《金基研》 霞路/作者

2024年4月12日国务院发布的《国务院关于加强监管防范风险推动资本市场高质量发展的若干意见》指出,要建立培育长期投资的市场生态,完善适配长期投资的基础制度,构建支持“长钱长投”的政策体系。大力发展权益类公募基金,大幅提升权益类基金占比。

值得注意的是,近日,上证路演中心热闹非凡,多只沪市仓储物流类、高速公路类、能源环保类的公募REITs(Real Estate Investment Trusts,不动产投资信托基金)2023年度的业绩说明会集中召开,各基金管理人、原始权益人及运营管理机构代表就2023年各只REITs的业绩表现、基础资产运营情况以及2024年行业展望等方面向投资人进行了介绍。

对于投资者而言,基金的业绩可能是最为关心的内容,那么这些REITs产品在2023年的运行情况如何?

从产品经营表现来看,沪市2只仓储物流公募REITs产品运营稳健,年度实现可供分配金额均超预期,国内西部地区首单高速公路REITs表现优异,基础资产多项均超预期完成;能源环保REITs产品运营基本平稳,3单产品均保持了较高的分红金额。

如果投资者想要从基础设施领域的发展中分享红利,那么REITs基金的特点可就要好好了解一下了!

一、“标准化”与“流动性”,是基础设施REITs的“两把刷子”

2020年4月30日,证监会、发改委联合发布《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》,明确要求在基础设施领域推进不动产投资信托基金(公募REITs)试点工作,这代表着境内公募基础设施REITs试点的正式起步。

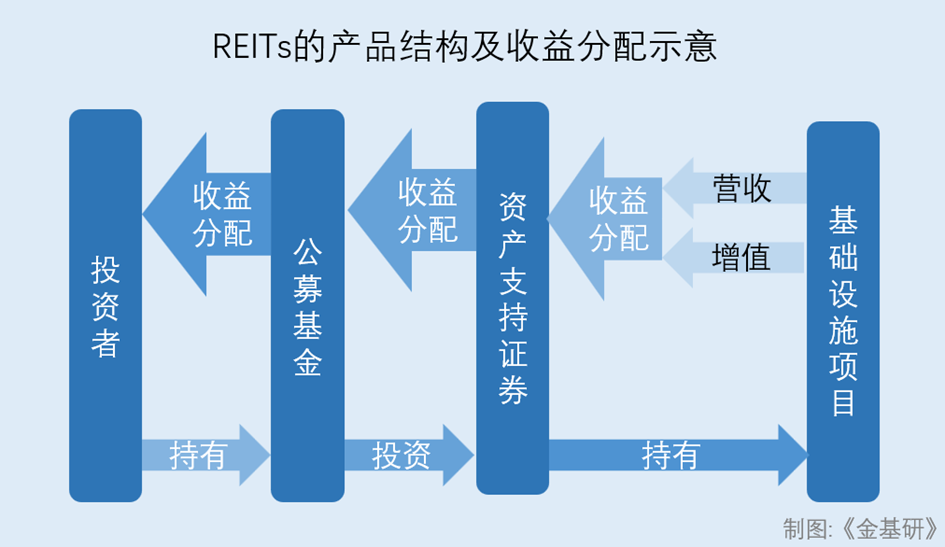

与主要投资于股票、债券等金融工具或金融衍生品不同的是,基础设施RIETs等REITs是通过证券化方式将具有持续、稳定收益的不动产资产或权益转化为流动性较强的上市证券的标准化金融产品,且在证券交易所公开交易。

也就是说,与普通的公募证券投资基金一样,基础设施REITs的资金来源同为广大投资者,但收益主要来源于不动产资产。因此,与股票和债券相比,基础设施REITs具有相对中等风险、中等收益的特征。

REITs产品看起来十分“高大上”,但是具体来看,国内的REITs主要有两大类。

根据底层资产的特点,现阶段国内的基础设施REITs可以分为两大类,一类是经营权类REITs,其底层资产为收费公路的收费权、污水垃圾处理的收费权等;另一类为产权类REITs。

产权类REITs的底层资产覆盖交通基础设施、能源基础设施、市政基础设施、生态环保基础设施、仓储物流基础设施、园区基础设施、新型基础设施、保障性租赁住房、消费基础设施等九大领域,同时探索在具有供水供电功能的水利设施以及自然文化遗产、旅游景区等具有较好收益的旅游基础设施领域。

从收益上看, 基础设施REITs通过投资不动产项目来获得收益,其收益可以分为两部分,一是不动产本身的资产增值,二是不动产运营的现金流收入,例如出租房屋获得的租金收入、高速公路的收费收入、市政设施等设施经营产生的经营收费等。另外,由于REITs在交易所上市交易,持有REITs份额的投资者也可以通过在市场上交易来获得资本利得。

其中,不动产运营产生的收益,自下而上地进行分配,最终投资者可以通过持有不动产REITs的基金份额获得分红收益。

值得注意的是,高比例分红是REITs与股票、证券投资基金、债券等金融工具的主要区别之一。国内的REITs被要求每年进行的收益分配不得少于一次,且分配比例不得低于合并后基金年度可供分配金额的90%。

不难看出,REITs的收益来源比较稳定,且收益分配比例高。但实际上,工业厂房等物业、高速公路、污水处理等基础设施其本身质量、所处地理区域、团队运营能力甚至是气候灾害,都可能会对以之为底层资产的REITs的收益产生一定影响。希望通过持有REITs来获得投资收益的投资者,或还需注意REITs所投不动产的质量。

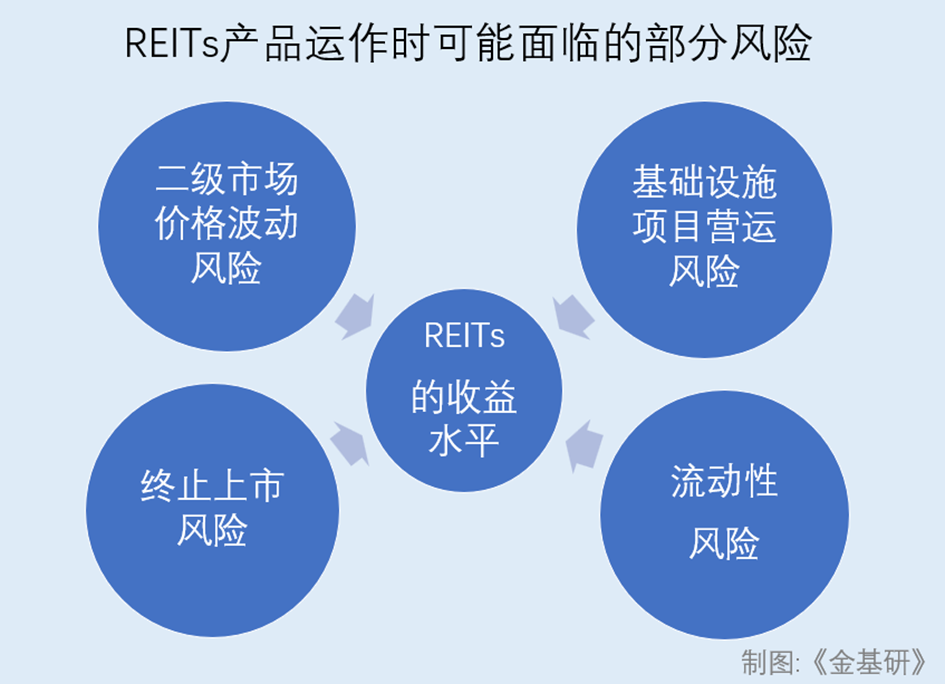

二、担心REITs收益发生过大波动?布局前可以关注一下“4类风险”

需要指出的是,在收益提升的背后,投资者需要留意基础设施REITs的投资风险。比如,二级市场价格波动风险、基础设施项目运营风险、流动性风险、终止上市风险等。

回溯今年4月的业绩说明会,富国基金披露,富国首创水务REIT在2023年实现3亿元收入,可供分配金额为1.38亿元,实现净利润4,076万元,盈利水平较2022年有明显提升。

东方财富Choice数据显示,富国首创水务REIT成立于2021年6月7日,成立以来每基金份额已累计分红0.88元(5次)。

2024年1月30日,“第二届粤港澳大湾区基础设施REITs大会”在珠海顺利举行,会上,“2023中国最佳公募REIT评选”结果揭晓。其中,富国首创水务REIT等6只产品被评为“2023年最佳公募REITS”。

具体来说,基础设施REITs的二级市场价格,会受到市场环境、底层资产运营的质量与效果、投资者交易行为等多重因素的影响。

而与二级市场交易价格相比,基于基础设施REITs底层资产的特殊性,投资者在投资REITs产品前,更应该关注REITs的内在价值。在REITs底层资产即基础设施的定价逻辑下,基础设施项目的估值在一定程度上能影响REITs产品的价值。因此,投资者可以重点关注影响基础设施项目估值的主要因素。

总而言之,与股票、债券、普通的公募证券投资基金相比,REITs具有相对中等风险、中等收益的特征,而由于每只公募的基础设施REITs产品主要投资的基础设施项目不同,投资者在投资前应当先认真阅读并留意基金招募说明书所披露的所有风险。