《金基研》 祁玄/作者

2024年4月12日,国务院颁布新“国九条”,作为资本市场一项重要指导文件,其提出了若干推动资本市场高质量发展的意见。其中包括加强交易监管,增强资本市场的内在稳定性。促进市场平稳运行,加强战略性力量储备和稳定机制建设。这或意味着,从上层出发,建设稳定的市场环境,促进资本市场健康稳定发展。

其中基金产品是投资者能够与资本市场的接触方式之一,然而投资基金,是一件“细水长流”的事情,通过时间的考验,逐渐积累起经验和财富。在这场与时间的长跑中,并非只有一人相随。这些人当中,有机构投资者,有普通的份额投资者,也有基金公司内部的员工。而这其中,他们能否成为值得信任的“同伴”?

而以上三者有一个共同点,他们都是基金的份额持有人,若彼此之间相安无事,那么当基金的“蛋糕”做大时,也可以一起分享;若彼此顾忌,或会成为无形的战场,相互之间开展“博弈”。

一、基金持有人结构的“情报网络”

在基金市场上,风险是一项未知因素,而基金持有人的申购和赎回的相关“动作”,正是影响基金整体收益风险的“变数”之一。面对这未知的“变数”,分析基金持有人的情况或系一种解决办法。

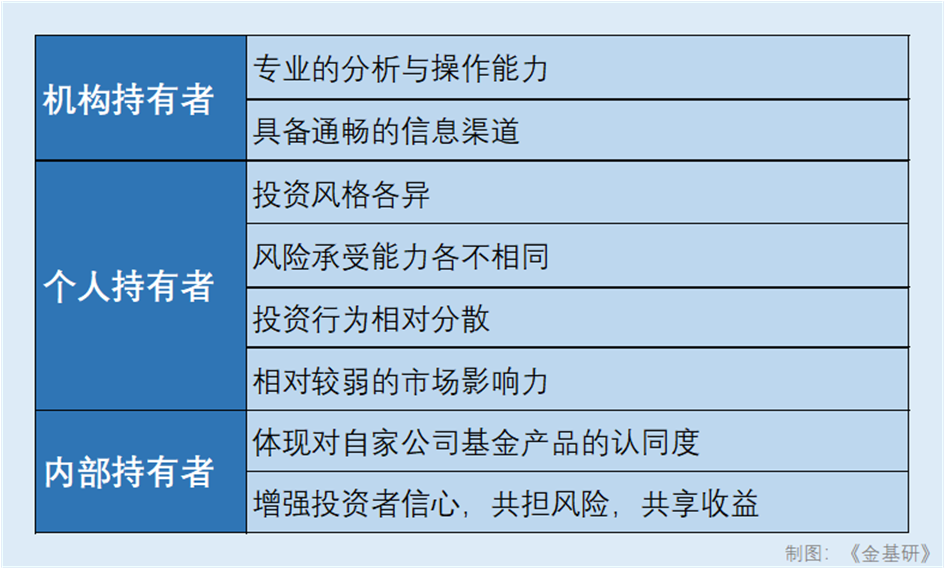

首先,基金的持有人主要分为三类,分别是机构持有者、个人持有者、内部持有者。相较而言,内部持有者所占基金份额较小,机构持有者与个人持有者,是基金的构成持有人结构的主要部分。

关于机构持有者,其也可以被称为机构投资者,它主要指的是企业法人、事业法人、社会团体或其他组织中持有该基金份额的组织。例如保险公司、银行、企事业单位等等。

与个人投资者相比,机构投资者在某些方面更强,例如更专业的分析和操作能力,更强的信息渠道。而当一款基金的机构投资者持有份额增加或机构持有份额占比较大,或多或少意味着该基金得到了“专业人士”的认同。

关于个人持有者,也可以称为个人投资者,指可以投资于证券投资基金的自然人中持有该基金份额的人员。个人投资者是寻常的大众群体,普普通通的“你我他”,既可以是普通的上班族,也可以是自由职业者、退休人士等等,他们将积攒的资金投入到基金市场以获取收益。

由于个体投资者的数量多且分散,因此投资风格各异,风险承受能力各不相同,投资行为相对分散,相较于机构投资者来说市场影响力相对较弱,同时,在情绪上也较为容易受到市场的影响。但个人投资者在基金中扮演的角色就像沙砾之于海滩,虽然个体规模不大,但聚沙成塔,亦构成了基金持有人中的主体部分。

而内部持有者,指基金管理公司内部从业人员中持有该基金的人员。简单来说就是基金公司自己人。这些持有者不是外部的投资者,而是基金公司内部的员工。

内部持有自家公司的基金,或能体现出他们出于对公司自家基金的信任和信心,一方面显示了基金公司内部对自家产品的认同度,另一方面也表明他们愿意与外部投资者共担风险、共享收益,一定程度上增强了投资者对基金的信心。不过,需要注意的是,内部持有比例过高或过低,都可能传递出不同的市场信号,需要投资者结合其他因素综合判断。

总体来看,机构持有者与个人持有者组成了基金当中主要的两个主体部分,而内部持有者则向投资者反映投资的信心。从特征上来看,机构投资者在基金市场的影响力相对较大,其还需要接受大众的监管,承担责任,稳定金融市场。

二、关注机构持有人的“增持”与“减持”

在基金市场当中,主要的两类持有者,即机构持有者与个人持有者之间,机构的“动作”影响力相对更大,其影响市场情绪、资金流向等方面。因此,个人持有者作为社会大众的一员,亦需根据情况观察机构投资者的一举一动,然后判断其“动机”,并做出相应的投资决策。

在相关的基金销售平台上,关于基金的具体信息一般设有一个持有人结构的栏目,公布各个时期的持有人比例结构,而更具体的信息投资者可以查看年报或半年报等公开的基金公告。

而在一款基金里,机构投资者主要有“增持”和“减持”两项基本操作。

简单来说,机构增持某款基金,主要动机主要是以下几项,例如市场前景、行业趋势、政策导向等拉升机构“好感度”;或者基金业绩、评级优秀,对其未来存在发展的信心;以及基金估值偏低,“性价比”促成机构投资者投资。

若机构投资者对其进行减持,或说明以上某几个方面出现了相关的问题,造成机构投资者信心渐弱,或者是达到目标收益后逐步退出的减持。

值得注意的是,机构投资者对于一款基金的增持或减持还存在的其他不同因素的考量,综合来看它主要反映了机构投资者控制风险与平衡收益的期望。

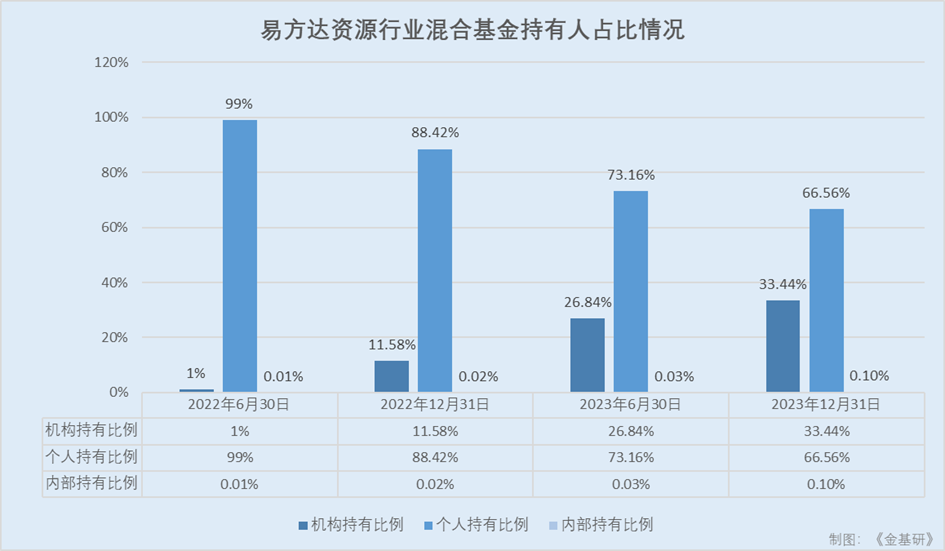

结合实际例子来看看,以易方达资源行业混合为例,据公开信息,2022年上半年、2022年、2023年上半年及2023年各期末,该基金的机构持有比例分别为1%、11.58%、26.84%、33.44%;个人持有比例分别为99%、88.42%、73.16%、66.56%;内部持有比例分别为0.01%、0.02%、0.03%、0.1%。

可见,易方达资源行业混合的机构持有比例呈上升趋势,内部持有比例小幅增加,个人持有比例下滑。

需要注意的是,当机构持有者持有比例较高,例如达到90%以上,此时需要保持警惕。其中,当机构决定大量赎回其持有的基金份额时,基金或不得不快速出售基金资产以实现资金回流,这一操作可能会对基金的业绩造成显著影响。而对于规模较小的基金而言,该情况所带来的压力或会产生基金面临清盘的风险。同时,此类基金也有可能是“机构定制基金”,需要防范其流动性风险与市场风险,例如巨额赎回等类型的情况。

而对于内部持有者来说,内部持有份额在一定程度上反映了基金公司对于自家基金的市场形象,释放出积极的市场信号,“减持”则与之相反。但是从基金份额的占比上看,内部持有者持有份额相对较低,且增持或减持的比例幅度相对不大,此类情况还需与机构投资者的持有比例变化相结合,再做出相应的判断。

总的来说,在进行投资基金的过程中,应当充分利用网络及各类平台上的信息披露,了解机构、个人投资者以及内部持有者的持股情况,并密切关注这些持有比例的动态变化。同时,投资者需要综合考量各项影响因素,培养个人前瞻性思维,做到防患于未然。