《金基研》 祁玄/作者

近年来,中短债基金以其稳健增长的优势受到许多投资者的热捧,公开资料显示,2024年的上半年,中短债基金产品的总规模超8,000亿元,上半年增长超过50%。除此之外,4月12日,国务院颁布新“国九条”,推动证券基金机构高质量发展,完善与经营绩效、合规风控等与基金行业相适应的制度,基金行业迈向新的发展道路。

中短债基金的规模在短期内不断增长的同时,也引发了此类基金的再配置压力,为此,部分产品实施了限购,以保障原持有人的利益。那么中短债基金为何能够受到投资者的追捧呢?

一、短期投资需求,选择债基还是货币基金?

关于投资者选择短期投资的原因,或在于两个方面,一方面是较为强烈的投资需求,而另一方面或是由于权益市场调整,投资者风险偏好下降。此时,短期投资能够对未来行情进行观望,亦能对手头上的资金进行合适的把控。

而在基金市场上,短期投资的时长通常被认为是一年以内,而有些投资者则可能会选择稍微将投资时长延长比一年以上,增加几个月或更多的时间。

符合期望短期投资的基金,包括中短债债券基金、货币基金。上述两种不同类型的基金各自不同的特点。

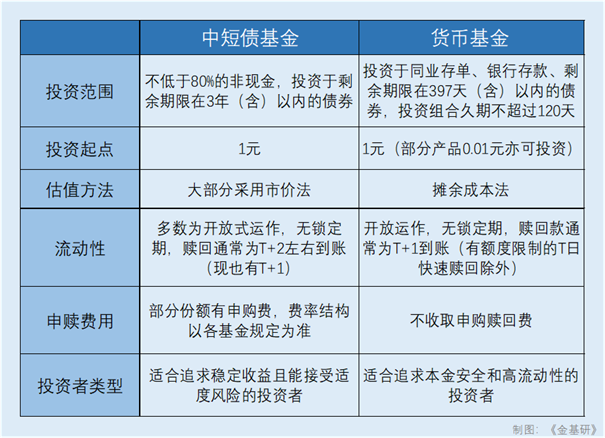

从投资范围来看,中短债基金主要投资不低于80%的非现金资产投资于剩余期限在3年(含)以内的债券,而货币基金主要投资于银行存款、同业存单、剩余期限在397天(含)以内的债券等,投资组合的久期不超过120天。

中短债基金在申购收取费用时,部分份额有申购费,费率结构则以各基金的规定为准;而货币基金则不会收取申购赎回费。

除此之外,中短债基金与货币基金在投资起点,估值方法、流动性等方面也存在一些区别。整体而言,在投资的便利程度上看,货币基金或更胜一筹,而从收益水平上来看,债券基金的优势相对更高。

尽管中短债基金与货币基金有不同的地方,但是两者的某些特点却也有相似之处。例如,它们的投资时间范围都较短,主要投资几个月或者一两年,短期流动性较高。

此外,上述产品主要投资货币市场及短期债券等较为稳定的金融产品,对比权益类投资基金而言,风险较低。同时,以上基金较为稳定的收益,符合部分投资者小额增值的投资需求。

二、中短债基金短期内规模上涨意味着什么?

从上述内容可以了解到,在时间跨度和投资范围方面,中短债基金主要投资于债券资产,与货币基金相比,其投资期限通常更短。由于债券资产与货币或现金资产的性质不同,两者之间的收益水平也存在差异。因此,一些寻求更高收益的短期投资者可能会倾向于选择中短债基金,而对于那些更重视资金流动性的投资者来说,货币基金则更具吸引力。

而在2024年的上半年,中短债基金的总规模突破8,000亿元,在这段时间,不少基金的表现可圈可点,或可以创金合信恒兴中短债债券A为例。

公开数据显示,创金合信恒兴中短债债券A的近三个季度末数据,分别在2023年12月31日、2024年3月31日、2024年6月30日录得,彼时创金合信恒兴中短债债券A期末净资产分别为24.41亿元、34.03亿元、42.3亿元,环比增长率分别为-11.27%、39.42%、24.33%。

尽管在2023年底经历了短暂的下滑,但进入2024年后,该基金的净资产规模呈现出了增长态势。

而从收益率上来看,截至2024年9月11日,创金合信恒兴中短债债券A近一年的收益增长为3.55%。

此外,南方乐元中短期利率债债券A的净资产规模表现同样高涨,截至2024年6月30日,南方乐元中短期利率债债券A的期末净资产为35.65亿元,比2024年3月31日增加147.1%。收益率上,截至2024年9月11日南方乐元中短期利率债债券A近一年的收益为4.08%。

中短债规模的增长,或能说明此类基金的投资火热。然而,投资者也需要注意,尽管观察发现在部分的基金中,其收益与规模存在持续上涨的现象,也要保持理性看待。例如,当大量资金涌入中短债资产时,可能会稀释优质资产的比例,从而摊薄原持有人的利益。除此之外,当优质资产较为稀缺的时候,新申购的资金迅速找到可适配的资产也可能会存在难度。

尽管如此,投资者在做投资决策之时,还需结合当下背景情形,了解自身的风险承受能力,在需要调节自身的投资结构时,也可适当投资中短债基金以作调整。