《金基研》 祁玄/作者

今年以来,随着新“国九条”的出台,资本市场“1+N”政策体系的逐步实施,在近期国内一系列增量政策的正面效果不断显现,市场预期和信心得到提升,资本市场呈现出回暖态势,展现了较强的韧性。

此外,在资本市场提振的“牵引”下,基金也发挥了不错的表现,其中指数化投资获得不少投资者关注,部分增量资金通过指数产品持续流入市场。以沪市为例,2024年前三季度沪市宽基ETF(交易型开放式指数基金)的资金净流入超7,000亿元。

一、跟踪指数可以投资哪些基金?

ETF的全称是交易型指数开放式指数基金,可以尝试通过分解其中的内涵来进行理解。“交易型”指的是这款基金可以在二级市场上买入卖出;“开放式”则表示可在一级市场进行实物申购和赎回;最后提及的“指数化投资”,主要跟踪标的指数。

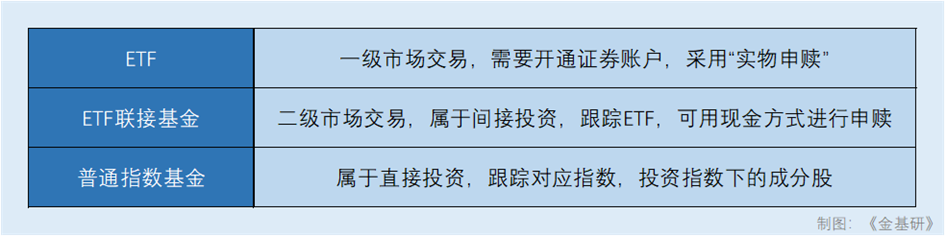

即是说,ETF可以看成“交易+开放+指数+基金”,此时大致能从中概括出ETF所具备的特征。

然而值得注意的是,针对不同的市场进行交易,其交易门槛并不相同。

在一级市场中,ETF的申购和赎回是以一定数量的组合证券进行的,简单来说,就是用“一篮子股票”进行交易,这被称为“实物申赎”。且申赎门槛相对其他类型的基金而言要高,例如某些ETF可能要求投资者达到至少数十万或数百万份申赎单位才能进行申赎的操作。

那么对于普通投资者来说,转向二级市场或是更好的办法。其中,ETF联接基金为投资者提供了一种更为便捷的方式,投资者可以通过银行、基金销售平台等渠道,以现金方式申购和赎回ETF联接基金,从而间接参与到ETF的投资中。

例如,易方达上证50ETF和易方达上证50ETF联接基金A,两只基金分别在场内和场外交易,也就是一级市场和二级市场上交易,后者相较前者来说则无需开通证券账户且交易便利。

ETF联接基金与普通的指数基金相比,亦有区别。ETF联接基金的投资标的是ETF,为间接跟踪ETF的形式。普通指数基金跟踪标的指数,投资指数所对应的成分股,属于直接投资。

例如鹏华中证500指数增强A与鹏华中证500ETF联接A。前者跟踪中证500指数,直接投资中证500指数下的成分股,成分股组合比例可经基金经理进行调整,而后者主要跟踪ETF指数,基金经理所能调整的地方较为有限,相对而言较为被动。

除此之外,ETF联接基金紧跟投资标的,其盈亏透明度较高。在一定程度上降低了操作风险,此时,投资者还可以尝试采用定投的方式,进一步分散风险。

二、挑选合适的ETF,搭配投资策略“添动力”

值得注意的是,不同投资者的对于自身的投资目标以及对于风险的态度不一样,挑选ETF联接基金有时并不能完全匹配到投资者自身的需求。

不同的投资目标会影响对ETF联接基金的选择。例如,如果是长期资产增值,可以选择跟踪大盘指数的ETF联接基金;如果是短期收益,可以关注行业主题类的ETF联接基金。同时,还要评估自己的风险承受能力,选择合适的指数。

在选定指数后,还要关注其他ETF的相关信息,例如ETF的跟踪误差,成交额、基金规模等相关信息及变动情况。

ETF的跟踪误差越小,表示ETF与指数之间的关系紧密;若ETF的成交额或规模大,可从侧面说明基金的流动性强,买卖方便,获得许多投资者的欢迎。

此外,也可以观测夏普比率指标,该指标是基金绩效评价标准化指标,主要用于衡量基金每承受一单位总风险会产生多少的超额报酬,是同时对受益与风险加以考虑的综合指标,在挑选时倾向夏普比率较高的ETF。

在投资策略上,也有许多不同的策略可供选择,譬如将不同的策略相互结合。

首先是ETF的长期策略,该策略一般采取被动的指数化投资策略,具备交易费用低,监控投入少,操作简单等特点。

定投策略则是投资者按照一定的时间周期,将资金分期进行投资的形式,也被称为定期定额投资。该模式基于投资者对基金未来收益的良好预期,另外还能分散交易时点,达到分散投资风险的目的。

此外,ETF的资产配置策略,该策略可以分为三种类型,包括战略资产配置、动态资产配置、战术资产配置。

其中,战略资产配置是一种为长期投资而准备的策略,通过选择资产类别、调整其分配比例的方式,达到控制风险、实现收益的目的。

值得一提的是,动态资产配置是在确定了战略资产配置之后,对应其配置的比例进行调整。战术资产配置则是在较短的时间内通过对资产进行快速调整,以达到获取短期收益的方法。

也就是说,根据投资时间的长短,也可以采取不同的资产配置策略。但在以上三种策略当中,战略性资产配置是实现投资目标的关键策略。另外,随着国内资本市场的高质量发展,鼓励培育长期投资的资本市场生态,因此长期投资也受到许多投资者的重视。