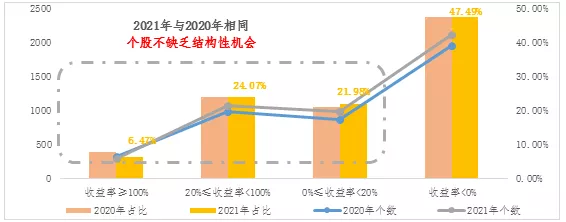

今年的市场,不赚钱的是真不赚,疯狂的也是真疯狂。全市场4454只个股中,有288只个股涨幅超过100%,1072只个股涨幅在20%-100%之间,而接近一半的个股是下跌的。全球共振的新能源汽车产业链、碳中和背景下供需缺口加大的周期股、自主可控背景下的半导体成为市场的三条主线。产业发展与政策的确定性推动估值扩张,而最终业绩落地的验证则成为行情继续的“试金石”。随着2021年中报业绩收官,A股业绩到底如何?赛道股是否能给市场交出一份满意的答卷呢?

图1:A股不缺机会,缺的是眼光

数据来源:Wind,截至2021-8-30;2020年占比、2021年占比为右轴

一、A股交出近十年最好答卷

今年上半年沪深两市实现净利润2.76万亿,同比增长43.4%,是近十年最好的中报业绩。盈利的高增长来自两方面,一方面由于去年疫情影响,上市公司业绩呈现低基数;另一方面,大宗商品涨价下石油、煤炭、钢铁等公司业绩大增。

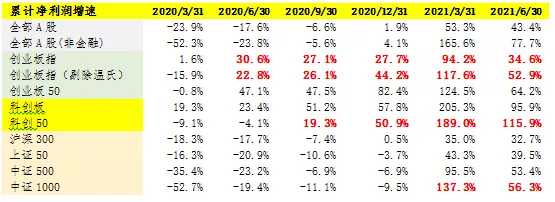

高盈利增长也成为当下市场结构性机会的基础,2020年二季度开始,成长与价值业绩增速差开始反转,2021年一季度中小盘与大盘业绩增速差开始反转。业绩增速差决定了风格变化之方向,今年以来创业板指表现优于上证50,中证1000表现优于沪深300。

表1:各板块业绩走势,成长及中小板占优

数据来源:wind,天风证券,截至2021-08-31

二、哪些行业成最大赢家?赛道股“高增长”能否得到验证?

2020年年中起,伴随PPI和原材料价格持续上涨,工业板块盈利迎来持续修复,显著的好于消费/医药/TMT等领域。上游资源也成为行业中最大的赢家。采掘、钢铁、有色金属、化工,2021Q2单季度净利润增长495.2%、233.3%、211.9%、205.1%;交通运输和休闲服务在低基数下表现也较好。

大家寄予厚望的赛道股业绩“亮眼”,2021Q2单季度净利润同比增速超过100%的主题行业包括钢铁/有色金属/新能源汽车/化工/半导体,增速分别为220%/181%/165%/131%/121%。但若从“茅指数”和“宁组合”成分股去看,Q2净利润增速为32%以及35%,即便对新能源这样的赛道,盈利弹性并不在“宁组合”的相对龙头品种中,更多是由产业链上游环节贡献。

表2:28个申万以及行业单季度及累计净利润同比增速

数据来源:wind,天风证券,截至2021-08-31

三、何以解忧,唯有增长

未来如何去看?A股市场其实是非常高效的,以净利润两年符合增速去看,无论是过去对“核心资产”的追逐还是当下对于“赛道”的热衷,最核心的是增长的方向到底在哪里。

第一、核心资产依然在估值消化通道,但以15%增速去看机会可能来自于年度的估值切换;

第二、新能源等赛道尚无法证伪,但高估值需要后期持续的高增长来支撑与消化,波动势必增大。赛道投资从行业驱动向个股驱动的逻辑进一步深化,大幅波动可能是“上车”的机会。

第三、可能改善的有哪些方向?中游制造和基建。

数据来源:wind,截至2021-08-31