10月27日,公募基金三季报披露完毕,面对A股Q3的震荡纠结及板块高速轮动,基金市场的水温如何?主动权益基金的持仓又有哪些变化?基金经理投资策略上还有哪些线索值得关注?收下这些基金三季报干货,为年内投资增益添气。

一、居民入市大趋势下,公募话语权继续稳步上升

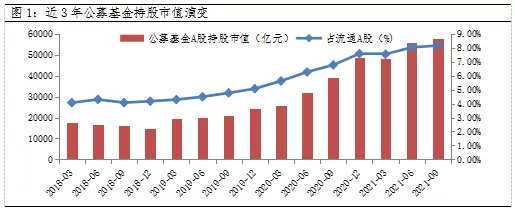

截止三季度末,公募基金持有A股市值增长至5.76万亿元,占A股流通市值的比例由2021Q2的8.04%增长至8.17%,相比于外资持股市值的2.67万亿和保险资金的1.98万亿,公募基金依然是A股目前最大的机构投资者。

数据来源:wind,截至2021-09-30

二、FOF迎来大发展,规模环比增长21%

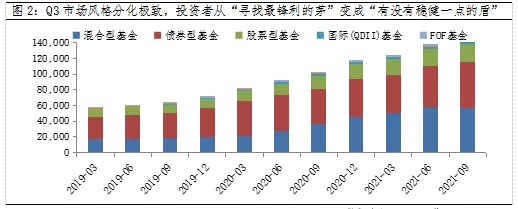

三季度来看,各类基金规模均有不同程度增长,但在A股风格分化极致,投资难度有所升级背景下,投资者开始对“波动较小”的品类关注度有所增加。其中FOF环比增幅显著,截至三季度末FOF基金规模为1511亿元,环比增长21%;其次为债券型基金12.31%,股票型基金6.53%。

数据来源:wind,截至2021-09-30

三、“市值下沉+持仓分散”,龙头抱团效应有所减弱

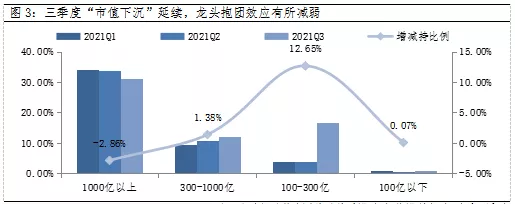

在主动型偏股基金前十大重仓股口径下,1000亿以上的大市值股票配置比例下滑幅度达2.86%,而市值在100-300亿的增仓幅度则达到12.65%。同时从重仓股持股占比来看,前10/前30重仓股持股占比也显著回落,由此前的13.79%、22.44%大幅回落至10.89%、19.01%,反映市值在风格极致的行业演绎下,主动权益基金整体持仓分散,龙头抱团效应减弱,微观市场交易结构出现明显地改善。

注:主动权益基金涵盖了普通股票型+偏股混合型+灵活配置型

数据来源:wind,截至2021-09-30

四、周期风格仓位显著增加,“高景气”仍是核心考量

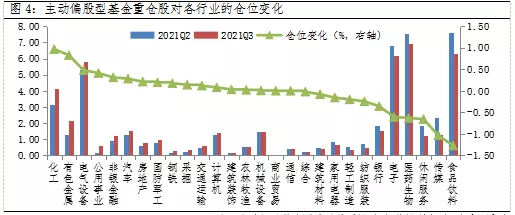

从一级行业绝对仓位来看,医药生物取代食品饮料成为第一重仓行业。而仓位变动来看,三季度“双碳”+“能耗双控”政策下,周期行情盛行,主动偏股基金也显著增持了“化工、有色、公用事业、钢铁、煤炭”等上游行业;同时围绕高景气主线,Q3公募也继续全面加码新能源赛道,其中新能源汽车、光伏、储能Q3配置比例均处于历史100%分位数,且趋势连续向上,风电Q3配置比例大幅抬升0.96%,创18年Q2以来新高,而对于军工、计算机等业绩维持高增的赛道,公募基金亦青睐有加。

注:主动权益基金涵盖了普通股票型+偏股混合型+灵活配置型

数据来源:wind,截至2021-09-30

整体来看,成长性因子仍是主动权益基金在配置过程中的核心,而消费仓位已较前期拥挤的筹码状态有所改善,往后看消费行业或处于较有利的布局窗口。