进入11月第一周,非农携手美联储决议重磅来袭。按计划,美联储将在当地时间11月2日-3日举行货币政策会议,市场普遍预期美联储将正式宣布开启Taper,尽管Taper对市场扰动趋于弱化,但本次美联储会议仍被视为年内最重要货币政策会议。那么本次会议背景有何不同?市场关注的重头戏又在哪儿?资产配置又该注意哪些?

一、本次美联储议息会议背景有何不同?

1、居高不下的通胀、更加激进的加息预期

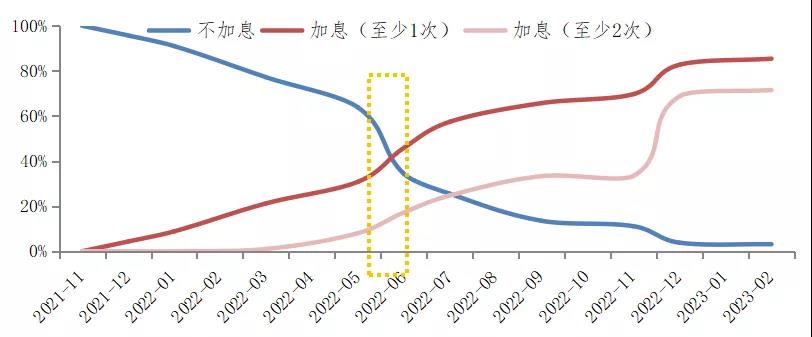

10月29日美国商务部最新数据显示,9月美国CPI、核心CPI、PCE分别为5.4%、4.0%、4.4%,供应链瓶颈和劳动参与率下降导致美国通胀压力持续抬升,并创下近三十年来的最快增速。居高不下的通胀使得市场预期11月美联储启动taper已不适合再推后,甚至2022年加息预期也大幅升温。截至10月31日,市场预期美联储在明年6月加息的概率超过6成,9月加息的概率接近9成,年底加息2次的概率接近8成。

图1:市场预期美联储2022年提前加息的的概率持续上升

数据来源:CME Fedwatch,截至2021-10-31

二、市场关注的重头戏在哪儿?

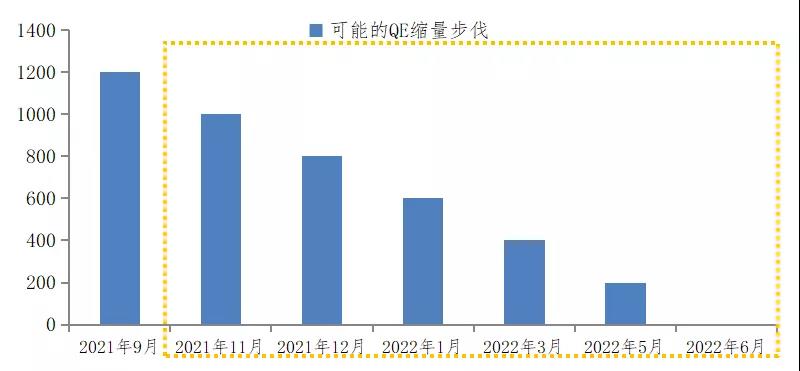

1.正式减量已成共识,节奏和加息预期更值得关注

目前来看,11月FOMC正式宣布减量已成共识,Taper对市场扰动已相对趋缓,而本次减量速度将成为会议重头戏。如果按照11月份开始正式减量,直到明年6月结束,总共有6次会议,对应当前1200亿美元/月的债券购买规模,预计此后每月需减少200亿美元的购买规模。任何过快的缩量节奏,或诱发市场对美联储为给明年加息打“提前量”的猜测,将给市场造成较大扰动。因此,本次美联储议息会议,需重点关注缩量节奏以及关于加息的表述。

图2:美联储可能的缩量演进示意图(预计11月正式缩量,并持续到明年年中)

数据来源:wind,截至2021-09-30

三、资产配置该注意哪些?

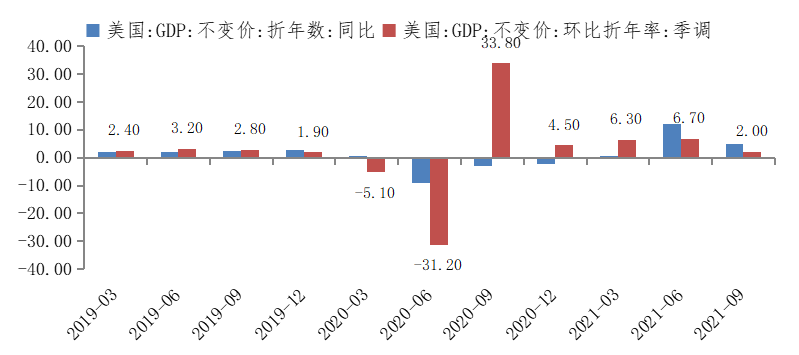

1.拐点+增长回落阶段

美联储减量开启的结果,或对应全球资产的流动性拐点临近,但决定资金流向和资产价格的变量仍是不同经济体相对的经济增长速差和投资回报落差。后续如果美国增长维持韧性、中国增长放缓,且短期内难以改变经济增速落差扩大的局面,美国资产和美元或阶段性体现比较优势。但目前来看,美国第三季度GDP环比折年率仅增长2%,远低于第二季度6.7%增幅,也低于市场预期的2.8%,美国经济修复也存在扰动,复苏前景仍需观望;同时中国随着PPI回落、以及稳增长宽财政等积极信号增多,A股破局之势正不断蓄力,短期震荡之后有望迎来新的趋势性机会。

图3:美国第三季度增长2%低于预期,经济复苏修复存在扰动

数据来源:wind,截至2021-09-30