《金基研》云灵/作者 杨起超 时风/编审

璀璨夺目的钻石征服无数女性的心,就连玛丽莲·梦露也曾高唱“钻石是女人最好的朋友”。而天然钻石矿产资源属于非可再生资源,储量十分有限,开采权被几家主要钻石开采商高度垄断。可喜的是,发展至今,培育钻石产品已可与天然钻石相媲美,作为钻石消费领域的新兴选择可用于制作各类钻石饰品及其他时尚消费品。在全球钻石消费市场需求稳步增长、天然钻石市场供给日益减少的背景下,培育钻石市场迎来快速崛起的新契机。

观河南省力量钻石股份有限公司(以下简称“力量钻石”),其核心技术体系完备,并坚持不断创新积累了丰富的技术成果。凭借合成设备先进性和生产效率方面显著优势,力量钻石自行制定高于行业标准的产品质量标准,获得国内外知名客户的认可,销售规模和市场占有率在国内企业排名居前。到2020年,力量钻石产销率总体破百,2021年三季度更是实现营收净利润均大幅增长。且此番上市,力量钻石拟使用募资5.16亿元投入“宝晶新材料工业金刚石及合成钻石智能化工厂建设项目”,有望提高生产能力、实现持续快速发展。

一、行业生产技术提升出口量持续增长,价格优势支撑培育钻石市场份额拓展

天然金刚石是一种稀有、贵重的非金属矿产,其中质优粒大、可用于制作饰品的宝石级金刚石被称为天然钻石,天然金刚石原生矿主要分布在南非、扎伊尔、博茨瓦纳、俄罗斯、澳大利亚等国,矿藏储量不高且采掘难度较大。

凭借卓越的物理和化学性能,金刚石在工业生产和科学技术领域广受青睐,但天然金刚石矿藏稀少、成本昂贵,无法满足全球日益增长的工业需求,客观上促使人造金刚石行业发展概况。

随着中国人造金刚石生产技术的不断提高,人造金刚石行业进入快速发展周期,其中,中国产量稳居全球第一。

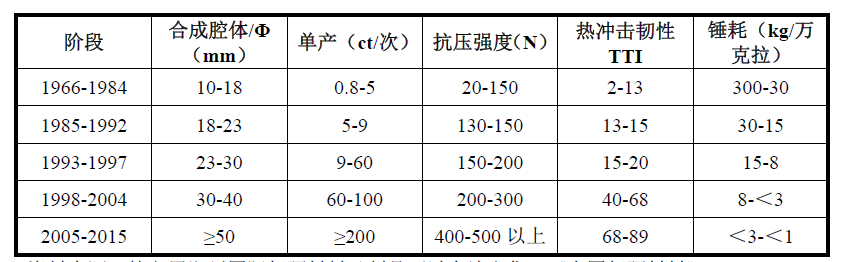

随着对人造金刚石合成设备、原辅材料、合成工艺等方面不断优化设计和有效控制,中国六面顶压机合成人造金刚石技术不断取得突破性进展,逐渐缩小与国际先进技术水平的差距,且生产成本明显低于国际水平。中国人造金刚石整体质量也得到了明显提升,在工艺指标和质量指标上均取得了较大进步。中国人造金刚石生产水平的发展情况如下:

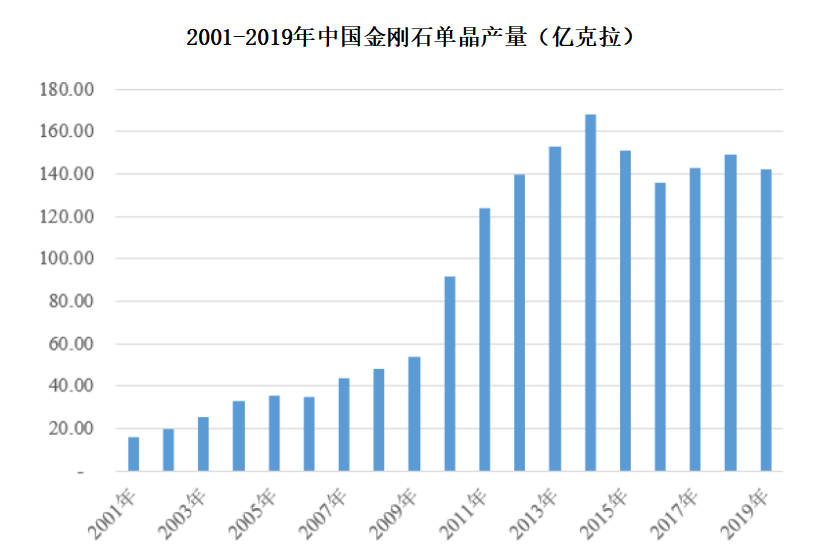

据招股书援引中国磨料磨具工业年鉴、第五届郑州国际超硬材料及制品研讨会论文,2001年至2019年,中国金刚石单晶产量由16亿克拉增加至142亿克拉,增长了7.9倍。自2000年开始,中国成为全球最大人造金刚石生产国,截至目前,中国金刚石单晶产量占全球总产量的90%以上。

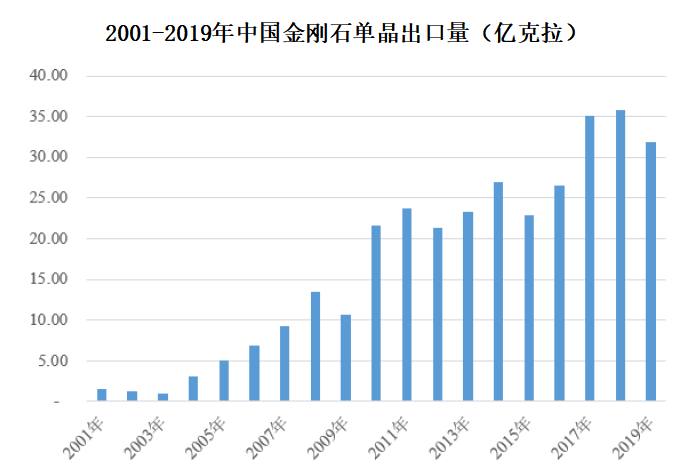

作为全球第一大人造金刚石生产国,中国人造金刚石产品得到越来越多国际客户的认可,金刚石单晶出口数量整体保持增长态势。

据招股书援引中国磨料磨具工业年鉴、第五届郑州国际超硬材料及制品研讨会论文,2019年,中国金刚石单晶出口数量达到31.82亿克拉,较2001年增长了20.21倍。

与此同时,在一系列事件的影响和推动下,培育钻石在行业组织建立、技术规范制定、合成和鉴定技术提升、生产成本和零售价格降低、产能规模和市场份额提高等方面取得快速发展和明显进步,培育钻石行业进入快速崛起的发展阶段。

根据ULTRAC公司创始人Andrey Zharkov在2019年培育钻石特别论坛上的分享,2019年全球毛坯培育钻石产量达600万ct,成品培育钻石约200万ct,产值约8亿美元。

贝恩咨询在《2019全球钻石行业报告》中指出,2018年和2019年全球培育钻石产量增长率为15%至20%,其中大部分增长来自于中国。

值得注意的是,随着培育钻石合成技术不断提高,生产成本和零售价格不断下降,培育钻石的价格优势日益明显。

根据贝恩咨询《2019年全球钻石行业报告》,2016年培育钻石零售价格约为天然钻石的80%,2017-2019年这一比例分别降低至65%、50%、45%,更低的生产成本和零售价格为培育钻石进一步拓展市场份额提供了有力支撑。

二、产品应用空间广阔下游需求提升,培育钻石行业快速崛起景气度高

人造金刚石的工业应用主要包括两个方面,一是利用人造金刚石超硬、耐磨、抗腐蚀的力学特性,可制作磨、削、切、割等各类金刚石工具,应用于金属及合金材料、高硬脆材料(硅、蓝宝石、磁性材料等)、软韧材料(橡胶、树脂等)及其他难加工材料的加工。

二是利用人造金刚石在光、电、声、磁、热等方面的特殊性能,作为重要的功能性材料,应用于电子电器、装备制造、航空航天、国防军工、医疗检测和治疗等高科技领域。

此外,人造金刚石中颜色、重量和纯净度达到一定标准的宝石级金刚石大单晶可作为培育钻石镶嵌饰品应用于消费领域,培育钻石经过设计、切割、打磨和加工等工序可以被制作成各种璀璨夺目的钻石饰品。

目光移至力量钻石,其主要产品包括金刚石单晶、金刚石微粉和培育钻石。

具体来看,金刚石单晶主要用于制造锯切工具和钻进工具,在材料的中粗加工中应用普遍,终端应用领域侧重工程施工、资源开采等领域。

实际上,金刚石单晶在传统加工领域保持重要地位。

金刚石单晶通常被制作成锯、切、磨、钻等工具广泛应用在传统加工领域,如用于大理石、花岗岩、混凝土建筑材料、陶瓷、玻璃等建材石材的切割、磨削、抛光、钻孔,用于石油、煤炭、天然气及其他矿产资源的勘探和采掘。中国金刚石单晶材料在上述中、粗加工领域发展迅速,产品具有明显竞争优势,不仅满足国内市场需求,还大量出口到其他国家,并成为很多国家或地区进口市场的主要来源。

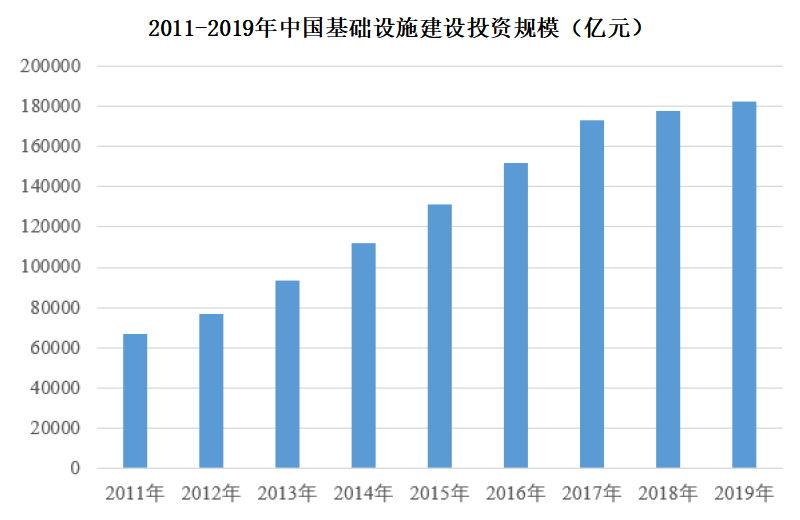

例如,基建和房地产投资规模扩大,金刚石单晶在建材石材领域需求增长。

据国家统计局数据测算,中国基础设施建设投资规模自2011年的6.69万亿元增长至2019年18.21万亿元,年复合增长率为13.32%。此外,“十四五”期间中国基础设施建设投资规模预计将达22万亿元。

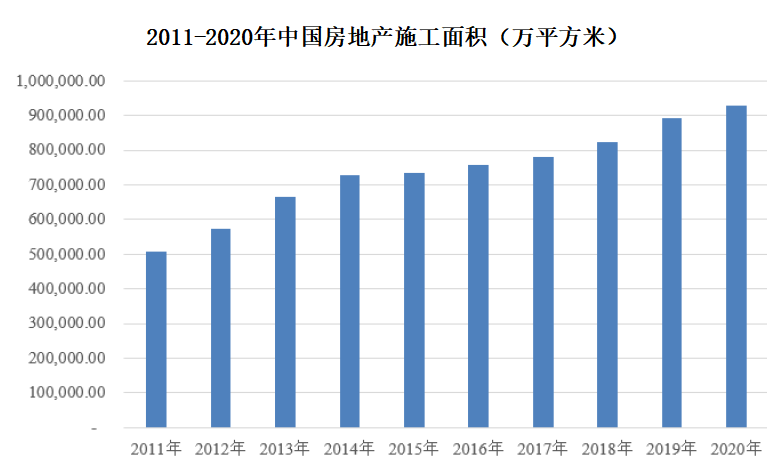

2011-2020年期间,中国房地产施工面积自50.8亿平方米增长至92.68亿平方米,年复合增长率为6.91%。

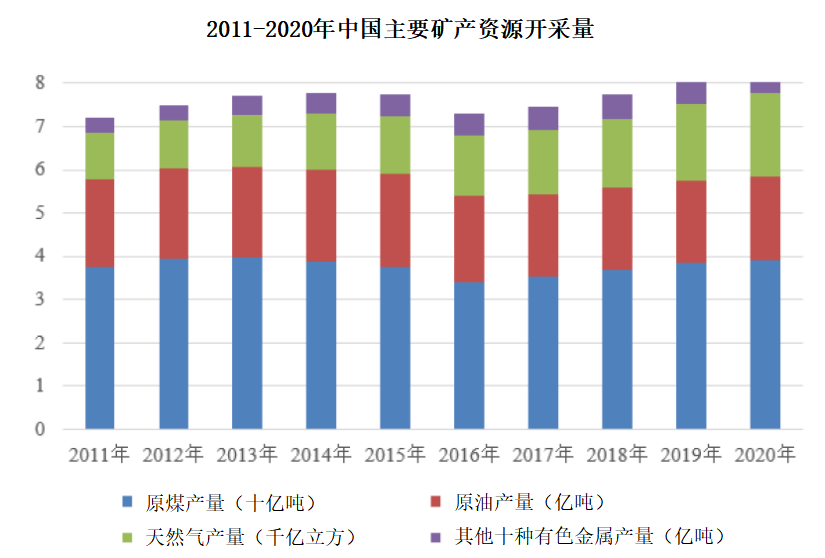

再譬如,矿产开采数量和深度增加,带动金刚石单晶在勘探采掘领域需求提升。

随着中国经济的快速发展,对矿产资源的需求量巨大。同时,经过数十年的矿产勘查和开采,中国浅部地层的矿产资源已基本开采殆尽,地质找矿逐步从过去的浅部(300m以内)、中深部(300-1,000m)转向深部(1,000m以上)甚至超深部勘探(大于3,000m),深部找矿已成为中国地质找矿事业的发展方向,具有广阔前景。

其二,金刚石微粉是金刚石单晶经过破碎、球磨等加工后形成的微米级或亚微米级超细金刚石粉体,主要用于制造磨削工具,在材料的精细加工中应用普遍,终端应用领域侧重精密机械加工、清洁能源、消费电子、半导体等领域。

金刚石微粉在下游行业制造升级和技术替代中发挥重要作用。随着机械制造行业产业升级,金刚石微粉需求不断增加。

以汽车行业为例。根据中国汽车工业协会的相关统计数据,全球汽车产量从2011年的8,004.51万辆增加至2019年的9,178.69万辆,整体呈上升趋势。

从存量汽车维修需求变化角度,中国汽车保有量持续增长,汽车维修带来的汽车零部件需求持续增加。

根据公安部相关统计数据,截至2019年底全国汽车保有量达2.62亿辆,比2018年增加2,122万辆,增加8.83%,汽车占机动车的比例持续提高,占比从2009年的40.84%提高至2019年的74.71%,已成为机动车保有量的主要构成主体。

根据《中国汽车市场年鉴2018》,2017年中国平均车龄约4.6年,2019年中国平均车龄将超过5年。根据发达国家的发展历程,一旦车龄超过5年,车辆就进入更多的保养维修阶段,可以预见,未来中国汽车维修带来的汽车零部件市场需求将持续增加。

不仅如此,因清洁能源行业技术替代,金刚石微粉市场需求快速增长。

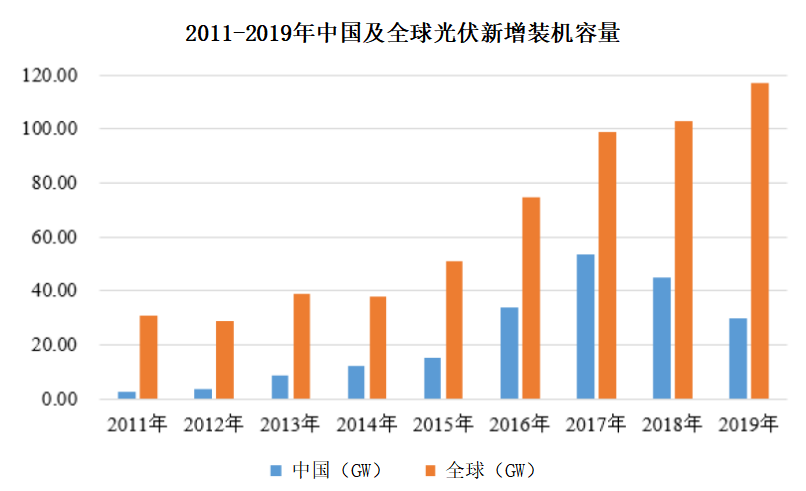

2019年,全球光伏市场新增装机规模达到116.9GW,再创历史新高,累计装机规模达到633.7GW。2011-2019年,全球光伏市场新增装机规模年复合增长率为18.05%,光伏发电成为全球增长速度最快的新能源品种。

硅片是全球光伏产业链产业集中度最高的环节,产能主要集中在中国。根据中国光伏行业协会《2018-2019年中国光伏产业年度报告》,截至2018年底,全球硅片产量约为115GW,同比增长9.3%;中国硅片产量约为107.1GW,同比增长16.8%,占全球硅片产量的93.1%。

此外,培育钻石与天然钻石除生长环境不同外,化学成分以及颜色、净度等物理性质完全相同。近几年来,随着培育钻石合成技术的发展以及消费者对培育钻石认知程度的提升,培育钻石越来越多地应用到佩戴饰品、工艺装饰品和艺术收藏品中。

未来,随着天然钻石毛坯产量呈现不断下降趋势,但全球钻石消费需求却不断增加,供需失衡趋势为培育钻石发展带来了机遇,培育钻石合成技术提升以及消费者对培育钻石认知程度的提升将进一步促进培育钻石市场规模的扩大。

根据《2018年全球钻石行业报告》预测,随着社会经济和消费者水平不断提高,全球培育钻石产量年均增长率将保持在15%-20%,2030年培育钻石产量规模将达到1,000万克拉至1,700万克拉。

三、金刚石单晶产量国内排名第4竞争优势明显,部分产品“量价齐飞”业绩亮眼

经过几十年的发展,中国金刚石单晶行业发展比较成熟,市场集中度较高,竞争格局相对稳定,力量钻石等主要金刚石单晶供应商的产销规模约占行业产销总规模的70%以上。

同时,中国金刚石微粉行业中规模以上厂家相对较少,主要为力量钻石等企业;小规模厂家较多,但受生产技术水平和产能规模限制,大多数小厂家主要以生产低端微粉为主。随着下游金刚石工具产品升级和应用领域不断拓展,对金刚石微粉产品性能和品质提出更高要求,行业集中化趋势不断加强。

除此之外,由于培育钻石合成技术实现突破时间尚短,培育钻石行业处于初期发展阶段,市场消费需求和生产供应水平都在快速增长,供给能力与消费需求存在一定差距,行业竞争程度相对较小。

中国生产商采用高温高压法(HTHP)生产的培育钻石在价格方面具有明显竞争优势。目前国内培育钻石主要采用高温高压法(HTHP)生产,产能主要集中在力量钻石等企业,随着合成技术水平不断优化,培育钻石颗粒不断增大,同尺寸同级别产品销售价格呈下降趋势。

综上分析,力量钻石主要产品金刚石单晶、金刚石微粉市场集中度较高、竞争格局稳定;培育钻石新兴市场正处于初步发展阶段,市场供给能力与消费需求存在一定差距,行业竞争程度相对较小。

根据中国机床工具工业协会超硬材料分会统计,2019年力量钻石金刚石单晶产量在国内人造金刚石生产企业中排名第4位,金刚石微粉和培育钻石产品的生产技术、产品质量突出,力量钻石为金刚石微粉、培育钻石主要生产商,具备较强竞争优势。

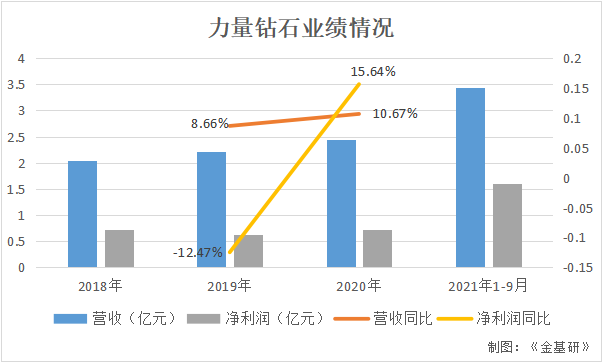

业绩方面,力量钻石2020年营收及净利润均实现两位数增长,2021年三季度业绩更是大幅增长。

据东方财富Choice数据,2018-2020年及2021年1-9月,力量钻石分别实现营业收入2.04亿元、2.21亿元、2.45亿元、3.44亿元,2019-2020年及2021年1-9月增幅分别为8.66%、10.67%、106.89%。

同期,力量钻石实现的净利润分别为7,213.46万元、6,312.18万元、7,299.68万元、16,106.75万元,2019-2020年及2021年1-9月增幅分别为-12.47%、15.64%、271.21%。

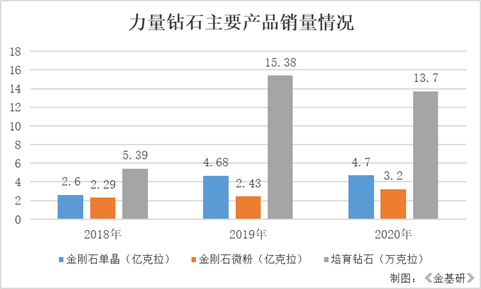

从产品分析,2020年,力量钻石的主要产品金刚石单晶均价及销量均实现同比正增长,培育钻石均价近三年拉升明显。

2018-2020年,力量钻石的金刚石单晶的均价分别为0.24元/克拉、0.19元/克拉、0.21元/克拉;金刚石微粉的均价分别为0.54元/克拉、0.37元/克拉、0.31元/克拉;培育钻石的均价分别为241.67元/克拉、228.29元/克拉、272.56元/克拉。

同期,力量钻石的金刚石单晶的销量分别为2.6亿克拉、4.68亿克拉、4.7亿克拉;金刚石微粉的销量分别为2.29亿克拉、2.43亿克拉、3.2亿克拉;培育钻石的销量分别为5.39万克拉、15.38万克拉、13.7万克拉。

换言之,由于力量钻石六面顶压机装机数量和产能规模不断增加、培育钻石产量和销量稳步增长、金刚石单晶市场供应趋紧导致销售价格明显上升,其三季度经营业绩较上年同期大幅增长。

四、五大核心技术维稳行业技术前沿地位,合成设备先进生产效率高

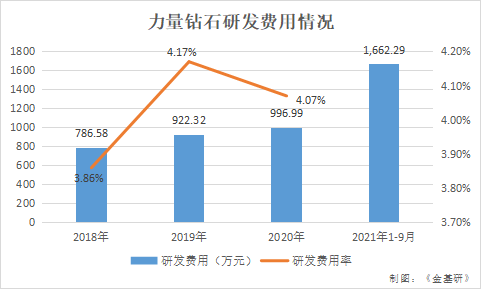

事实上,力量钻石始终坚持以技术研发创新为中心,2018-2020年及2021年1-9月,力量钻石研发费用投入分别为786.58万元、922.32万元、996.99万元、1,662.29万元,研发费用占营业收入的比例分别为3.86%、4.17%、4.07%、4.83%。

通过持续的产品创新和工艺改进,力量钻石在人造金刚石领域积累了深厚的技术储备,取得了丰硕的研发成果。截至2021年7月27日,力量钻石拥有已授权专利46项,其中发明专利8项。

不止如此,力量钻石拥有高品级金刚石大单晶合成河南省工程实验室和河南省功能性金刚石及制品工程技术研究中心,拥有一支从业经验丰富、创新意识突出的研发团队,致力于人造金刚石领域的技术研究、产品和工艺开发。

通过自主研发,力量钻石已逐步掌握了包括原材料配方技术、新型密封传压介质制造技术、大腔体合成系列技术、高品级培育钻石合成技术、金刚石微粉制备技术等在内的人造金刚石生产五大核心支撑技术,形成了相对完备的核心技术体系。基于上述核心技术体系,力量钻石具备推动现有产品技术水平优化、新产品新技术研发和实现行业技术创新和产业升级的能力,使得其始终处于行业技术前沿并保持持续的竞争力。

产品创新方面。力量钻石产品在品级、稳定性、工艺适用性等方面均具有较强竞争优势,在线锯用微粉以及IC芯片超精加工用特种异型八面体金刚石尖晶、超细金刚石单晶、高品级大颗粒培育钻石等特种金刚石产品细分市场具备领先优势。

应用领域创新方面。力量钻石通过努力提高技术研发水平、持续挖掘人造金刚石产品优良性能,在不断丰富现有产品的终端应用场景的同时,努力推动主要产品应用向新型功能性材料、时尚消费等创新领域不断扩展。

值得注意的是,力量钻石在合成设备先进性和生产效率方面具备显著优势。

截至2020年末,力量钻石已装机投产φ800(活塞直径为800mm、腔体为Ф85mm-Ф90mm)型号、φ750(活塞直径为750mm、腔体为φ77mm-φ84mm)和φ700(活塞直径为700mm、腔体为φ73mm-φ76mm)型号的六面顶压机机台占比为91.3%。

根据中国机床工具工业协会超硬材料分会对国内行业合成设备装机总数及型号分布信息统计,截至2020年末,人造金刚石行业主要企业用于生产高品级单晶的六面顶压机中φ650(即活塞直径为650mm、腔体为φ45mm-φ50mm)及以下型号机台占比约为81.25%。

根据中国机床工具工业协会超硬材料分会对国内行业不同型号合成设备生产效率相关信息统计,φ650型号六面顶压机合成高品级金刚石单晶单次产量平均为200ct左右,同等条件下,φ700型号六面顶压机合成高品级金刚石单晶单次产量平均为280-320ct左右,φ800型号六面顶压机合成高品级金刚石单晶单次产量平均为320-360ct左右。

因此,与同行业其他企业相比,力量钻石在合成设备缸径、对中精度、性能稳定性及单次合成产量、高品级率等方面具有优势。

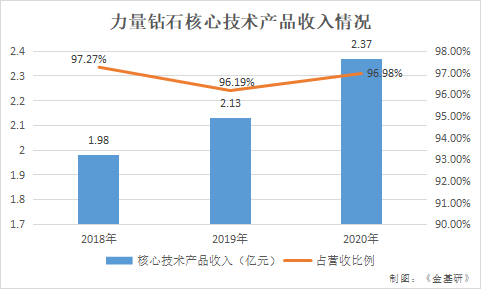

技术与产品融合方面。2018-2020年,力量钻石主要核心技术均系与金刚石单晶、金刚石微粉和培育钻石生产相关的技术,因此应用核心技术的产品收入即力量钻石的主营业务收入。其中,核心技术产品收入分别为1.98亿元、2.13亿元、2.37亿元,占营业收入的比例分别为97.27%、96.19%、96.98%。

需要指出的是,在特种异型金刚石产品方面,力量钻石是国内较早实现IC芯片超精加工用特种异型八面体金刚石尖晶批量化生产的企业,技术水平和产品质量获得客户高度认可,拥有已授权发明专利并被河南省科技厅认定为重大科学技术成果。

与此同时,力量钻石400目-1,000目超细金刚石单晶产品晶型完整、杂质少、透明度好、热稳定性高,可实现尺寸误差范围0.3μm-0.03μm的超高精加工,经国家磨料磨具质量监督检验中心检测,产品主要技术指标达到较高水平,拥有已授权发明专利并被河南省人民政府授予河南省科学技术进步奖三等奖。

另外,力量钻石培育钻石产品实现从无到有、从低品级小碎钻的零星生产到大颗粒高品级培育钻石批量供应,目前力量钻石已经批量化生产2-10克拉大颗粒高品级培育钻石,处于实验室技术研究阶段的大颗粒培育钻石可达到25克拉。

受益于多年的研发创新成果,力量钻石获得了河南省高新技术特色产业基地首批骨干企业、河南省新材料行业20强企业、河南省科技小巨人培育企业、商丘市科学技术进步奖及多项河南省科技厅颁发的科学技术成果奖等荣誉称号。

五、自定产品质量标准高于行业标准,获国内外知名客户认可产销率破百

人造金刚石企业的生产管控、产品质量对企业经营和发展至关重要,企业管理运行方面需要长时间的积累沉淀。此方面,力量钻石主要管理人员在人造金刚石行业内具备二十多年经验,拥有深厚的专业背景和丰富的从业经历,熟悉行业发展的特点和趋势。

其中,力量钻石董事长邵增明在人造金刚石领域深耕二十多年,带领力量钻石技术团队攻克多项人造金刚石生产关键技术,并拥有丰富的企业管理经验。管理团队的经验优势有利于力量钻石快速、准确把握市场机会,及时作出有效经营决策。

在产品生产和质量管理方面,力量钻石建立了完整的生产管理制度,制订了一系列作业指导、品质管理流程,实现产品生产全过程的程序化管理,保证产品质量和稳定性。力量钻石通过了ISO9001质量管理体系认证,严格按照国际质量标准进行生产管理和质量控制,提升经营管理效率、保障持续稳定发展。

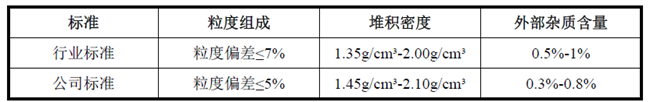

在产品质量标准制定方面,力量钻石自行组织制定的产品质量检测标准均高于国家标准和行业标准,严格控制产品质量以满足市场对高品质人造金刚石产品的需求,力量钻石的人造金刚石产品在粒度组成、堆积密度、外部杂质和冲击韧性等主要质量指标上均达到较高水平。力量钻石的人造金刚石产品质量检测标准与行业标准对比情况如下:

随着力量钻石产品质量和行业影响力的提高,力量钻石与岱勒新材、恒星科技、杨凌美畅、蓝思科技、常熟华融、张家口原轼、奔朗新材、盛利维尔、海明润、泉州众志、贝卡尔特和施华洛世奇等知名企业建立了稳定的合作关系,在产品质量、交货期和售后服务等方面赢得了客户的高度认可。

海外市场方面,2018-2020年,力量钻石主要出口地包括中国香港、印度、奥地利、比利时、白俄罗斯、俄罗斯、韩国等国家和地区,上述地区累计实现销售收入为4,597.24万元,占期内累计外销收入的96.19%。

且截至目前,力量钻石客户群体已基本涵盖国内金刚石线锯生产的主要企业,力量钻石线锯用微粉国内市场份额处于行业领先地位。

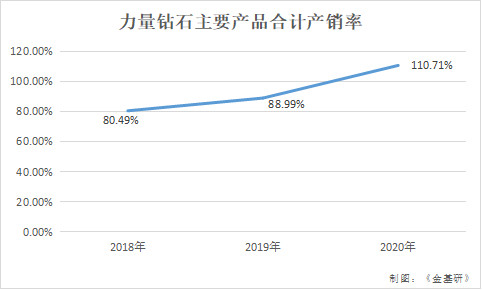

基于此,力量钻石主要产品产销率总体逐年提高,2020年已突破100%。

2018-2020年,力量钻石主要产品金刚石单晶、金刚石微粉、培育钻石的合计产销率分别为80.49%、88.99%、110.71%。

可见,凭借技术创新和产品质量,力量钻石已经成功进入诸多国内外人造金刚石制品企业和钻石饰品生产加工企业的合格供应商名单,通过嵌入客户的供应链体系,持续跟踪客户的产品使用情况,并根据客户反馈对其产品质量和产品结构进行不断地完善和优化,力量钻石可以持续保持在产品质量和市场占有率方面的优势地位。

另一方面,力量钻石的金刚石单晶、培育钻石产能利用率保持高水平,产能瓶颈问题突出。

2018-2020年,金刚石单晶的产能利用率分别为99.9%、99.41%、97.73%;培育钻石的产能利用率分别为96.02%、99.42%、96.67%。

因此,通过新增六面顶压机装机数量,提高金刚石产品生产能力是力量钻石突破产能瓶颈、提高生产能力、实现持续快速发展的必然选择。

基于此,此次上市,力量钻石拟合计募集5.91亿元,投入“宝晶新材料工业金刚石及合成钻石智能化工厂建设项目”、“研发中心建设项目”和“补充流动资金”。

其中,“宝晶新材料工业金刚石及合成钻石智能化工厂建设项目”总投资金额为5.16亿元,建设期3年。该项目拟新建金刚石单晶和培育钻石生产基地,具体包括新建人造金刚石生产厂房,购置智能化和自动化六面顶金刚石合成压机及相应配套的生产、检测、辅助设备,扩充生产团队等。

未来,随着下游行业对人造金刚石产品的品质和极限性能要求越来越高,拥有较强产品研发实力、生产能力及质量保证的大型企业将不断积累竞争优势、扩大经营规模、筑高行业门槛,行业集中程度将不断提高。而销售规模和市场占有率在国内企业中位居前列的力量钻石,规模有望进一步扩大。