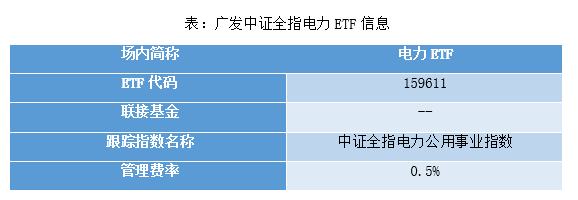

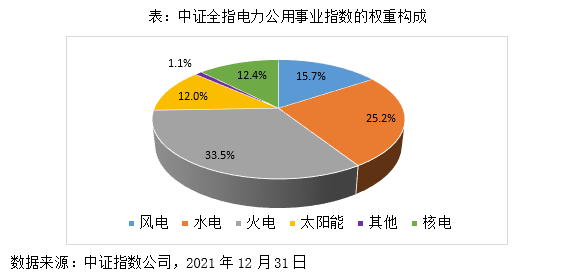

在双碳战略目标和背景下,煤炭在一次能源消费中的占比预计将从2020年的57%会下降至2030年的42%,作为碳排放大户的火电企业面临转型的必然性,目前多家传统电力公司纷纷借助稳定的现金流和庞大的资本积累进行风光装机,转型为新能源电力运营商将有望带动其估值的重构,广发中证全指电力ETF中约有33.5%的权重来自于火电企业,为投资者提供跟踪该行业的投资工具。

广发中证全指电力ETF跟踪中证全指电力公用事业指数,截至2021年12月31日,指数中火电、水电、风电、核电、太阳能发电的占比分别为33.5%、25.2%、15.7%、12.4%和12.0%,火电在其中的占比超过1/3。

1、能源保供和电力市场化改革下,传统火电企业的盈利弹性得以提高

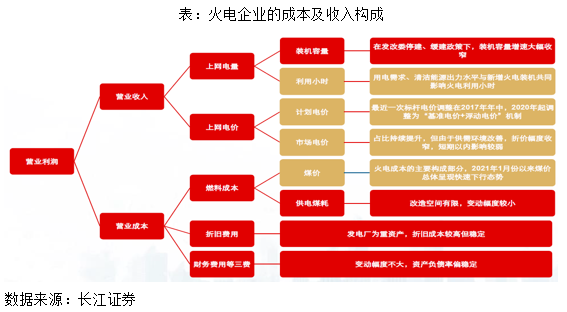

根据火电企业的成本和收入构成,传统火电企业的核心成本为煤价及资产折旧费,其中资产折旧费比较稳定,煤价受大宗商品周期的影响波动较大;而收入端的核心影响因素为发电量与电价,其中发电量主要受装机容量和利用小时数影响,电价逐步从政府定价向市场定价转变。在能源保供的政策方向下,煤炭等大宗商品的涨价预期较弱,有利于降低火电企业的生产经营成本,而收入段的电力市场化改革又提升了电力企业的盈利天花板,成本和收入两方面共同作用下,电力企业的盈利弹性得以放松。

2、双碳目标下,火电企业纷纷转型为新能源电力运营商,有望带来估值溢价

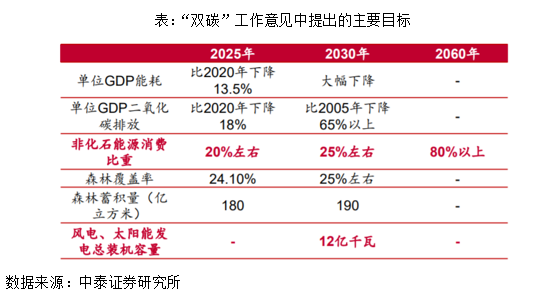

能源结构低碳化是实现“双碳”目标的关键举措,2021年10月以来,国家接连发布《中共中央、国务院关于完整准确全面贯彻新发展理念做好碳达峰碳中和工作的意见》、《2030年前碳达峰行动方案》等文件,化石能源占比下降和清洁能源占比提升是必然趋势,在此背景下,传统火电企业的转型势在必行。

从电力企业来看,“五大四小”发电集团持续加码发展清洁能源,新能源发电收入逐步成为重要的收入来源。华能、华电、国电等传统火电企业纷纷加大可再生能源装机量,规划到2025年实现清洁能源装机占比目标,随着火电企业新能源电力装机规模持续增长,火电企业新能源资产重估已然在途。

3、相比纯新能源运营商,传统火电企业向绿电转型有其自身优势

资本金不足是新能源运营商面临的关键问题之一,根据申万宏源证券研究测算如果上市公司规划利润复合增速超过20%,就必须额外融资。火电+新能源平台拥有庞大的火电资产,其传统火电业务能提供充足的现金流,支撑新能源业务在不依赖股权融资的情况下实现高速增长。

申万宏源证券认为我国近期发文完善电力辅助服务市场,火电调峰价值获得变现渠道,火电盈利能力进入上行周期具备确定性。除现金流支撑外,火电调峰还有望与新能源项目获取挂钩,保障火电转型新能源的运营商获得更高速的成长,这是纯新能源运营商所不能比拟的。 火电企业的转型将会重构该行业的投资逻辑,广发电力ETF(159611)为投资者提供跟踪该行业的投资工具。