一、美国宏观经济数据

美国宏观经济方面,非农数据意外好于预期,劳动参与率明显改善。北京时间2月4日晚,美国公布1月非农数据。1月新增非农就业人数46.7万人,远高于预期的12.5万人,且前值也由增加19.9万人上修到增加51万人。美国当前就业市场强劲,非农就业、劳动参与率持续好转且距离疫情前缺口较小,平均小时工资持续超预期上涨。如果按照当前的非农就业人口增加节奏,今年3季度便可恢复到疫情前的水平。

受库存和消费拉动,美国2021年4季度GDP超预期。美国2021年4季度GDP环比折年率初值6.9%,远超预期的5.5%和前值2.3%。拆分来看,强劲的经济数据主要受到消费和库存变化分项的拉动,而净出口和政府支出分项轻微拖累了美国2021年4季度GDP增速。

此前,受到供应链瓶颈的影响,美国生产持续处于供需错配的状态,因此库存呈现实际库存下降而名义库存受到价格的支撑上行,名义库存和实际库存分化严重。然而,随着四季度供应链开始好转,供给支撑实际库存也开始回补,库存成为了美国2021年4季度GDP增速贡献最大的分项。美国4季度消费正向拉动GDP增长,其中服务消费拉动明显。单月消费数据来看,2021年下半年以来美国服务消费环比持续为正,而商品消费有疲软趋势。

美国12月JOLTs职位空缺人数为1092.5万人,前值为1077.5万人,高于市场预期。 虽然职位空缺数自11月小幅回升之后再次上涨,但仍略低于去年7月时历史最高水平。因为进入就业市场的劳动力数量增加,预计1月份职位空缺数或将下跌,但随着美国经济恢复所导致的需求增加刺激雇主需求增加,短期内职位空缺数仍将会维持相对高位。职位空缺数增加说明12月份的空缺职位超出失业人数460万,数据凸显劳动力市场严重紧缺。

强经济数据进一步强化加息预期,美债利率快速上行。强劲的就业水平以及快速增长的工资进一步强化了市场的加息预期。非农数据公布后,国债利率快速上行,10年期国债利率已破1.9%。当前3月FOMC会议加息的概率为140%,越来越多的投资者开始押注3月加息50bp的概率,期货隐含2022年全年加息4.98次(假设单次加息25bp)。

美联储在1月 FOMC 会议中维持一向鹰派表态,市场将加息开始时间点锁定在3月份。对于加息,美联储会议中表示其预计提高联邦基金利率的目标区间将很快是合适的,同时表示将会在加息后开始缩减资产负债表。

此外,因为美联储对于加息具体时间,次数以及路径未提供具体的说明和指引,市场对于加息产生部分恐慌心理,而在历史加息周期中,确实存在会议连续加息和单次加息幅度超过25BP的情况。特别是在最新美国PCE物价指数同比增幅达到40年来最高水平和1月份新增非农数据超预期上涨的背景下,市场对美联储加息50BP的预期有所增强,但是我们认为3月份加息50BP的可能性较低,我们预计联储将会宣布加息25BP。

虽然就业市场恢复良好,通胀高企依旧,但是美国经济当前整体情况并非一定能够支持较快的加息,PMI数据部分显现出短期内经济增速放缓迹象。而且基于加息可能产生的对股市的不利冲击和对美国高额债务产生的较大的付息压力,美联储3月加息50BP的可能性较低。

美联储官员表示,美联储希望避免对美国经济造成不必要的扰乱, 此表态同样说明官员们对3月大幅加息50个基点意愿极低,美联储内部从主席鲍威尔到各主要官员均表达谨慎立场。

二、标普500指数情况

1、 一周指数表现

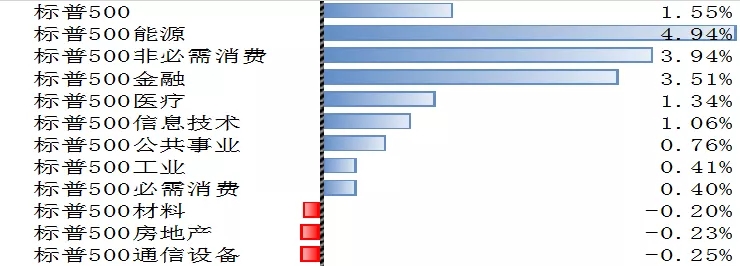

上周,标普500指数整周上涨1.55%,其覆盖的11个行业板块中有8个上涨,3个下跌。其中,能源、非必需消费、金融等板块涨幅居前,通信设备、房地产、材料等板块回调明显。

数据来源:Bloomberg

2、 配置建议

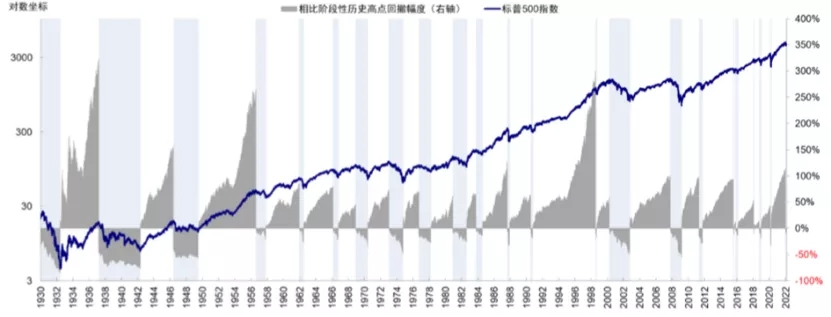

1月海外市场创下2020年初疫情爆发以来最大幅度回撤。标普500和纳斯达克指数最大回撤幅度分别达到10%和15%左右,为仅次于2018年底和2020年初的跌幅,与2015年首次加息后及2018年2月跌幅相仿。

数据来源:Bloomberg

当前资产价格中已经计入了相当一部分预期,因此波动最大阶段可能逐步过去,但市场担忧仍会反复导致完全平息仍需时间。

往前看,积极的一面是,估值相对合理且已经计入了紧缩的预期,同时疫情拐点已经出现并快速回落,由此对供需和就业的扰动有望逐步消退。不利的因素是,3月FOMC加息前(3月15~16日)一些混乱的预期(如是否一次加息50bp)无法完全被证伪,经济数据好转反而会先强化紧缩预期,同时利率的快速抬升也会增加资产波动等。

积极因素:估值回到疫情前、计入部分加息预期;疫情拐点已现,对需求和供给扰动将逐步消退。

估值回调后,紧缩预期已经部分得到消化。经过近期快速回调后,标普500指数12个月动态估值一度回到19.3倍,处于长期历史均值上方1倍标准差附近,与2020年疫情前水平(19.4倍)基本相当。考虑到10年美债利率基本回到疫情前水平(1.9%)而增长则高于当时(1月ISM制造业PMI为57.6% vs. 疫情前51.4%),这一水平基本算是合理。

整体看,美股企稳修复,市场估值经过回调后基本合理。实际上,市场对美股的担忧主要源自流动性逐渐撤出后估值虚高无法得到支撑,但从估值已经回到疫情前水平的状况看也并非如此。而且,相比疫情前,以标普500指数为例,2021年EPS较2019年增长27.7%,同期指数上涨42.3%,估值扩张11.4%;纳斯达克EPS增长46%,指数上涨58%,估值扩张8%。可见市场的上涨也都是以盈利贡献为主,并非市场担忧的估值虚高。

博时标普500ETF(513500)是国内跟踪美国标普500指数的ETF产品,追求跟踪偏离度和跟踪误差的最小化。通过ETF这一具有低廉管理成本、高效申赎交易模式的投资工具,帮助国内投资人捕捉美股上涨收益。也可以选择博时标普500ETF联接基金(A 050025 ,C 006075)。

美国标普500指数是国际市场公认的美股风向标,覆盖美国 11 个行业 500 多家代表性上市公司,集中在市场的大盘股,约占美国股票市场总市值的 80%。博时标普500ETF可以作为良好的全球大类资产配置工具,标普500ETF和其他国内权益资产及黄金等资产相关性相对较低,均衡配置各类资产可以可有效减少单一市场的依赖及风险。

数据来源:Bloomberg