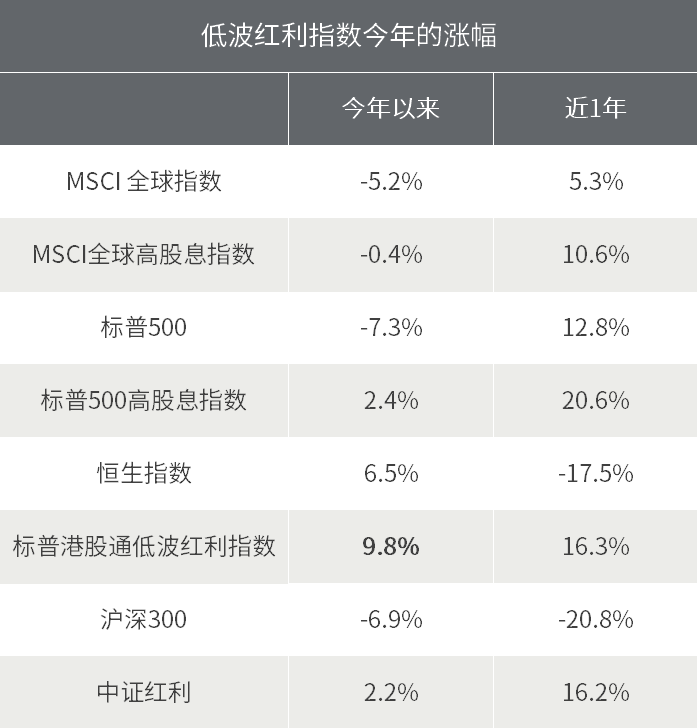

全球股票市场因美国高通胀及联储激进加息预期而大幅波动之际,低估值、高分红的股票却成为了利率上升环境下的受益者,今年以来红利指数领涨全球各大市场。

截至2月11日,全球“估值洼地”港股恒生指数今年以来上涨了6.5%,领跑全球各个主要市场的基准指数,成为今年全球资金向低估值切换的典范。而在整体低估值的“港股”中优中选优的港股通低波红利指数今年以来累计上涨近9.8%,成为“佼佼者中的佼佼者”。

资料来源:除中证红利数据来自万得外,其他数据来自彭博,数据截至2022.02.11。

一、为什么红利指数受益于利率上升的环境?

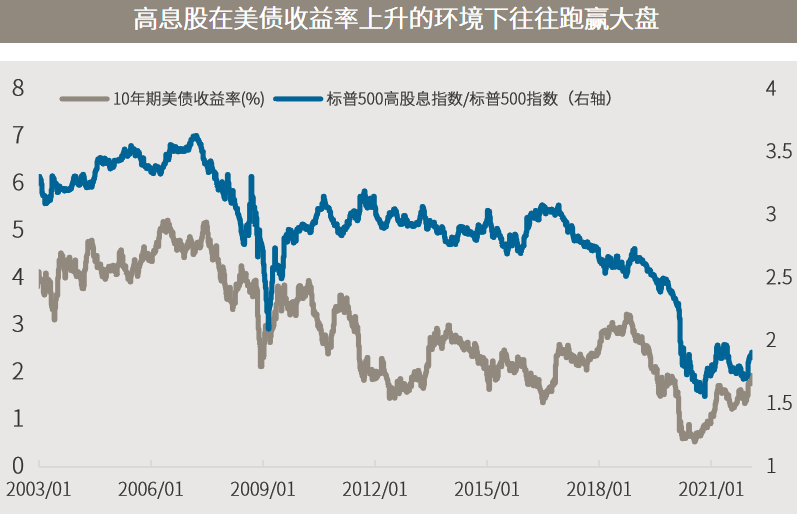

从历史走势来看,红利指数在基础利率美国10年期国债收益率上升的环境下,往往能够跑赢大盘,尤其是在比较典型的经济周期驱动的收益率变化的情形中,例如2009初-2010年末,以及2020年末至今。

资料来源:彭博,数据区间2003.01.01-2022.02.11。

红利指数成分股的低估值和高股息特征,且与经济周期往往有较为紧密的联系,从而令其在利率上升、估值承压的阶段相对受益。股票市场的上升可以由估值扩张或者盈利增长驱动,或是两者共同驱动(戴维斯双击)。一般来说,由于股票主要以远期现金流贴现的方式给予估值,因此基础利率(贴现率)上升往往令股票估值承压,尤其是对估值扩张依赖度较高的成长股不利。

相比之下,构成红利指数的价值和周期型股票本身估值就不高,因而面临杀估值压力则小很多,同时由于它们与经济周期的联系更为紧密,反而可能受益于经济的增长和通胀的上升,从而在盈利增长层面对股价构成资金。从资金与交易层面看,资金从成长股向低估值、高息股的切换,也会推动红利指数的上涨。

尽管10年期美债收益率自2020年8月就已触底反弹,而红利指数对大盘的超赢也已持续一年多,但鉴于目前仍然处于美联储紧缩周期的早期阶段,红利指数作为加息环境下的受益者,仍然值得投资者重点关注。

二、为什么关注标普港股通低波红利指数?

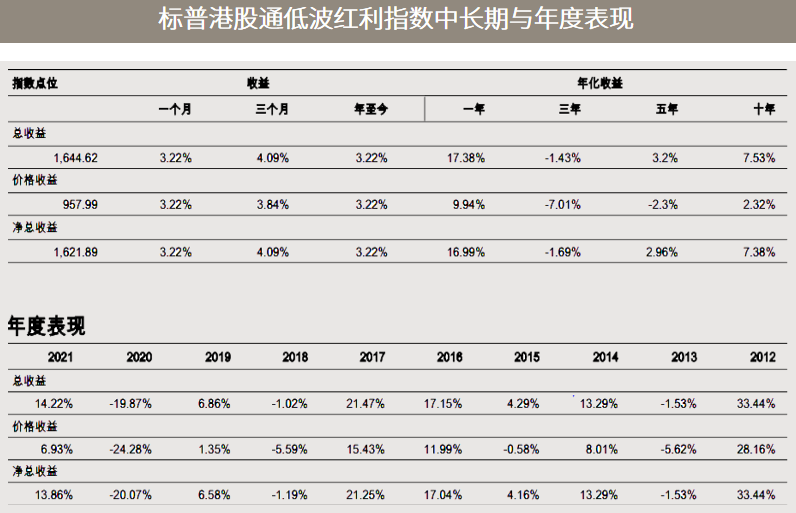

标普港股通低波红利指数追踪标普港股通指数内50只波动率最小、股息率最高的股票。得益于港股整体的低估值,截至2月11日,标普港股通低波红利指数今年累计上涨9.8%,不仅跑赢全球各个主要市场的大盘指数,也跑赢了相应区域的红利指数,包括A股的中证红利指数。

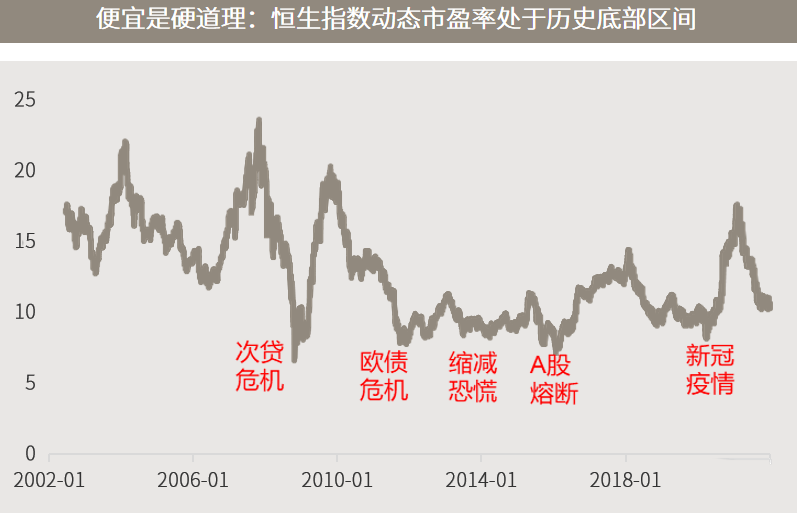

港股估值处于历史性低位,为港股红利策略打下坚实基础。截至2021年底,港股动态市盈率仅10.7倍,处于历史的底部区间;恒生AH股溢价指数为147,表面港股相较A股的折价处于2009年以来的底部区间。在今年市场对美联储加息预期不断抬升的背景下,低估值对海内外投资者的吸引力越发凸显。

资料来源:万得,数据截至2021.12.31(上)数据起始于2006.01.01;(下)数据起始于2002.01.01。

展望未来,港股整体虽依然面临增长放缓、政策压力、以及外部疫情、流动性和中美关系的各种不确定性,但政策维稳预期和南下资金推动下的部分估值修复仍使得港股具备均值回归的潜力,尤其是短期政策驱动的“稳增长”、低估值和通胀受益板块预计会有较好机会,如部分金融、地产板块与周期品。

相较于中证红利指数,标普港股通低波红利指数今年以来及近一年的表现更优;而相较于海外的红利指数,其更容易为内地投资者所投资。因此在今年波动放大、海内外政策面影响加剧的背景下,标普港股通低波红利指数既可以作为阶段性风格配置的工具,也可以作为中长期调节整体投资组合风险收益特征的有效工具。

资料来源:标普道琼斯指数公司官网,标普港股通低波红利指数单张,数据截至2022年1月末。

上投摩根基金深耕国际业务已超过10年,从港股到美股,从天然资源基金到房地产投资信托基金(REITs),从高股息产品到基金中基金(FOF),还有品种日渐丰富的互认基金,上投摩根基金均有布局,投资标的涵盖海外市场股票、债券、基金、房地产投资信托(REITs)等各类资产。