又到了一年一度的两会时间(2022年3月4日和5日)

有哪些议题值得关注?对接下来的市场又可能将带来哪些影响呢?

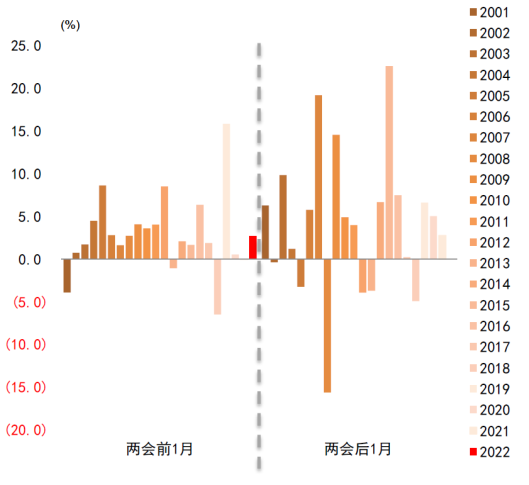

历史上两会期间A股走势如何?据统计,2001年以来的21届全国两会,上证指数在两会前一个月上涨的次数达18次、后一个月上涨的次数也有15次。

全国两会作为从顶层设计把脉国家前进发展的系列重要会议,正在不断推动经济高质量发展,这往往有利于提升市场对优质公司基本面的预期。

2001年至今上证综指在两会前后一个月的涨跌幅

数据来源:Wind

与历年全国两年召开背景不同的是,今年的宏观环境相对特殊。一是国内的货币偏宽松的市场预期与欧美国家普遍收紧预期的矛盾,二是国际地缘冲突事件的影响尚未可知。

那么,2022年全国两会能否将成为一个新的转折点?具体有哪面方面值得期待?

接下来,分享南方基金宏观策略部联席总经理 唐小东对两会投资机遇的一些看法,供您参考。

1、A股临近“两会”时间,哪些政策值得重点关注?

唐小东:今年两会我们会主要关注GDP增速目标、财政预算规模和地产方面的表述。

目前宏观环境的组合是信用企稳叠加货币宽松,核心的不确定性在于宽信用力度,所以赤字率和专项债规模将成为关键。

从地方两会信息来看,增速目标可能偏向5.5%,今年以来基建和地产板块的反弹也体现出市场对宽信用力度期待较高,但利率持续低于3.0%说明市场对经济提振力度的落实仍有担忧,对新老基建投资以及保障租赁房建设力度仍有争议,所以两会期间我们会密切关注宽信用政策的表述以及后续落地情况。

2、预计“稳增长”主线是否有新政策出台、将集中在哪些方向?

唐小东:当前生产、投资和消费都未实现明显的企稳回升,稳增长政策方面大概率还有持续的支持。

核心选项我们预计会集中在加快财政支出、扩大新老基建投资、促消费和保障房建设相关的地产政策。

稳增长的政策逻辑上关注基建、地产、大金融等传统价值板块。

3、新老基建发力点、产业政策、国企改革、新能源等成关键词

唐小东:两会上的产业政策有助于判断产业趋势,但也需要结合板块内部分化情况和估值来做行情判断。

2022年新老基建是较为可能的政策抓手,其中新基建中的信息基础设施、IT硬件以及辅助驾驶、工业互联网等应用层面,老基建投资相关板块在上半年预计会有阶段性机会。

新能源仍会成为碳中和长期政策方向中的重点,中长期看好,但预计今年细分行业的分化将扩大。关注风电、光伏运营和上游原材料,电池和新能源车在利润上可能会受到一定制约。

4、指导“三农”工作的中央一号文件公布后,将带来哪些投资机会?

唐小东:中央一号文件对投资会有短期主题炒作的影响,但更重要的是中长期政策红利对象的指引上。

这次文件体现出对种业的高度重视,对推进种业技术攻关、研发都细化了政策要求,包括对种源等农业关键核心技术的攻关,要求各省因地制宜实施种业振兴行动方案,以及强调转基因等生物育种重大项目的研发等。

同时非种业方面,文件对主粮、玉米、生猪供需矛盾表示关注,预计粮价能够保持较高的景气度。

5、如何看待日前部分地区房地产政策有所松动的情况?

唐小东:2021年四季度地产销售面积增速已经转负,后续的降息、地产边际松动都是稳增长比较自然的政策路径。

地产下行是本轮经济下行的核心拖累,目前地产销售仍未企稳,进一步地产宽松是托底经济的重要手段,与不以房地产为刺激手段并不矛盾。

在房住不炒的大基调下,对地产企稳有信心,但考虑到当前地产销售总面积已在17亿平以上的高位,不认为地产会有大幅提振。

6、稳增长政策之下,对货币政策和经济复苏会产生什么样的影响?

唐小东:2021年上半年国内需求很旺盛,后期伴随信用收缩、货币政策回归中性、以及碳中和地产等产业政策的压制,经济出现了明显下行,但经济自身动能还是在的。

2021年底中央经济工作会议定调稳增长以来,信用初步企稳,地产边际放松,财政支出扩大,我们对经济企稳有信心。幅度上,不走基建和地产刺激的大基调明确,所以也不认为经济会出现明显大幅提振,预计宏观经济更类似12年、19年的过渡年份。

地产回暖之前,宽货币仍会持续,目前地缘政治风险对金融市场形成扰动,美联储加息节奏预期已开始减弱,国内央行以我为主的空间得以保持。

7、全国两会对A股走势影响有多大?预计对全年的投资有影响?

唐小东:回顾2002年到2021年会发现两会前后一个月,A股上涨概率是较高的。2017年以来,两会前一个月和后一个月上证综指上涨的概率都接近80%,两会期间窄幅震荡居多。两会政策对全年投资的影响主要体现在产业方向上。

历史数据看,两会确定的新政策方向会成为全年市场新的关注点,较容易走出行情。

8、2022年以来市场风格切换较大,目前影响市场的重要因素有哪些?

唐小东:2022年以来市场风格切换的主要跟国内宏观环境、美联储收紧、以及资金流向上的一些变化有关。

首先,价值股受益于宏观周期的变化。2021年中央经济工作会议后,国内稳增长基调确立,信用周期从收缩向企稳回升过渡,叠加宽货币的环境,价值股在2021年受到的核心压制因素解除,传统价值股在周期企稳预期下有所反弹。

成长股短期内受到博弈资金调仓的压力。但我们看成长股,更关注产业趋势的确定性带来的中长期表现。

基本面上来看,医药、消费、新能源等热门赛道板块的产业趋势没有大的变化,业绩预告也不错,所以阶段性下跌其实提供了长期布局的机会。

就A股整体而言,今年还需要关注美联储收紧流动性带来的扰动。不过当前中国市场体量支持以我为主,预计美国流动性收紧对A股构成系统性风险的概率较低。

9、2022年投资主线是什么?更看好哪些板块?

唐小东:2019-2021年市场经历了多次极致风格后的极致逆转,2022年来看存在板块轮动的可能性也很大。

目前确定性较高的是,在稳增长政策推动下,宏观经济预计底部企稳,这对2021年表现不佳的价值股、大盘股有支撑,传统价值板块占优,例如基建、建材、大金融等。

另一方面,对2021年表现好的成长板块,目前产业趋势依然积极,因此系统性下跌的风险相对是可控的。

从较长投资周期来看,产业趋势向好的低碳板块,如果在短期轮动中出现回调,反而创造了比较好的配置机会。

从产业政策推动的角度而言,可关注能源建设方面的绿电和电网,以及缓和通胀矛盾的数字经济。