截至2022年3月28日,已披露业绩的40家军工企业中,归母净利润实现正增长的企业占比70%。随着业绩快报和年报的披露,军工行业高景气度将逐步得到验证。此外,军工企业不断定增扩产,反映军工企业对未来订单增长的信心,彰显了行业的确定性较强,具有较好的投资价值。

中证军工指数由十大军工集团控股的且主营业务与军工行业相关的上市公司以及其他主营业务为军工行业的上市公司作为指数样本,反映军工行业上市公司的整体表现。中证军工指数主要聚焦十大军工集团所控股的军工企业,能够较好的代表我国军工行业的整体发展。

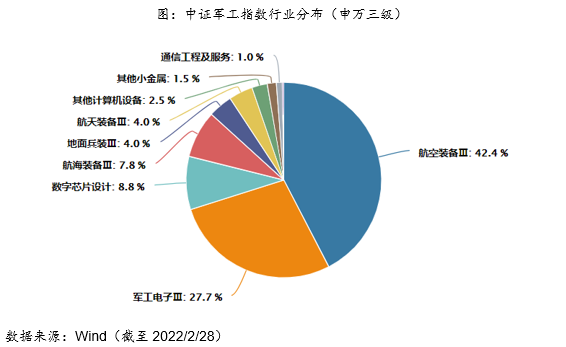

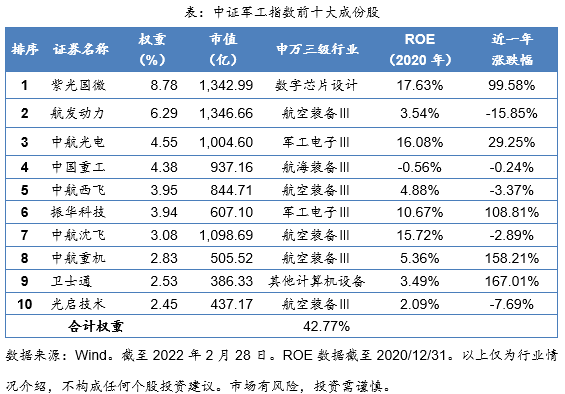

一、中证军工指数行业分布与主要成份股

按照申万三级行业分类,中证军工指数中权重占比最大的行业分别是航空装备(42.4%)、军工电子(27.7%)以及数字芯片设计(8.8%)。其中45%权重成份股市值在400亿元以下,整体指数呈中小盘风格。

从主要持股来看,中证军工指数前十大成份股合计权重占比42.77%,持股集中度相对均衡。

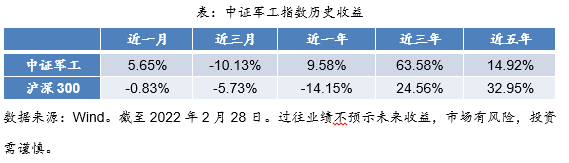

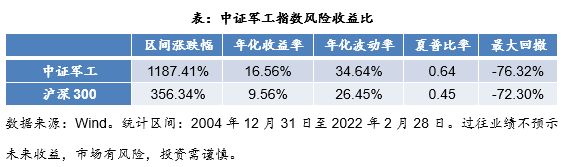

二、中证军工指数历史表现

从中证军工指数的历史表现来看,最近一个月中证军工指数累计收益为5.65%,相对于沪深300指数超额收益超过6%。而自基日以来,中证军工指数年化收益率为16.56%,虽然其年化波动率高达34.64%,但在综合风险收益之后,中证军工指数的夏普比率为0.64,高于沪深300指数。

三、中证军工指数净利润增速高

2019年以来,中证军工指数净利润增速保持在较高的水平,主要受到军费支出回升以及国防政策预期较好的影响。其中2020年净利润增速高达61.66%,并且预期在2021年和2022年分别保持45.44%和28.31%的增速。

四、指数估值合理

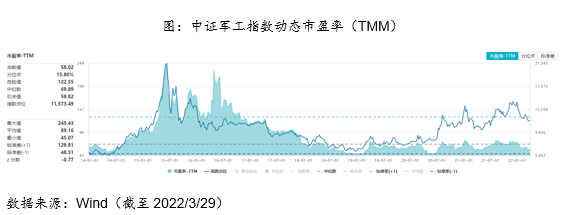

截至2022年3月29日收盘,中证军工指数动态市盈率为58.02倍,位于指数上市以来15.80%历史分位数,整体估值水平较为合理。

五、中证军工指数投资前景

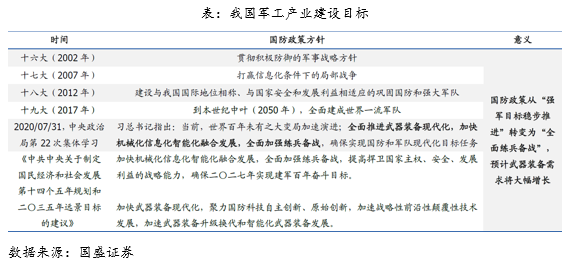

“十三五”之前是我国重点装备的研制、定型和小批量列装的阶段;到“十四五”已经进入到需要通过大批量的装备列装正式形成我国军工作战能力体系的时期,推动我国装备需求增长。而“十四五”规划中也明确指出:“加快武器装备现代化,聚力国防科技自主创新、原始创新,加速战略性前沿性颠覆性技术发展,加速武器装备升级换代和智能化武器装备发展”。预示着装备放量建设的迫切性。

此外,行业短期基本面数据也显示了我国军工产业进入了爆发期。

军工上市企业的应收账款、存货可以反应景气度部分预期,当其数额均变大的时候,预期军品订单就会比较多,短周期行业景气度就有望趋好。

存货的构成主要包括原材料、在产品、产成品等,反映了企业对已有或意向订单所做的投产情况。2018年以来中证军工指数存货连续三年增加;

应付账款主要包括军工企业为满足订单生产向其上游厂家购买原材料和零部件而发生的应付款项,亦能体现订单的增长情况,同样可以看到连年增长的趋势。