《金基研》绿蒲/作者 致清/编审

“别老这山望着那山高”。今年以来市场行情较为震荡,热点板块轮动较快。其中,公募FOF作为资本市场的新鲜事物,去年突出的业绩表现,吸引了大量投资者的关注。但随着资管新规全面落地,FOF作为传统银行理财产品的替代,市场对这类新产品的追捧也有些降温。面对变幻莫测的市场环境,投资者常常产生“该采取怎样的配置策略”、“是不是选择错了”的疑问。

但整体来看,权益市场成为广大投资者重点关注的资产。其中,FOF波动大小与权益占比呈正相关,随着权益类资产比例的提高,FOF的波动幅度会变得越来越大。而且,相同权益类资产占比下,FOF持仓基金相关性越低分散风险越好。因此,投资者应当因时制宜,综合多方比较,选择适合自己的投资产品。

一、FOF波动大小与权益占比呈正相关,降低风险追求多元配置策略

FOF可以通过多只基金的组合配置分散风险,但这并不意味着FOF一定是低风险、低波动的产品。

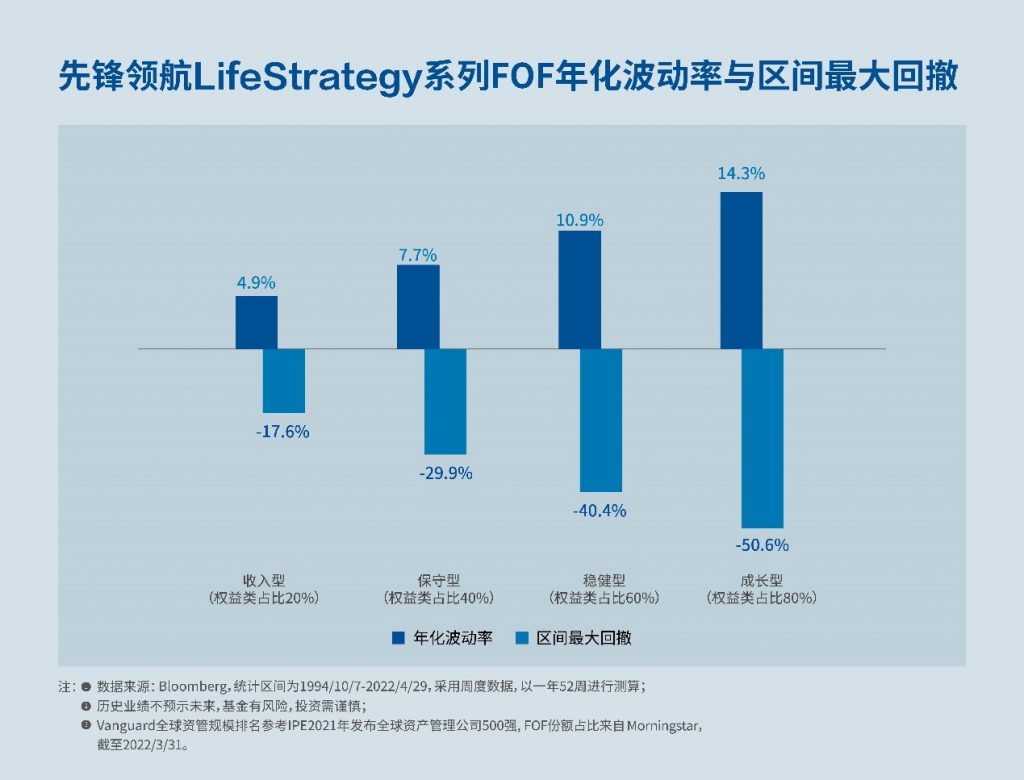

理论上,权益类资产比例越高的FOF,波动就越大,比如权益类资产占比高的FOF,年化波动率可能也超过了10%。国内FOF市场发展时间较短,历史数据还不能充分说明问题,此方面,以美国基金的例子来展示一下各类FOF的波动情况。

先锋领航(Vanguard)是全球最大的资产管理机构之一,也是美国FOF市场份额占比最高的公司,它推出的LifeStrategy系列FOF包括了四个不同风险等级的产品,分别对应20%、40%、60%和80%的权益类资产配置中枢。从1994年10月成立至2022年4月,这四只FOF的年化波动率分别为4.9%、7.7%、10.9%和14.3%,很明显,随着权益类资产比例的提高,FOF的波动幅度会变得越来越大。(数据来源:易方达投资者教育基地)

再看另一个常用来衡量风险的指标——最大回撤。

最大回撤,是指这段时间里任意一个时点往后看,净值回落到最低点时下跌幅度的最大值,简单来说,最大回撤可以反映基金在一段时间里亏损的最大幅度。这四只FOF成立至今的二十多年间,最大回撤分别为17.6%、29.9%、40.4%和50.6%,同样地,随着权益类占比的提升,最大回撤也变得越来越大。(数据来源:易方达投资者教育基地)

(图表来源:易方达投资者教育基地)

归根结底,FOF的波动大小,主要取决于是哪一类FOF、取决于这个FOF的权益类资产的比例有多高、以及它的组合配置可以在多大程度上分散风险。

因此,FOF投资了“一篮子”基金就一定是一个低波动的产品,是一个认知误区,投资者应当理性投资。

二、相同权益类资产占比下,FOF持仓基金相关性越低分散风险效果越好

一般来说,混合型FOF的波动,主要取决于这个FOF的权益类资产的比例有多高。

那么在权益类资产比例相同的情况下,混合型FOF的波动会比普通混合型基金更小一些吗?

这取决于FOF的基金配置可以在多大程度上分散风险,FOF持仓基金之间的相关性越低,分散风险的效果会越好。

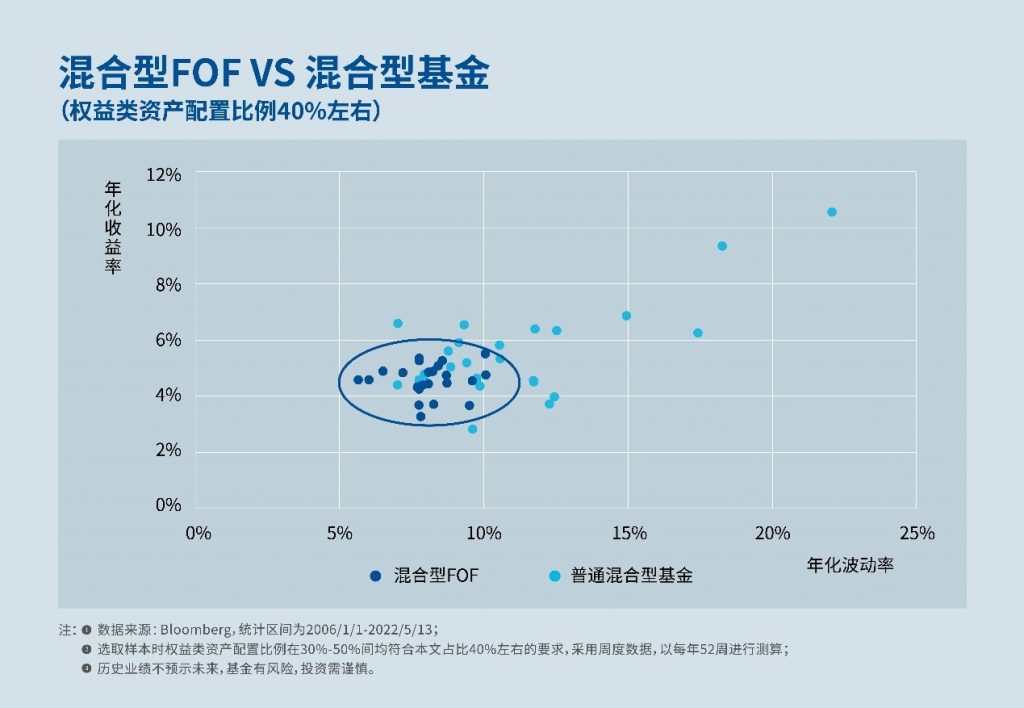

举个例子,美国目标风险FOF的权益类资产比例稳定而且发展时间较长,以权益配置比例在40%左右的目标风险FOF作为样本,可以找到2006年以前成立且数据完整的基金共25只,从2006年初到2022年5月,这些FOF实现的年化收益率中位数为4.6%,年化波动率中位数为7.9%。

同期,市场上存在25只股票资产占比处于40%左右的普通混合型基金,它们的年化波动率中位数为9.8%,比混合型FOF高出了近2个百分点。由此不难看出,在同样的权益类资产比例下,混合型FOF的波动率中枢水平更低,也拥有更好的风险收益比。(数据来源:易方达投资者教育基地)

(图表来源:易方达投资者教育基地)

而且,如上图所示,这些混合型FOF的分布比普通混合型基金更加集中。这意味着如果没有时间和精力去好好研究,投资者在选普通基金时,既可能选到年化收益率10.5%、年化波动率22.0%的产品,也有可能选到年化收益率只有2.8%、年化波动率9.6%这种收益风险比较差的产品,可能好的很好、差的也是非常差,选错的机会成本较高;但是如果选FOF,样本中的这些FOF年化收益率介于3.3%-5.5%之间,年化波动率介于5.6%-10.0%之间,最好的和最差的区别相对较小。

也就是说,在同等权益类资产比重的情况下,选FOF还是普通基金,投资者要根据自己的投资经验、投资目标以及风险偏好等多种因素,多方比较、综合考虑。

同来玩月人何在,风景依稀似去年。市场变幻莫测,FOF基金通过多资产、多策略和低相关的投资理念,一定程度上规避单一投资的风险。尽管如此,作为投资者也应擦亮眼睛,慎重选择。