一、美国宏观经济数据

宏观经济方面,美国制造业PMI创新低,经济下行风险增大。10月份美国标普全球制造业PMI下滑至49.9,前值52,为28个月以来新低,跌至“荣枯线”下方;服务业PMI指数为46.6,低于前期49.3;标普全球综合PMI指数为46.6,低于前值49.5。在美国持续高通胀的经济背景以及持续强硬的紧缩货币政策影响下,美国经济下行压力显著增大。未来经济下行风险若持续上升,或迫使美国放缓加息步伐。

美国消费者信心依然低迷。10月份世界大型企业研究会消费者信心指数从9月的107.8跌至10月的102.5,并且低于预期值105.9;密歇根大学消费者信心指数录得59.9,略高于9月份的59.8和预期值59.6,密歇根大学消费者信心虽略有提升,但是仍然处于较低水平。通胀水平持续处于高位导致消费者进一步缩减消费,加上借贷成本升高等原因的影响,美国消费者信心未能取得较大改善。而美国3季度GDP环比折合年率为2.6%,远高于前值-0.6%,GDP环比折合年率的上升或将提振未来消费者信心。

二、标普500指数情况

1、 一周指数表现

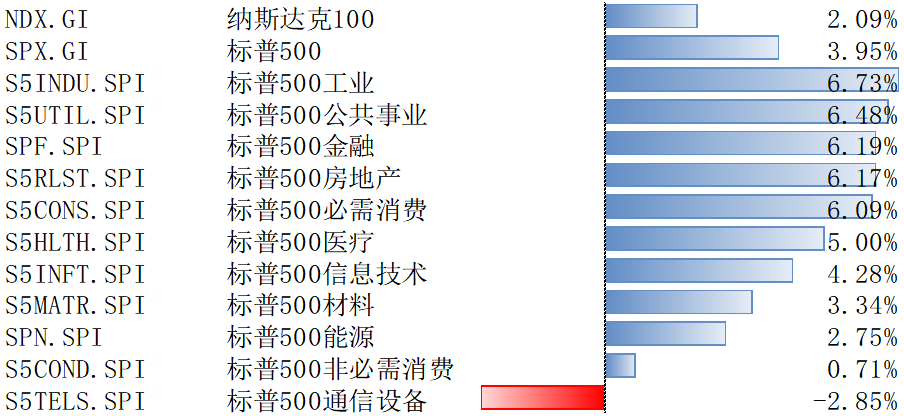

上周,纳斯达克100指数整周上涨2.09%。标普500指数整周上涨3.95%,除通信设备外,其覆盖的10个行业板块全部上涨。其中,工业领涨上涨6.73%,而通信设备下跌-2.85%。

数据来源:Bloomberg

2、 配置建议

美股:整周标普500上涨3.95%。三季报公布以来已有52%成分股公布财报,三季度EPS的增长率仅2%,低于一致预期增长率3%。47%的成分股的EPS超分析师预期1倍标准差以上,与长期平均持平,但低于过去几个季度的增速。

全球市场:股票和货币市场流入扩大,债券转为流入;美股和日本流入扩大,发达欧洲流出收窄,新兴市场转为流入。

跨资产:全球股票和货币市场流入扩大,债券转为流入。上周全球股票型基金持续流入228.79亿美元(vs.上上周流入92.13亿美元);债券基金转为流入13.93亿美元(vs.上上周流出121.87亿美元);货币基金持续流入284.18亿美元(vs.上上周流入144.55亿美元)。

跨市场:美股和日本流入扩大,发达欧洲流出收窄,新兴市场转为流入。美股本周持续流入207.49亿美元(vs.上上周流入117.95亿美元),发达欧洲流出15.84亿美元(vs.上上周流出23.01亿美元),日本股市持续流入9.37亿美元(vs.上上周流入5.08亿美元),新兴市场转为流入28.14亿美元(vs.上上周流出2.56亿美元)。

美国内部,美股ETF基金流入251.70亿美元(vs. 上周流入146.07亿美元);美国高收益债流入25.14亿美元(vs.上上周流出12.28亿美元)。