《金基研》牧童/作者 杨起超 时风/编审

智慧城市建设适应了当前社会精细化管理的需要,对当前市政管理、交通管理、公共安全与应急、智能建筑等各个领域都有重要的意义。随着人们对信息化、智能化生活的熟悉程度不断上升,智慧城市的建设需求逐步深入,应用领域不断扩张。近年来,在新基建的推动下,国内智慧城市的发展迎来新机遇,市场规模爆发式增长。

作为一家智慧城市综合服务商,宏景科技股份有限公司(以下简称“宏景科技”)目前在医疗、政务、旅游、园区等行业领域具有不俗的竞争优势。近年来,宏景科技营收净利润实现双增长,2019-2021年营收CAGR为34.79%领跑同行,成长性优异。同时,宏景科技加权平均ROE高于同行业可比公司,盈利能力突出。深耕智慧城市行业20余年,宏景科技拥有智慧城市建设行业全面的资质体系,具备丰富的跨区域多行业项目经验,积累了优质的客户资源,形成强大竞争实力。

一、受益新基建行业市场规模暴涨,下游细分领域快速发展

作为一家智慧城市综合服务商,宏景科技主要业务涵盖智慧民生、城市综合管理、智慧园区三类,并主要体现在智慧校园、智慧医疗、智慧楼宇、智慧政务、智慧园区等领域。

近年来,在新基建的推动下,各地区都加速推进5G、数据中心、人工智能、智慧城市等新型基建项目的投入建设,高标准的新型智慧城市建设为当前重要的发展方向。

工信部赛迪智库在《“新基建”发展白皮书》中预测,“新基建”7大领域的直接投资超10万亿,带动投资超17万亿。新基建投资规模巨大,具有数字化、网络化、智能化特征,有利于全面释放数据红利,智慧城市发展迎来新机遇。

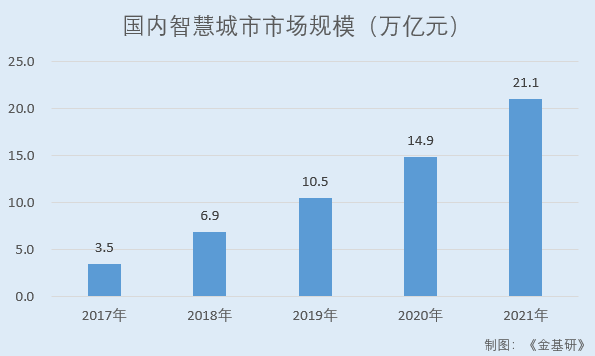

据中国信通院数据,2017-2021年,国内智慧城市市场规模分别为3.5万亿元、6.9万亿元、10.5万亿元、14.9万亿元、21.1万亿元,复合增长率达56.69%。

具体到宏景科技主要业务涵盖领域,近年来智慧校园、智慧医疗、智慧楼宇、智慧政务、智慧园区等领域快速发展。

在智慧校园领域,随着国内经济的发展、信息技术的提高、政策的实施,以及校园信息化建设投入不断增加,为智慧校园行业的快速发展提供了机遇。

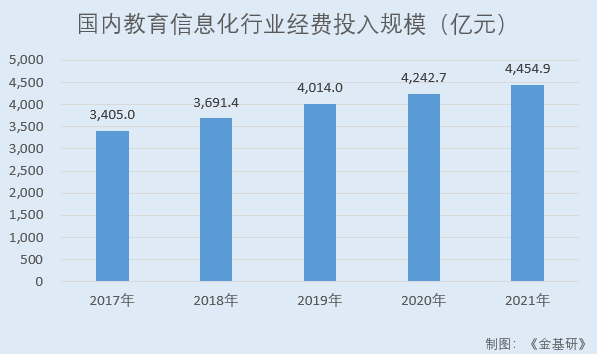

2017-2021年,国内教育信息化行业经费投入规模分别为3,405.0亿元、3,691.4亿元、4,014.0亿元、4,242.7亿元、4,454.9亿元。

2022年2月,教育部召开第一场2022年“教育新春”系列发布会,会上提出要提高信息化应用水平上实现突破,实施基础教育数字化战略行动,强化信息技术与教育教学深度融合应用。教育信息化应用水平提升再获教育部强调。

在智慧医疗领域,随着人口老龄化的不断加剧,智慧医疗产业稳步发展,市场规模不断扩大。

据IDC发布的《中国医疗行业IT市场预测,2020-2024》,2019-2021年,国内医疗IT行业总支出分别为548.2亿元、611.2亿元、728.0亿元。预计到2024年该规模将达到1,041.5亿元,市场规模有望快速扩大。

在智慧楼宇领域,楼宇建筑未来的新增供应和现有存量需求构建了庞大的智慧楼宇市场空间。

在智慧政务领域,近年来随着政府的大力支持以及国家政策的不断出台,国内智慧政务持续发展,其市场规模不断增长。

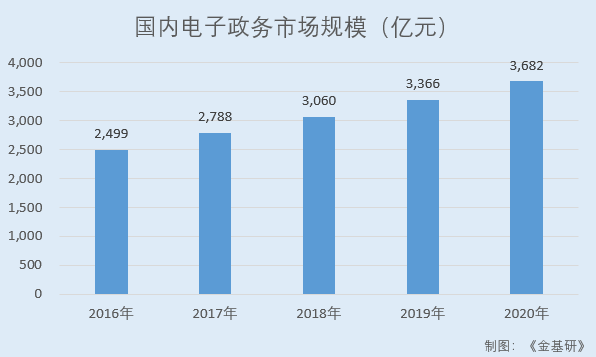

据中国电子政务网数据,2016-2020年,国内电子政务市场规模分别为2,499亿元、2,788亿元、3,060亿元、3,366亿元、3,682亿元。预计2022年国内电子政务市场规模将达4,262亿元。

随着政策的不断出台、城市化进程的加速,将使得国内智慧政务市场建设不断发展。

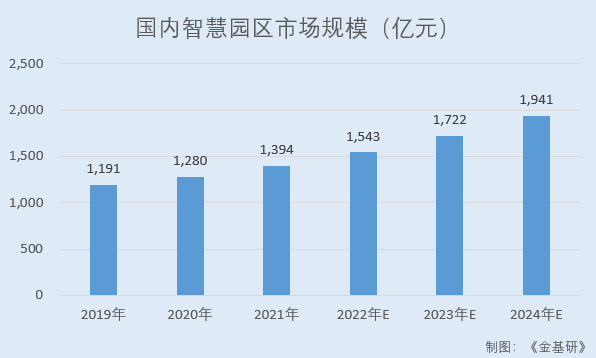

在智慧园区领域,在国家大力扶持下,各地园区根据自身的发展定位与市场竞争情况制定发展规划,大力加强园区智慧化的建设投资力度,国内智慧园区市场规模稳步增长。

2019-2021年,国内智慧园区市场规模分别为1,191亿元、1,280亿元、1,394亿元。预计2022年智慧园区市场规模将达1,543亿元,2024年市场规模将达1,941亿元。

综上,在新基建的推动下,智慧城市行业市场规模爆发式增长。宏景科技主要业务涵盖领域快速发展,市场前景广阔。

二、业绩亮眼营收净利稳增,ROE“领跑”同行盈利能力突出

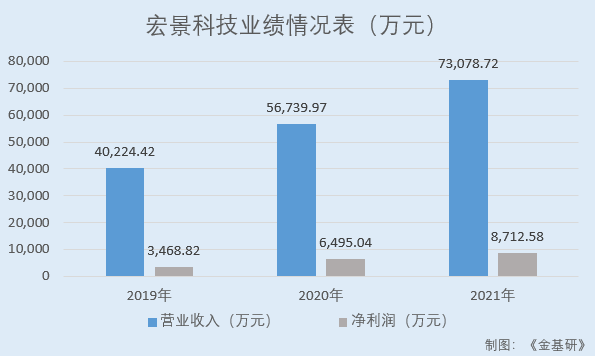

观其业绩,2019-2021年,宏景科技的营业收入分别为4.02亿元、5.67亿元、7.31亿元,净利润分别为3,468.82万元、6,495.04万元、8,712.58万元,均呈逐年上涨态势。

据招股书,宏景科技2022年1-3月预计实现营业收入4,395.55至4,616.20万元,营业收入预计较2021年1-3月增加93.03%至102.72%;宏景科技2022年1-3月预计实现归属于母公司所有者的净利润-444.85至-375.92万元,归属于母公司所有者的净利润预计较2021年1-3月增加57.61%至64.18%。

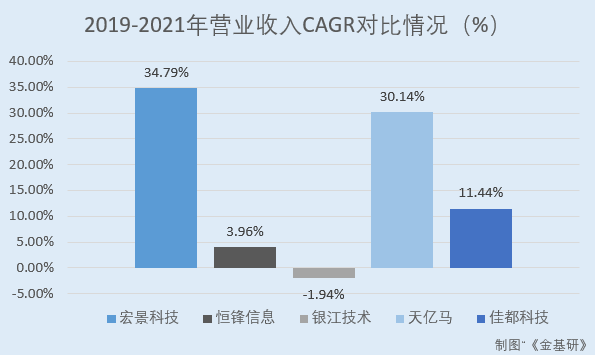

从营业收入复合增长率情况看,宏景科技近三年的营收CAGR“领跑”同行,成长性优异。

据东方财富choice数据,2019-2021年,宏景科技的营收CAGR达34.79%。

同期,宏景科技同行业可比公司恒锋信息科技股份有限公司(以下简称“恒锋信息”)的营收CAGR为3.96%;银江技术股份有限公司(以下简称“银江技术”)的营收CAGR为-1.94%;广东天亿马信息产业股份有限公司(以下简称“天亿马”)的营收CAGR为30.14%;佳都科技集团股份有限公司(以下简称“佳都科技”)的营收CAGR为11.44%。已剔除2021年财务数据未披露的长威信息科技发展股份有限公司(以下简称“长威科技”)。

从销售毛利率情况看,2019-2021年,宏景科技主营业务毛利率分别为25.35%、24.46%、27.98%,整体呈增长趋势。

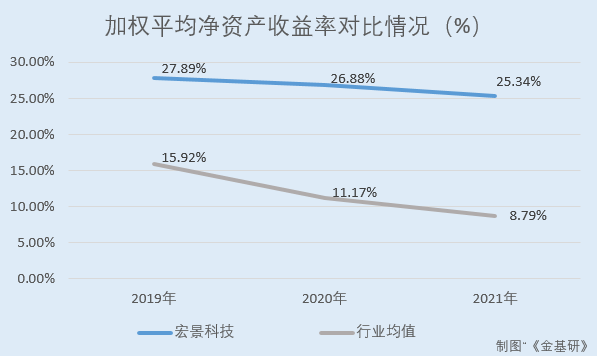

从净资产收益率情况看,近年来宏景科技加权平均净资产收益率高于同行业可比公司,盈利能力突出。

据招股书,2019-2021年,宏景科技加权平均ROE分别为27.89%、26.88%、25.34%。

同期,宏景科技同行业可比公司恒锋信息的加权平均ROE分别为11.59%、10.10%、9.46%;银江技术的加权平均ROE分别为4.57%、4.65%、2.85%;长威科技的加权平均ROE分别为24.00%、15.94%、未披露;天亿马的加权平均ROE分别为24.06%、23.41%、17.22%;佳都科技的加权平均ROE分别为15.40%、1.75%、5.64%。

2019-2021年,上述五家宏景科技同行业可比公司的加权平均ROE均值分别为15.92%、11.17%、8.79%。

简言之,宏景科技业绩稳步增长,营业收入复合增长率高于同行业可比公司,成长性优异;加权平均净资产收益率“领跑”同行,盈利能力突出。

三、资质体系全面客户资源优质,项目经验丰富累计服务一千多个客户

智慧城市细分行业实行强制性资质认证,拥有强制性资质是企业经营的前提条件,拥有高级别强制性资质的企业在项目承接方面具备明显的优势。

目前,宏景科技拥有智慧城市建设行业全面的资质体系,包括建筑智能化系统设计专项甲级、电子与智能化工程专业承包一级、国际软件能力成熟度最高认证CMMI 5级、涉密信息系统集成甲级资质(安防监控、总体集成)、广东省安全技术防范系统设计施工维修一级资格证书等。

深耕智慧城市行业20余年,宏景科技积累了一批优质的客户资源,其下游客户按其性质包括政府机关、事业单位、国有企业、民营企业。

其中,宏景科技的长期客户包括保利发展控股集团股份有限公司、中国联合网络通信有限公司、中国移动通信有限公司等国有企业,广东省国家税务、广西壮族自治区公安厅、广西壮族自治区北海市中级人民法院等政府机关、广东省环境监测中心、汕头市中医医院、中山大学眼科中心、华南农业大学等事业单位。

2019-2021年,政府机关、事业单位和国企客户合计收入占宏景科技总收入的比例分别为53.67%、79.91%、78.47%。

依托优质的客户资源,宏景科技在市场上建立起了不俗的影响力和良好的口碑,有利于业务的进一步拓展。

值得注意的是,智慧城市行业对经验要求高,客户在进行招投标过程时,看重投标企业既往的经营业绩以及项目经验,通常要求投标方在本行业中具有丰富的项目经验,在招标文件中要求投标者说明过往的经营业绩、参与过的项目情况等相关证明材料。

多年来,宏景科技深入了解智慧城市客户的需求,为客户提供一站式、全方位的服务,形成了相对成熟和完整的服务模式,提供从售前方案咨询、售中产品技术开发及方案改进、项目实施,到售后服务的智慧城市一站式解决方案,目前在医疗、政务、旅游、园区等行业领域具有不俗的竞争优势,累计服务多个行业1,000多个客户。

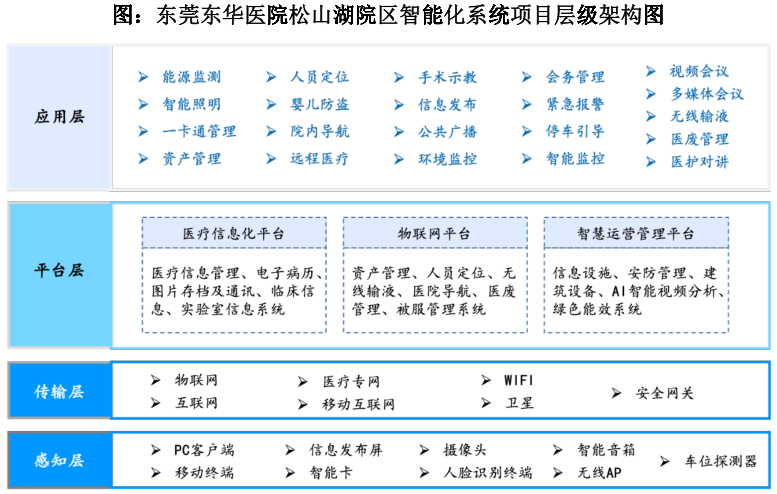

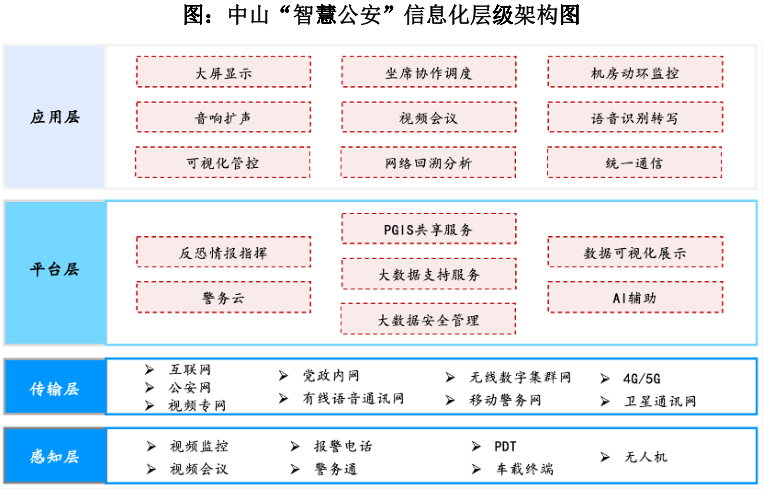

2019-2021年,宏景科技在全国范围签订且合同金额超过千万元以上的项目达49项,完成了包括东莞东华医院、广州长隆酒店、奥园国际中心、南宁地下综合管廊、中山“智慧公安”、联通互联网应用创新基地等在内的多个具备示范效应的经典案例。

同时,宏景科技以广州总部为中心,在北京、贵州、青岛、淮安、成都、湖南、新疆、重庆、昆明等城市开设子公司或者分公司,精耕智慧城市业务,开拓全国市场。

可见,宏景科技拥有智慧城市建设行业全面的资质体系,积累了优质的客户资源,具备丰富的跨区域多行业项目经验。同时,宏景科技以广州总部为中心,协同子公司或者分公司开拓全国市场。

四、三方面持续创新强化技术优势,核心技术业务收入贡献率超九成

抓创新就是抓发展,谋创新就是谋未来。作为国家级高新技术企业,宏景科技通过科技创新、模式创新、业态创新不断提升自身核心竞争力。

科技创新方面,宏景科技的主要产品和服务具备诸多创新性功能和特点,荣获了广州市2021年第五批“专精特新”入库企业、2021广州“最强科技”领头羊、2020年度智慧城市人工智能应用示范奖、中国IT服务创新行业实践Top100、2020年度中国智能建筑行业十大匠心产品品牌(企业信息网络及物联网应用系统)等科技创新奖项。

模式创新方面,宏景科技聚焦于客户需求进行研发,将优势领域核心技术在其他细分领域联动开发实现外延式应用,研发模式具有创新特征。该研发模式有效提升了智慧城市整体系统的智能化水平,宏景科技目前掌握的核心技术与软件模块大多具备在其他领域二次开发、快速创新和外延式应用的能力,在满足客户的需求的同时,又能引导客户需求。

在业态创新方面,与传统软件企业或系统集成企业不同,宏景科技将物联网、大数据、人工智能等创新性技术与传统弱电智能化系统集成建设进行结合,实现了业态模式创新。

与此同时,宏景科技始终重视研发工作,2019-2021年,宏景科技研发投入分别为1,944.36万元、1,897.70万元、3,123.00万元,合计6,965.06万元,研发投入总体保持增长。

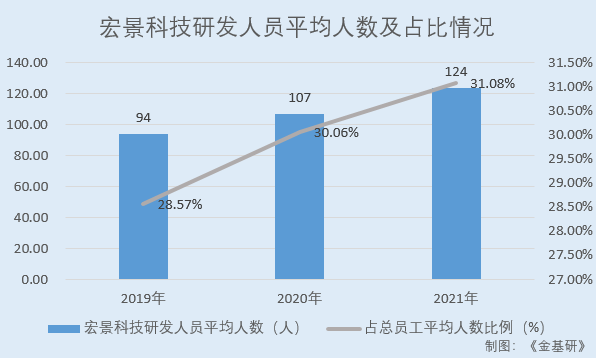

在研发团队建设方面,宏景科技注重对研发、技术人才的引进与培养,建立起了一支经验丰富、专业结构搭配合理的技术研发团队。

2019-2021年,宏景科技的研发人员平均人数分别为94人、107人、124人,占员工总平均人数的比例分别为28.57%、30.06%、31.08%,研发人员平均人数及占比均保持持续增长的趋势。

由此,宏景科技研发成果不断显现,截至2021年末,宏景科技取得了25项专利(其中发明专利12项,实用新型专利13项),127项软件著作权,并具备多项自主研发的核心技术和应用软件模块。

目前,宏景科技已经积累了包括智能传感节点与终端开发技术、物联网接入平台技术、基于GIS的数据可视化和分析技术、BIM可视化技术、视频监控图像识别技术、智能人机交互技术、室内高精度位置服务技术、通用基础办公平台技术、分层分布式集成技术等九大核心技术。

其中,宏景科技的室内高精度位置服务技术、智能传感节点与终端开发技术、分层分布式集成技术为其专有技术。

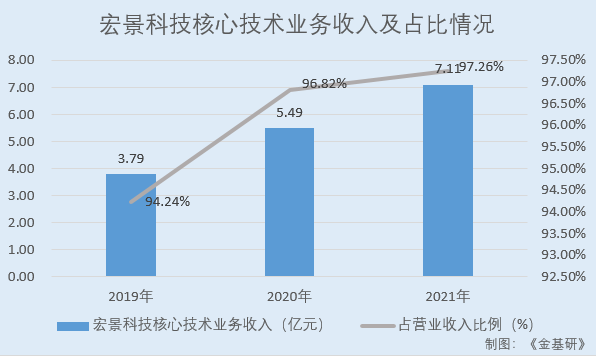

在产研融合方面,近年来宏景科技的核心技术业务收入及占比逐年走高。

2019-2021年,宏景科技核心技术业务收入分别为3.79亿元、5.49亿元、7.11亿元,占当期营业收入的比例分别为94.24%、96.82%、97.26%。

总的来说,宏景科技通过科技创新、模式创新、业态创新不断提升自身核心竞争力,积累了九大核心技术,核心技术业务收入逐年上涨,占营业收入比例超九成。

五、募资4.56亿元用于研发、销售、经营周转,进一步提升核心竞争力

此番上市,宏景科技拟募集资金4.56亿元,分别用于智慧城市行业应用平台升级项目、AIoT基础平台开发项目、营销系统升级项目、补充流动资金,全部围绕其主营业务进行。

智慧城市行业应用平台升级项目拟募资1.24亿元,该项目是围绕智慧城市行业的新需求,通过物联网、人工智能、大数据与云计算等技术应用,打造云、网、边、端协同控制的新一代智慧城市行业应用产品与解决方案,推动宏景科技智慧民生、城市综合管理与智慧园区等的数字化升级,形成模块化、标准化、系统化的产品及解决方案。

项目落地后,将增加宏景科技在行业细分领域的核心竞争力,进一步发挥其业务、技术、产品的资源优势,一方面巩固宏景科技在智慧政务等传统领域的市场地位,另一方面进一步开拓宏景科技在农业、旅游等行业的业务机会,切实增强其市场竞争力和可持续发展能力。

AIoT基础平台开发项目拟募资8,063.00万元,为宏景科技产品和技术服务提供IoT服务、BIM+GIS服务、AI服务、大数据服务等,为具体应用场景快速搭建软件及服务,满足海量物联网设备接入、空间管理及分析、大量信息数据智能处理、数据分析及预测等需求。

在人工智能技术(AI)、物联网(IoT)、增强现实(AR)融合发展的技术趋势下,智联网(AIoT)基础平台项目建设,为宏景科技智慧城市解决方案整体升级提供底层技术支持,进一步提高其集成创新的效率。同时,为宏景科技设计开发新的行业解决方案提供先进的技术基础平台。

营销系统升级项目拟募资5,229.40万元,满足宏景科技市场战略布局需要,通过扩建各区域中心、升级信息系统及智能展厅,进一步提升其各区域客户服务能力,提高协作效率和智慧管理水平。

营销系统升级项目包含区域中心扩建、智慧展厅建设及信息系统升级三个子项目。区域中心的建设是宏景科技布局全国市场及海外市场的需要;智慧展厅建设是宏景科技展示技术实力提升客户体验的需要;信息系统升级是宏景科技提升自身智慧化管理的需要。

项目的建成,将加速宏景科技全国乃至海外的渠道布局,提升市场营销能力、扩大企业的行业影响力。

补充流动资金拟募资2.00亿元,系结合宏景科技目前的业务发展情况和财务状况,补充其业务扩张过程中所需流动资金,能够进一步增加宏景科技盈利水平,保障其继续快速、健康发展。

因此,本次募集资金投资项目之间紧密结合,互相支撑,可以从研发、销售、经营周转等方面持续提升宏景科技的核心竞争力,促成其战略布局,实现长期可持续发展。

未来,宏景科技将巩固发展现有优势业务领域,持续加大市场营销网络体系的建设力度,充分发挥自身业务、技术、产品的资源优势,增强宏景科技在其他细分行业领域的核心竞争力,进一步开拓在蓝海市场的业务机会。