人们常说:“要给自己规划养老,越早开始越好”。但问题来了:我们的养老金,到底应该是存着不动,还是投资点产品呢?要是投资,又应该投资什么呢?

我们知道,个人养老金账户里面的钱可以投资银行理财、储蓄存款、商业养老保险、公募基金(目前主要是公募养老目标基金FOF)等等。那么,这些产品各有什么特点,又有什么优势呢?

接下来,我们就一种专门针对“养老”而设计的公募基金即养老目标FOF基金,展开来说说。

一、FOF基金的取名有何讲究?

我们知道,投资单一股票,风险很高,于是有了“一篮子股票”:股票型基金,一次让你投资几百只甚至上千只股票。基金的一个特点就是“降低资金门槛,分散个股风险”。而FOF呢,英文全称是“Fund of Funds”,即“基金中基金”可以说是“一篮子基金”,可以进行更加分散的投资。

而养老目标FOF,从产品设计开始,就定位于长期投资。《养老目标证券投资基金指引(试行)》就明确提出,养老目标基金“以追求养老资产的长期稳健增值为目的,鼓励投资人长期持有”。同时,养老目标基金也设置了各种各样的制度,尽量保证基金管理人、基金经理和持有人做到长期投资。

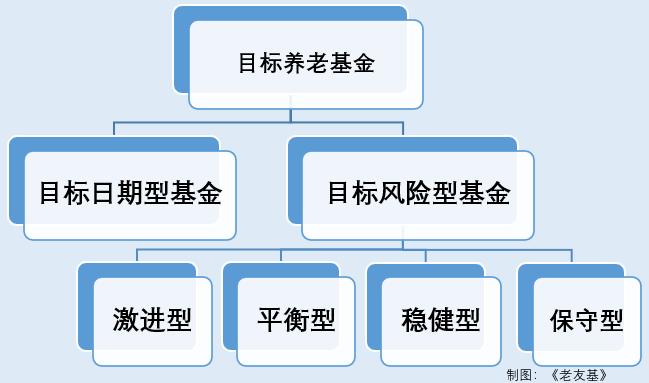

那养老目标FOF长什么样呢?根据投资策略不同,养老目标FOF分为养老目标日期FOF和养老目标风险FOF。光看名字,就十分具有辨识度,下图就是对养老目标基金进行的简单分类:

1、养老目标日期FOF

养老目标日期FOF基于我们的退休日期设计。一般来说,随着我们的年龄增长、离退休时间越来越近,风险承受能力会下降,因此,养老目标日期FOF会设定一个目标日期,对应投资者预计退休的时间。比如“XX养老2050FOF”等,就是对应2050年退休的人群。离退休时间越近,它投资的权益类资产的比例就越少,风险也会因此降低。

2、养老目标风险FOF

养老目标风险FOF基于事先设定好的风险等级水平,通过限制投资组合的权益类资产配置比例或是组合波动率等方法,将基金整体风险控制在预先设定的目标范围内,让FOF的风险收益特征保持相对稳定。这类FOF的名字里,一般也会有相关字词,来说明设定的风险水平,比如“稳健养老目标”、“平衡养老目标”、“积极养老目标”等。

二、怎么选择自己的养老 FOF?

如果你“口味挑剔”,不喜欢“套餐型”的养老产品,而是偏好根据市场情况进行自主决策,那么目标风险基金会更适合你。不过值得注意的是,虽然目标风险基金可以让你拥有更大的投资自主权,但也会对你的投资能力提出更高要求。毕竟如果没有足够的投资经验和时间精力,是很难做出正确判断的!

如果你是“懒癌患者”或“日理万机”的大忙人,那么目标日期基金无疑是你的首选。一般来说,人在生命各阶段的风险收益偏好和投资需求是不同的。年轻时,我们的风险承受能力较强,对收益的要求会相对更高;而年龄越大,降低风险的需求会更高。

目标日期基金突出的特点,就是可以根据人的生命周期,自动调整组合配置以满足投资者各阶段的风险收益偏好。因此,一旦你买入合适的基金,就相当于雇了一位专业的私人理财管家为你长期理财,省力省心。

目标日期基金还会根据退休日期构建一个基金系列,投资者只需知道自己的预期退休年龄,就可选择一项合适的基金。因此,目标日期基金也被称之为根据生命周期进行长期投资的手段,而下滑曲线则是目标日期基金的关键,目标日期基金的本质就是随着年纪的增长,而逐步降低对风险资产的比例,从而可以获得持续稳健的收益。

投资养老金的选择不止FOF一种,过去基金赚钱但基民不赚钱,主要的原因就是投资者总是追涨杀跌,错误时点进出,造成了亏损。想要成功的关键就是别追涨杀跌,而是要长期定投。可以将养老FOF当一份寿险保单来看,强制储蓄,等到了退休的年纪,可以收获一份较为丰厚的收益来补充养老金,提升退休后的生活水平。