近年来公募基金发展迅速,基金发行数量超万只,对于投资者来说,如何迅速了解一只基金是一个难题。受时间和经验的限制,我们在分析基金时很容易出现偏差,只有提前做好功课,了解基金的“前世今生”,投资基金时发挥主观能动性抵御风险。

一、了解基金的基本信息

在投资基金前,我们应该要详细了解基金的基本信息,比如基金的成立时间、最新规模、同类排名、历史回报等,基金的基本信息可以通过基金公司官网查询到。

1、基金成立时间

时间跨度越长的历史业绩越能反映基金的长期收益能力,基金的成立时间越长,则有越多的历史业绩可供考察。如果一只基金已经经历过多次牛熊市场,并且在不同市场环境中都有不错的表现,则代表基金的稳定性更好,更值得投资者信赖。

从经验上来看,挑选基金时,最好选择成立三年以上的基金,或者这只基金的基金经理在其他同策略产品上有过三年以上管理经验,且历史业绩相对出色。

2、基金规模

公募基金的管理规模与业绩相关性较大,过大的基金规模往往会限制基金经理的投资方向。对于一只公募基金而言,如果规模过大,一是投资标的必然偏向大盘股,当市场风格偏向小盘时,基金表现会不理想;二是基金经理调仓的难度增大,当基金调整一只重仓股的时候所受到的冲击成本也更高。因此,基金规模以10-50亿元为最佳。

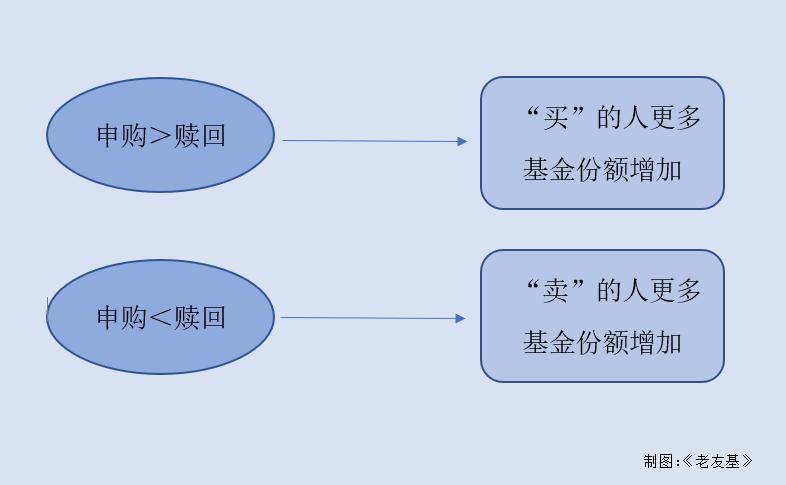

除了要关注基金在某一时点上的规模,我们还要关注基金规模的变化,基金规模的变动主要来源于报告期内基金申购和赎回。

如果基金份额持续增加,有可能说明该基金的投资方向、投资风格有吸引力或投资业绩表现得到市场认可;反之,如果基金份额持续减少,则可能是客户收益已达预期选择止盈退出,也有可能是投资者不再看好这只基金的投资方向,甚至可能是投资者不满意该基金的管理运作和业绩表现,选择“用脚投票”。

对于短期内规模快速大幅增长的基金,我们还需要多一份冷静分析。基金过往的表现并不代表未来走势,在投资基金还是要结合自身的风险承受能力和对基金投资方向、投资风格等的认识,从而选择适合自己性格的基金。

3、基金持仓

基金持有的各类资产,如股票、债券、现金等,通常一个季度会更新一次持仓情况。通过查看基金持仓,我们可以了解基金的投资风格和调仓频率。

4、同类排名

同类排名对于选择公募基金非常重要,通过查看基金的同类排名,我们可以直观地考察基金在不同时期的业绩表现情况,能够知道这只基金在同类中的表现到底如何。

二、了解基金经理信息

为什么说基金经理是一只产品的灵魂?

打个比方说,我们在选一部电影时,可能会首先通过“喜剧、爱情、科幻、悬疑”等大标签来选。但在同一类型下,不同导演所呈现出来的视听效果,可能又截然不同。

基金产品同样类似,不同的基金经理赋予了基金产品独特的灵魂。

而作为基金投资者,要想选择到合适的基金,便需要了解基金经理。

对于基金经理,我们需要了他们的履历、管理基金的时间等,除此之外,我们还需要详细了解基金经理的背景,以及其在该基金上的管理时长。

在分析具体某一个基金经理时,我们可以从他的历史业绩出发,分析其历史上的投资风格、投资风格的稳定性、获取超额收益的能力等,进而判断基金在其管理下的业绩走势,未来的风格是否能保持稳定,是否满足投资者的投资预期等。

从基金经理过去几年重仓的行业和个人经历出发,可以判断基金经理擅长的领域。通过了解基金经理的投资理念,能基本上摸清基金经理的投资风格,并开始判断其投资风格与自己的投资偏好是否匹配。

基金经理的投资业绩、投资风格、能力圈,加上学历、从业背景和管理基金的履历,大体上也可以给基金经理“画像”了。

三、了解基金的历史操作规律

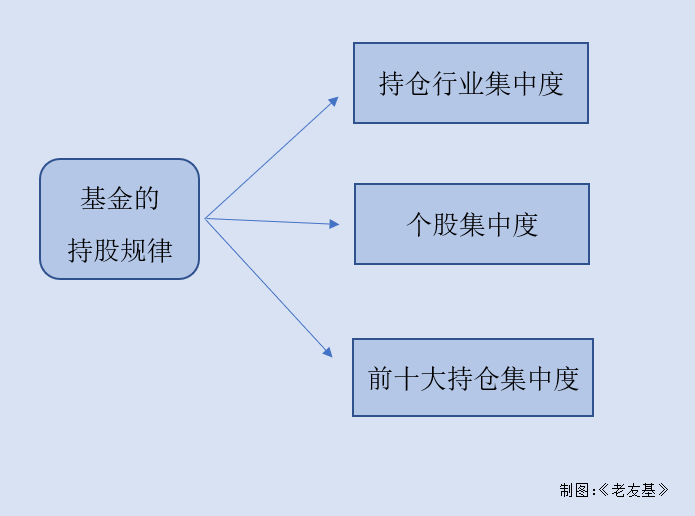

在投资基金前,我们除了需要了解基金的基本信息和基金经理的基本情况外,我们还需要了解基金的历史操作规律。其中,包括基金的类型,股票的仓位及规律,持股风格(股票的更换频率,历史重仓行业/板块),持股集中度等。

通过分析持仓行业集中度、个股集中度、前十大持仓集中度可以判断基金的持股规律。

而通过分析基金的持股风格,我们可以对基金的特征有一定的把握。按照持股风格,我们可以把基金分成高换手或者低换手、高集中度或者持股分散等,这些特点虽然仅是对基金特征的描述,但据此我们也可以更好地刻画基金,结合我们的风险偏好来选择基金。

通过分析基金的持仓换手率,我们还可以进一步判断基金的持仓行业分布及变化。

有人喜欢高换手,认为高换手可以紧跟市场变化,赚取交易的钱,但高换手也会面临胜率问题,短期波动较大,需要投资者有更高的风险承受能力。同样,高集中度和持股分散也是一样的道理,高集中度的基金所面临踩雷的风险要更大一些,基金波动长期看也更高一些。

四、了解基金最新投资特点

通过分析基金最新季报所披露的投资行业和板块,我们可以了解基金最新投资特点。

基金季报会披露基金的前十大重仓股票,其中年报和半年报会披露基金的全部持仓股票,通过这些信息我们可以了解基金的投资方向及变化。

从中长期来说,基金数量众多,如果基金重仓的行业产业升级需求迫切,在基本面优秀的前提下,投资者寻找稳定的、业绩增长的基金投资方向更为重要。

而从行业方向来看,我们应该重视基金长期的成长性。

成长性良好的、基本面良好的行业和基金,其估值并不便宜。基金市场中资金是聪明的,这代表了一个新的基金时代的开启,坚守好行业、好基金会在中长期中得到奖励,想要寻找尚不为人所知的投资机会,只能说是小概率的事情。

五、关注基金经理观点变化

我们可以从宏观市场资讯、行业新闻、宏观新闻、基金经理观点、基金季报中披露的基金经理的观点以及基金经理对于后市的展望等,关注基金经理观点是否变化。根据基金经理的观点来判断是否买卖基金。

首先,将基金经理的观点同其持仓变化进行对照,我们可以分析其投资操作背后的逻辑。

其次,将基金的投资操作与基金经理观点对照着来看,可以了解基金经理每一次投资操作背后的具体思考,以及面对基金市场起伏时的观点变化,然后我们可以凭借对基金操作的理解去思考,最后,我们可以根据基金经理投资决策的逻辑,来帮助自己提高在未来持续获取的业绩。

通过分析基金经理的投资观点,可以提高我们对基金投资的认知。对基金的认知越深,我们对市场的理解就越到位。

总而言之,根据上述体积到的选择基金时可以关注的重点,我们可以更加便捷和精准地找准投资方向,跟随心仪的基金经理收获崭新的收益。基金投资中经验非常重要,在基金市场中浸润得够久、经历的风浪越多,我们对基金市场的理解也就越深刻,在投资基金时越能够得心应手。