去年9月先于大盘见底的医药板块,进入兔年以来也先于大盘进入了调整。这是一段反弹的结束,还是盘整蓄力孕育新一轮行情?

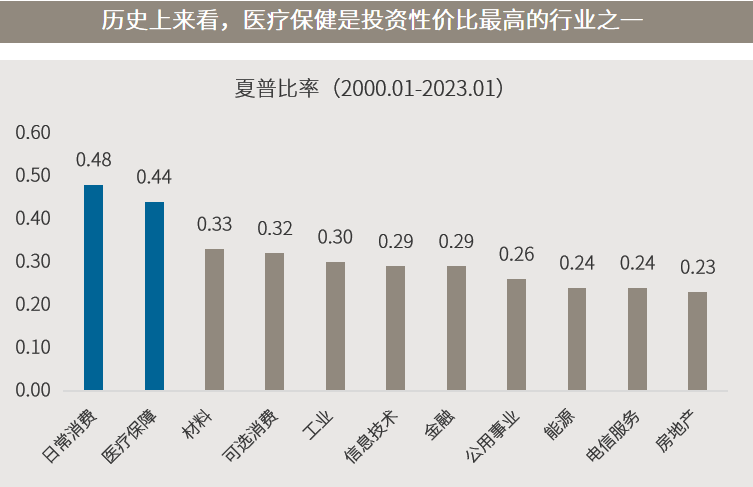

站在当前时点,医药行业的基本面正在向好发展,而估值仍处在历史低位,具备业绩和估值共振的“戴维斯双击”的潜力。作为历史上投资性价比(夏普比率)最高的行业之一,医药板块或已迎来新一轮布局良机,在2023年全球不确定性因素仍然较多的环境下值得重点关注。

资料来源:万得一级行业,夏普比率根据月度数据统计。

一、基本面向好、估值低位,医药行业具备“戴维斯双击”条件

1、医药基本面或将迎来修复

随着防疫政策的调整,医院端业务也正在回归常态化,诊疗活动逐步恢复,医院收入会出现恢复性增长,这也会带动医药零售业务的增长和大健康产业的繁荣,行业的基本面有望迎来修复。

集采政策对行业影响正在淡化、钝化。从去年下半年以来,医药行业的政策有了明显的改善,集采政策有边际变缓趋势并且更加鼓励创新,如明确暂不将创新医疗器械纳入集采、口腔种植技耗分离定价等。

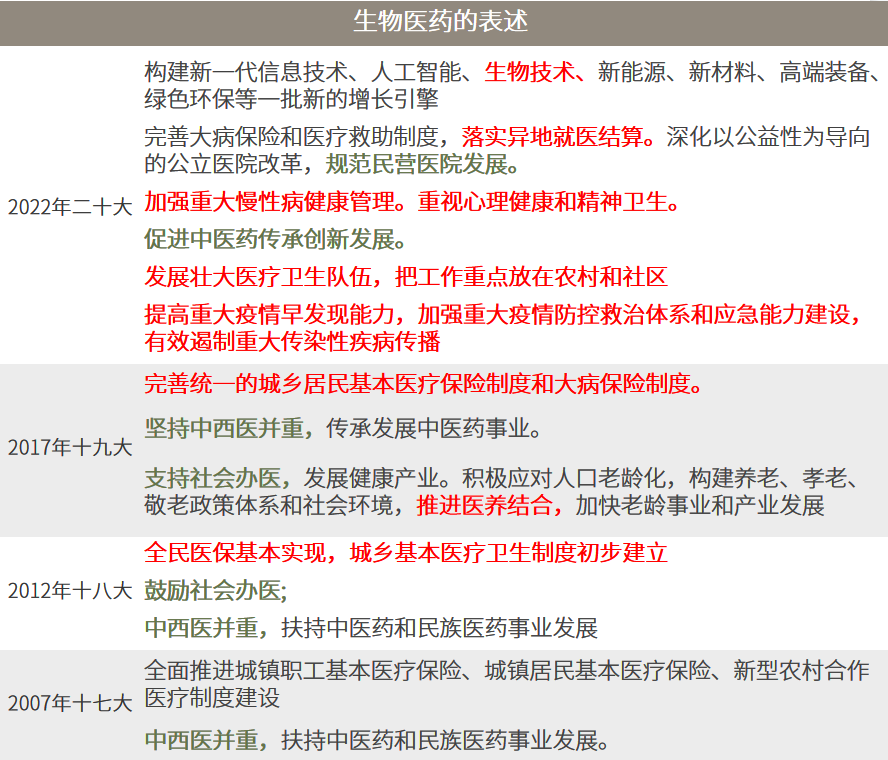

医药行业具备安全和创新属性,同时还有推动经济增长的动能,也是中长期政策支持的重点领域。在二十大报告中,与信息技术、人工只能等行业一起,生物技术上升至“未来经济增长引擎、新动能”的行业之一,医药行业其他细分领域也得到了政策重视,这也进一步打开了未来行业发展的天花板。

资料来源:历届党代会报告原文,申万宏源研究。

2、估值处历史底部,安全边际较高

从估值这方面来看,虽然前一段时间的上涨,医药板块的估值有了一定的上升,但是由于经历了过去两年相对较大的调整,当前的估值仍然处于历史低位附近,有着相对较高的安全边际。以医药生物指数为例,根据万得数据,截至1月末市盈率为24.73倍,处于历史6.2%分位数,是申万31个一级行业中估值分位数最低的五个行业之一,而其余四个皆是盈利正处于历史高位的周期性行业。

资料来源:万得,数据区间1999.12-2023.01。

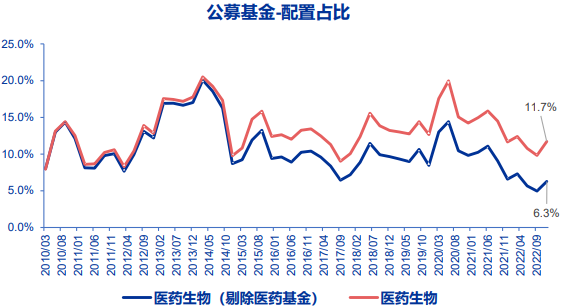

3、机构持仓较低,筹码结构相对健康

从筹码结构来看,机构持仓仍然较低,具备提升空间。据申万宏源证券测算,截至2022年四季度末,剔除医药基金后的主动权益公募基金对医药生物行业的配置仍较低,配置系数的历史分位数也仅在 6%分位数。此外,作为北上资金较为偏好的消费板块,医药 生物板块当前的陆股通配置分位数也相对较低。

资料来源:Wind、申万宏源研究,数据区间2010.03-2022.12。

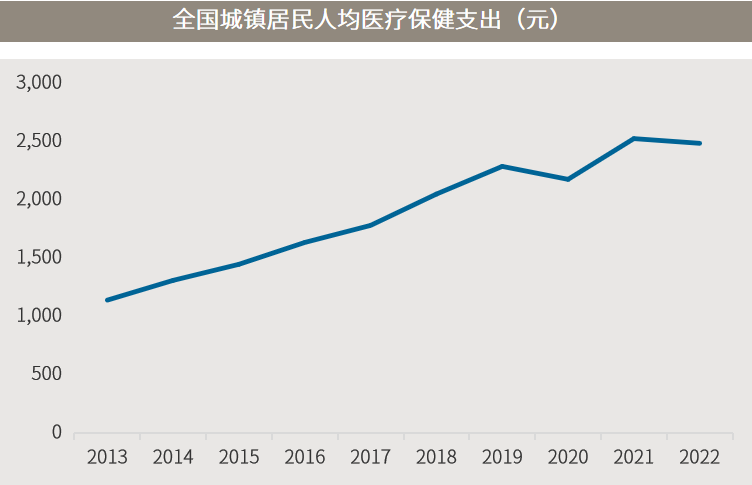

4、受人口老龄化驱动,医药发展空间广阔

从长期来看,作为刚需性质的行业,医药行业是一个非常好的长期赛道,有着“长坡厚雪”的行业特征。万得数据显示,截至2022年12月末,我国城镇居民在医疗保健方面的支出达到了2481元,相比于2013年的1136元,增幅近120%。

数据来源:万得,统计区间2010.12.31-2022.12.31。

虽然过去十年,我国人均医疗支出有了大幅增加,但与欧美发达国家相比,仍然还有比较大的提升空间。未来,在人口老龄化和居民收入提升的大背景下,我国城镇居民的医疗支出还将会有大幅的增长,这也有望进一步的推动医药板块上行。

因此,综合基本面、政策、估值等多种因素来看,仍处于估值低位的医药板块,有着较高的中长期投资价值,在线下疫后复苏的大背景下,行业的基本面有望迎来逐渐的复苏,未来有望迎来业绩和估值的共振,当前的短期调整或是长期布局的良机。

二、如何更好布局医药赛道?关注上投摩根医药“三剑客”

虽然医药板块是相对较好的长期投资赛道,但投资门槛相对较高,对专业度要求非常高,各种技术选择、发展、前景判断等复杂程度远超想象,普通投资者往往难以驾驭。因此,借道投资研究能力更强的基金产品,不失为投资者布局医药行业的捷径。

作为公司中长期最为看好的行业之一,上投摩根深耕医药板块,以全球视野(Global)和本土化(Local)结合的方式研究产业和公司,前瞻性地布局了三大差异化产品,在强队林立的医药投资领域脱颖而出,三剑客之一的上投摩根医疗健康股票型基金过去5年先后揽入“明星基金奖”、“金基金奖”、“金牛奖”三大业界权威奖项。

成立于2015年10月21日的上投摩根医疗健康基金,主要投资于A股医疗健康产业相关的优质上市公司。相比之下,上投摩根中国生物医药基金(QDII)则是全市场第一只布局全球中国生物医药公司的基金,借助QDII机制打破投资的地域限制,跨A股、港股和中概股投资,致力于一站式网罗全球优秀中国生物医药公司。

此外,为了更好地捕捉方兴未艾、政策鼓励的创新药产业的投资机遇,上投摩根基金于去年6月还发行了上投摩根中证创新药产业ETF,其所追踪中证创新药产业指数囊括了50只创新药龙头企业,能够较好地反映沪深两市创新药上市公司的表现。

总而言之,医药板块或已迎来新一轮布局良机,上投摩根基金致力于成为投资者挖掘行业中长期机会路上的好伙伴——“医”路同行。