《金基研》 祁玄/作者

回首2024年,资本市场环境变化不断。而在此情况下,被动投资“崛起”,受到了广大投资者的关注,主要体现在指数类的基金产品上。截至2024年三季度末,被动指数基金持有国内股票市场总市值,首次超越了主动权益类基金。Choice数据显示,截至2025年1月17日,2024年以来股票ETF的份额增长近3,000亿份,按照成交均价计算,合计获得近8,000亿元资金净流入。

一、市场向“被动投资”倾斜的原因是什么?

在基金市场,“被动投资”和“主动投资”通常代表了两种不同的投资方式。一般而言,被动投资的代表性产品主要为ETF与指数基金,目标是跟踪某个市场指数,如招商中证A100ETF,广发沪深300ETF等等,并不会主动选股和调整仓位。而主动投资是指由基金经理进行管理的主动管理型基金,涉及的主要相关产品类型为权益类基金,由基金经理主动进行选股、择时、行业配置。

“被动投资”在2024年表现引起各大投资者的关注,被动指数基金的国内股票总市值首次超越主动权益类基金,主要受多种状况所影响。

相较主动权益类基金,被动指数投资如投资ETF,它的交易成本较低,透明度高,交易便捷,在以上优势加持下,近年来投资者的投资偏好或发生了一些转变。

在ETF的市场赛道上,投资者见证了该类型产品的扩张,并吸引不同投资者的广泛关注。截至2024年末,全市场非货ETF全年总成交额为31.46万亿元,同比增长56%,该类产品的成交额和市场活跃度持续提升。

此外,在资本市场改革和长期资金入市等相关措施的助推下,被动指数基金配置的需求也不断提高。

但尽管资金持续向被动投资一方倾斜,仍有部分主动权益类基金吸引了不少投资者,部分基金规模不断上涨,这或能表示,主动型基金仍能够给到投资者一定的信心。

在当前的市场情况下,主动权益类基金仍有其独特的价值。相较于被动指数基金机械化地跟踪市场,主动型基金能够在市场风格变化时进行灵活调整。同时,在优秀的主动管理人的管理下,在特定的市场环境或结构性行情中,存在跑赢指数的机会,即获得超额收益。

因此,被动投资不能完全替代主动投资,两者并非替代关系,而是互补关系,可满足投资者的不同投资需求。

二、“主动”与“被动”互相搭配,拓宽回报空间

“阿尔法”(α)和“贝塔”(β)是投资领域的两个概念,用于衡量基金或投资组合的收益来源。其中,“阿尔法收益”也被称为“超额收益”,即主动基金通过选股、择时的方式,获得超越市场指数的额外收益。而“贝塔收益”则是“市场收益”,投资者通过持有市场指数基金,获得与市场指数走势相对应的整体回报,反映了市场的整体涨跌情况。

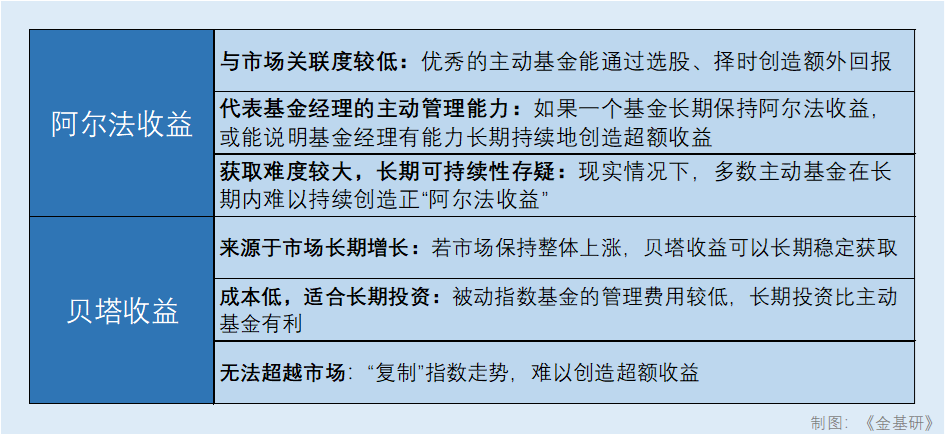

简单而言,阿尔法收益则对应主动型基金,贝塔收益则对应被动型基金,分别有其相对应的特点。

因此,两者的优缺点也较为明显。首先,“阿尔法收益”主要系通过基金经理的主动选股与择时,与市场走势或并不一致;另外,若一个基金能够长期保持正“阿尔法收益”,或能说明基金经理的能力确能创造超额收益。但从另一方面来看,多数主动型基金在长期运行过程中难以持续创造正“阿尔法收益”。

从“贝塔收益”来看,其主要来源于市场的长期增长,若市场整体上涨,贝塔收益能长期稳定获取;在管理费用上,被动指数基金的管理费用低,适合长期投资;然而,“贝塔收益”来自于市场向上的“复制”,并不能创造超额收益。

在被动指数基金(贝塔)占比超越主动型基金的市场现状下,并不意味着“阿尔法收益”的完全消失。例如,在小盘股中,主动基金可能发挥出优势;在某些结构性的机会上,像AI、新能源等行业,主动基金也可能从中挖掘高增长企业,获取超额收益。

整体而言,贝塔收益是长期投资的核心,适合大部分投资者,被动指数基金的市场份额或会持续提升。而阿尔法收益仍具有一定的价值,但需要投资者谨慎筛选,通过两者互补,或能使得基金组合“锦上添花”,拓宽回报空间。

其思路主要有三步。首先,利用贝塔获取市场长期增长红利,把握市场整体上涨的机会;其次,利用阿尔法争取超额收益;最后,结合两者,提高收益的稳定性和拓宽回报空间。

由于“贝塔收益”的核心是市场整体长期上涨,因此其关键是选择合适的指数基金并长期持有,其策略为“长期持有+低成本+分散化投资”,后通过不断优化,增加盈利机会,稳定获取市场增长红利。该类基金投资占比可占整体投资组合的60%-80%。

另外“阿尔法收益”涉及主动型基金,其收益来源于基金经理的主动管理,因此要挑选长期跑赢市场的策略。利用“主动选股+市场择时+灵活配置”,从市场上寻找超额收益。该类基金投资占比占整体投资组合的20%-40%。

总的来说,若单独使用“贝塔”,市场整体向上时,或能保持长期稳定盈利,但回报可能有限。而单独使用“阿尔法”,则有机会获取超额收益,但难度较高。因此,一项相对有利的策略是将两者结合,并根据市场情况灵活调整仓位,从而拓宽回报空间。