Photo by Leonie on Unsplash

《金基研》慕田/作者 杨起超 时风/编审

甜食一直是人们的“心头好”,然而,由于摄入过多食糖引起的肥胖、糖尿病、龋齿等健康问题“屡见不鲜”,“减糖”行动刻不容缓。在“减糖”大背景下,代糖主力军木糖醇成为了时下的宠儿,被广泛地运用于焙烤、医药、日化等行业,2018-2023年,全球木糖醇市场规模预计年均复合增长率约5.6%。

作为中国木糖醇行业的领军企业,浙江华康药业股份有限公司(以下简称“华康股份”)的IPO之路备受“瞩目”。1月28日,华康股份开启了申购,发行价格为51.63元/股,发行新股2,914万股;1月31日,华康股份网上申购中签号“出炉”,共2.62万个。

值得关注的是,华康股份近年来的表现颇为抢眼。在业绩上,其营收、净利润保持稳定增长,毛利率、净资产收益率“领跑”行业均值,盈利能力向好。同时,华康股份深耕糖醇行业近二十载,具有突出的行业领先地位优势、品牌优势、客户优势,木糖醇、山梨糖醇的市占率居前列。此外,华康股份构建了完整的产业链,具有业内领先的研发创新能力,核心竞争力突出。

一、下游行业需求量巨大,成长空间广阔

功能糖具有低热量、低能量的优良特性,能最大限度地满足甜食爱好者以及糖尿病人等人群的健康需求。

当前,中国肥胖人口持续增长,数据显示,2019年中国肥胖人口规模超2.5亿人,因肥胖导致的健康问题一度成为焦点。

此外,2019年中国糖尿病患者达到1.22亿人,患病人数居全球首位,而随着中老年人口的快速增长和死亡率的降低,糖尿病患者人群增长态势明显。

功能性糖醇是功能糖的一种,对酸、热具备稳定性,是良好的低热值食品甜味剂。不难预见,在当前肥胖、糖尿病等健康问题日益突出的情况下,功能性糖醇作为食糖替代剂是“大势所趋”,市场需求巨大。

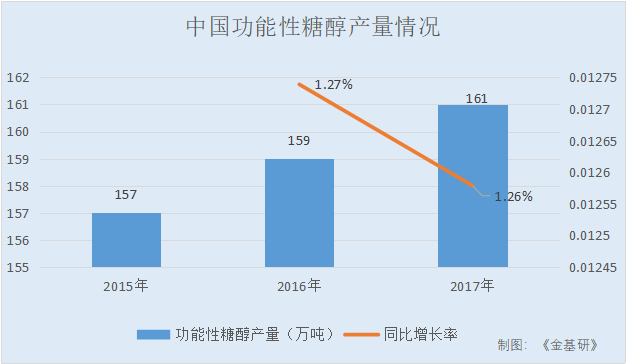

与此同时,中国功能性糖醇行业呈现稳定增长趋势,产量持续提升、市场规模进一步扩大。

据《中国食品工业年鉴》数据,2015-2017年,中国功能性糖醇的产量分别为157万吨、159万吨、161万吨,2016-2017年分别同比增长1.27%、1.26%。

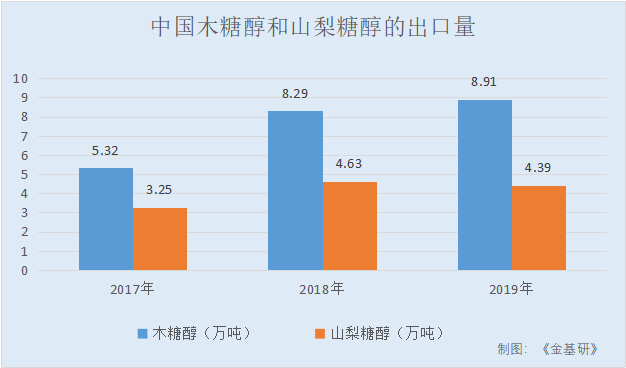

同时,中国是全球重要的功能性糖醇出口国,每年有相当部分的功能性糖醇产品出口至全球各地,其中,木糖醇、山梨糖醇的出口量整体呈现平稳增长趋势。

2017-2019年,中国山梨糖醇的出口量分别为5.32万吨、8.29万吨、8.91万吨,同期,木糖醇的出口量分别为3.25万吨、4.63万吨、4.39万吨。

除了在健康问题上可以作为食糖替代剂外,功能性糖醇还被广泛运用于食品、饮料、日化等下游消费市场,其中,口香糖、糖果巧克力、焙烤食品等行业市场规模巨大,均存在对功能性糖醇的大量需求。

以口香糖行业为例,数据显示,2017年全球口香糖市场规模为290亿美元,未来全球口香糖市场仍将进一步增长,预计到2025年将增长至486.8亿美元,年复合增长率为6.7%。

值得一提的是,目前欧美等发达市场口香糖的销售金额基本保持平稳,而新兴市场呈现显著增长趋势,中国已成为全球第二大口香糖市场。不过,中国人均口香糖消费量与欧美发达国家相比仍存在差距,市场潜力巨大。

未来,随着中国国民经济的快速发展和城镇化建设的加快,城乡居民的购买力和生活品质不断提高,将带动中国食品、饮料、医药、日化等消费品市场的持续增长,进一步带动功能性糖醇产业的快速发展。

二、主要产品产销率高企,木糖醇国内市占率超六成

自2001年7月成立以来,华康股份一直专注于功能性糖醇产品的研发、生产与销售,主要产品为木糖醇、山梨糖醇、麦芽糖醇等多种功能性糖醇和果葡糖浆等淀粉糖产品,其中,功能性糖醇主要为晶体。

截至2020年上半年,华康股份功能性糖醇的收入主要来自于木糖醇、山梨糖醇和麦芽糖醇,收入合计占比超过八成。

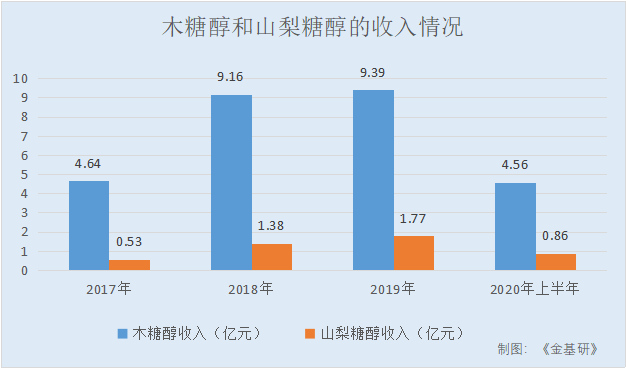

需要注意的是,木糖醇和山梨糖醇是华康股份具有竞争力的产品,近年来销售收入逐年提升,且产量市占率位居国内首位。

2017-2019年及2020年上半年,华康股份来自木糖醇的收入分别为4.64亿元、9.16亿元、9.39亿元、4.56亿元,占当期主营业务收入的比例分别为50.37%、65.66%、62.38%、64.82%。

同期,来自山梨糖醇的收入分别为0.53亿元、1.38亿元、1.77亿元、0.86亿元,占当期主营业务收入的比例分别为5.77%、9.87%、11.73%、12.2%。

同期,木糖醇和山梨糖醇的收入合计占华康股份主营业务收入的比例分别为56.14%、75.53%、74.11%、77.02%。

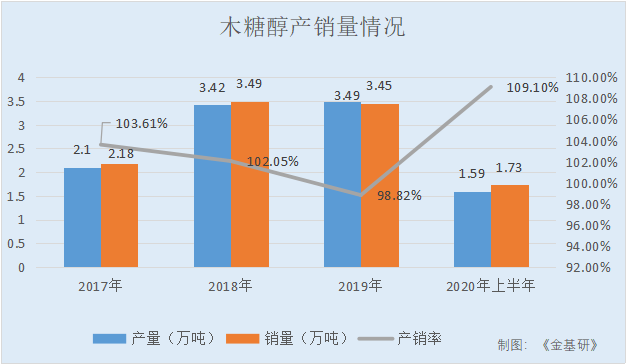

不仅收入持续增长,近几年木糖醇、山梨糖醇的产销率均在100%左右,产品需求旺盛。

2017-2019年及2020年上半年,华康股份木糖醇的产量分别为2.1万吨、3.42万吨、3.49万吨、1.59万吨,销量分别为2.18万吨、3.49万吨、3.45万吨、1.73万吨;同期,木糖醇的产销率分别为103.61%、102.05%、98.82%、109.1%。

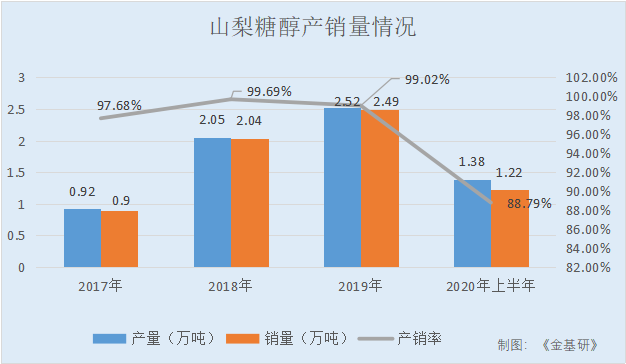

2017-2019年及2020年上半年,山梨糖醇的产量分别为0.92万吨、2.05万吨、2.52万吨、1.38万吨,销量分别为0.9万吨、2.04万吨、2.49万吨、1.22万吨;同期,山梨糖醇的产销率分别为97.68%、99.69%、99.02%、88.79%。

经过多年的发展,华康股份已成为全球主要的木糖醇和晶体山梨糖醇生产企业之一,木糖醇、山梨糖醇产量的市场占有率位居国内同产品企业前列。

据中国淀粉工业协会数据,2017-2019年,中国木糖醇(包含晶体与液体)的产量分别为4.6万吨、6.26万吨、5.27万吨,同期,华康股份木糖醇的市场占有率分别为45.65%、54.63%、66.22%。

2017-2019年及2020年上半年,华康股份晶体山梨糖醇的产量居于同期国内晶体山梨糖醇行业企业前列。

此外,在巩固木糖醇和晶体山梨糖醇行业领先地位的同时,华康股份牢牢把握行业发展契机,积极拓展其他多种功能性糖醇及淀粉糖产品的生产能力。近年来麦芽糖醇、果葡糖浆的产量均呈增长趋势,多元化经营已现成果。

其中,2017-2019年及2020年上半年,作为华康股份功能性糖醇产品之一,麦芽糖醇业务分别实现收入6,511.44万元、4,191.8万元、8,308.5万元、3,966.28万元,2018-2019年分别同比增长-35.62%、98.21%;同期,华康股份麦芽糖醇销量分别为6,505.22吨、3,872.85吨、7,761.09吨、3,778.3吨,2018-2019年分别同比增长-40.47%、100.4%。

且招股书显示,华康股份坦言,基于2018年木糖醇市场供应相对紧缺以及部分主要客户对木糖醇需求增加等情况,适时调整产品线,使用部分麦芽糖醇生产线生产木糖醇,使得麦芽糖醇产量及销量下降所致。

而从销售收入及销量来看,2019年,华康股份麦芽糖醇业务收入及销量均实现大幅增长。

实际上,作为优良的甜味剂替代品,功能糖已成为食品行业发展的重要趋势之一,随着消费者对低糖食品的追求和对健康问题的重视,功能性糖醇行业发展前景广阔。

三、营收净利稳增ROE高企,高成长凸显投资价值

受益于下游行业的快速发展,近年来华康股份的业绩实现快速增长。

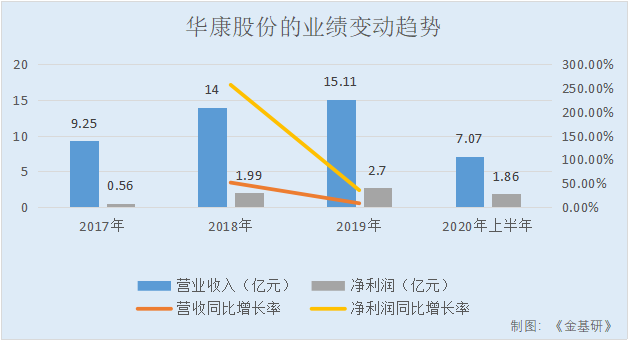

2017-2019年及2020年上半年,华康股份的营业收入分别为9.25亿元、14亿元、15.11亿元、7.07亿元,2018-2019年分别同比增长51.38%、7.94%。

同期,华康股份实现的净利润分别为0.56亿元、1.99亿元、2.7亿元、1.86亿元,2018-2019年分别同比增长256.49%、35.48%。

2017-2019年及2020年上半年,华康股份经营活动产生的现金流量净额分别为0.81亿元、1.41亿元、2.81亿元、1.84亿元。

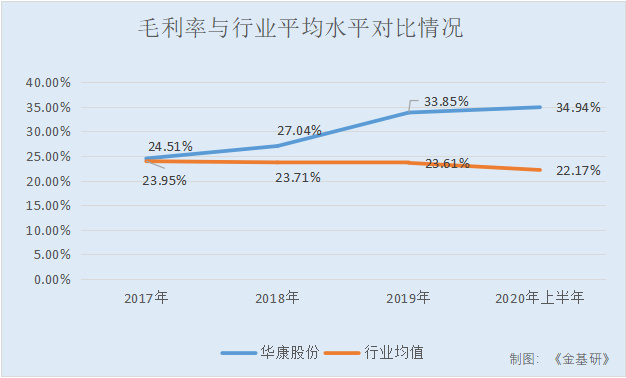

得益于“亮眼”的业绩表现,华康股份的综合毛利率逐年走高,且高于行业平均水平。

2017-2019年及2020年上半年,华康股份的综合毛利率分别为24.51%、27.04%、33.85%、34.94%。

同期,同行业可比上市公司晨光生物科技集团股份有限公司(以下简称“晨光生物”)的综合毛利率分别为12.83%、14.29%、17.8%、21.07%;保龄宝生物股份有限公司(以下简称“保龄宝”)的综合毛利率分别为13.4%、14%、14.85%、11.71%;睿智医药科技股份有限公司(以下简称“睿智医药”,曾用名为量子高科(中国)生物股份有限公司)的综合毛利率分别为45.62%、42.83%、38.18%、33.73%。

2017-2019年及2020年上半年,上述三家同行业可比上市公司的综合毛利率均值分别为23.95%、23.71%、23.61%、22.17%。

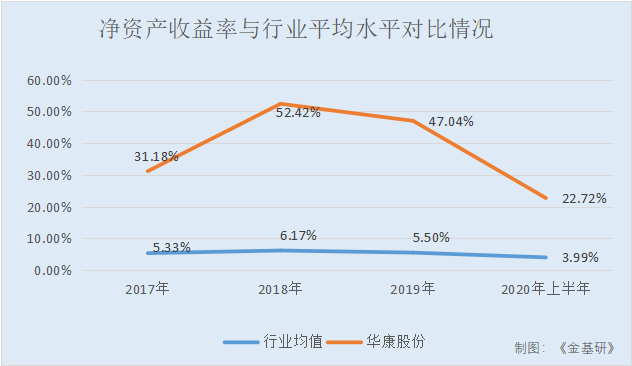

一般来说,净资产收益率越高,说明企业盈利能力越强,经营管理水平越高,同时该指标也综合反映了投资报酬的大小,以及未来投资的价值。

值得一提的是,华康股份的净资产收益率高企,对比同行优势明显。

2017-2019年及2020年上半年,华康股份的净资产收益率分别为31.18%、52.42%、47.04%、22.72%。

同期,同行业可比上市公司晨光生物的净资产收益率分别为7.36%、7.2%、9.82%、8.11%;保龄宝的净资产收益率分别为2.45%、1.32%、1.36%、2.51%;睿智医药的净资产收益率分别为6.18%、9.99%、5.31%、1.34%,上述三家同行业可比上市公司的净资产收益率分别为5.33%、6.17%、5.5%、3.99%。

营收、净利润保持增长,现金流充裕,毛利率、净资产收益率均高于行业平均水平,强劲的业绩表现,表现出华康股份极佳的成长性,投资价值凸显。

四、研发费用率“领跑”同行,六大核心技术创新显效

核心技术是企业保持竞争力的重要因素,作为高新技术企业,华康股份高度重视技术研发,将技术研发能力视为增强市场竞争力的核心要素,在功能性糖醇、淀粉糖领域积累了技术和研发优势。

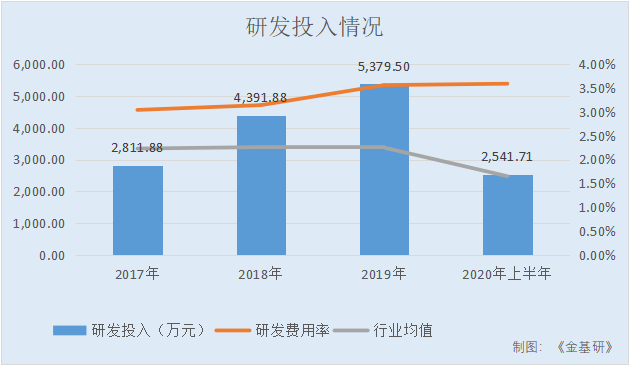

一方面,华康股份持续加大研发投入,各年度研发投入占营业收入比例均超过3%,高于行业平均水平。

2017-2019年及2020年上半年,华康股份投入的研发费用分别为2,811.88万元、4,391.88万元、5,379.5万元、2,541.71万元,占当期营业收入的比重分别为3.04%、3.14%、3.56%、3.59%。

同期,同行业可比公司晨光生物、保龄宝、睿智医药的研发费用率均值分别为2.23%、2.26%、2.25%、1.65%。

此外,经过多年的团队建设和生产实践,华康股份培养了一批在功能性糖醇、淀粉糖领域具备技术优势及丰富行业经验的专业技术研发人员,截至2019年底,华康股份拥有研发人员105人,核心技术人员2名。

在研发机构设置上,华康股份的技术中心下设研发室、工程技术室及综合管理室,主要负责制定公司产品规划和新产品研发计划,以全面推进华康股份技术进步,提高行业影响力。

基于不断加大的研发投入和高度专业化的技术研发队伍、研发体系,华康股份取得了丰富的研发成果。

截至2020年6月30日,华康股份共获得授权专利69项,其中授权发明专利20项,授权实用新型49项,2005年被认定为省级企业技术中心,2019年被认定为国家企业技术中心、中国轻工业糖醇应用技术重点实验室。

在关键技术上,通过多年的持续研发投入与技术积累,华康股份已经形成了真空结晶技术、山梨糖醇全结晶技术、连续逆流式固定流化床干燥技术、糖醇的间歇氢化还原反应技术、SSMB模拟移动床色谱分离技术、半纤维素制备木糖技术六大关键核心技术。

同时,华康股份是中国生物发酵产业协会副理事长单位,主导、参与起草了多项国家和行业标准,是木糖、木糖醇、麦芽糖醇、淀粉糖等十余项国家标准及行业标准的起草单位之一。

在重视创新研发的基础上,华康股份先后成立了“华康浙江工商大学糖醇应用研发中心”、“浙江省博士后科研工作站”,与浙江大学、浙江工业大学等知名院校建立了紧密的产学研战略合作关系,不断推动国内功能性糖醇、淀粉糖行业技术水平的提升、产品质量的提高以及结构调整。

五、产业链完整客户优质,多元化经营打造核心竞争优势

商业模式是一个企业满足消费者需求的系统,这个系统包含企业的各种资源,能够使企业在市场上占据优势地位;企业拥有一个好的商业模式,成功就有了一半保证。而华康股份拥有经营模式、客户、产业链等优势资源,形成了特有的核心竞争力。

在生产经营上,华康股份采用多产品线的方式进行生产经营,一方面可以实现资源的有效利用,同时也降低了单一功能性糖醇产品价格波动的风险,抗风险能力呈现。

在销售模式上,华康股份采用B2B模式为主、B2C模式相结合的形式,作为食品添加剂提供商,将功能性糖醇产品提供给食品、饮料、医药、日化等下游行业客户,同时将少量木糖醇等功能性糖醇直接作为终端产品销售给终端消费者。

在此基础上,华康股份积聚了一批优质的客户资源,合作关系稳定,客户粘性高企。

经过多年发展,华康股份成功开拓了国内外众多知名客户,与玛氏箭牌、亿滋、不凡帝、费列罗、好时、好丽友、可口可乐、百事可乐、康师傅、农夫山泉、娃哈哈、蒙牛等国内外知名食品饮料行业企业建立良好的长期合作关系,产品销往国内市场及欧洲、美洲、亚洲等全球主要国家和地区。

与此同时,在产业链、行业地位、产品结构以及研发能力上,华康股份均具有核心竞争优势。

首先,华康股份构建了相对完整的产业链,能够保障长期、持续的盈利能力。

在产业链上游,华康股份通过布局木糖生产,保障了木糖醇的原料稳定供应,从源头上确保了产品质量,并有效化解了木糖价格上涨带来的成本压力。

在产业链中游,华康股份通过致力于功能性糖醇、淀粉糖产品的技术创新和工艺改进,促进了生产效率及产品品质的提升。

在产业链下游,华康股份通过构建相对完善的销售渠道,确保产品有效覆盖了国内及欧洲、美洲、亚洲等世界主要功能性糖醇消费市场。

其次,作为功能性糖醇产业领域的领先企业,华康股份在功能性糖醇行业内拥有良好口碑,具有突出的行业地位优势、品牌优势。

值得一提的是,华康股份致力于构建多元化的产品结构,不断丰富产品结构,提升自身综合竞争力。

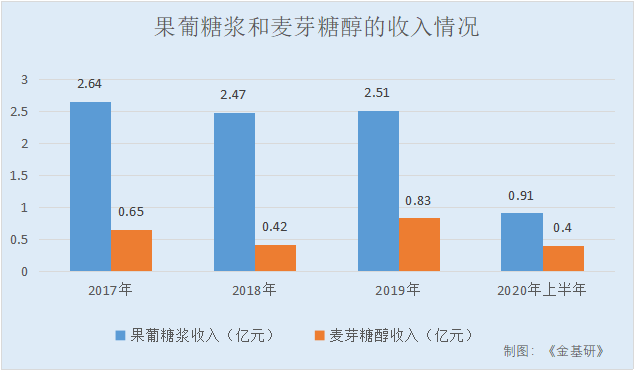

在巩固木糖醇、山梨糖醇行业领先地位的同时,华康股份积极拓展麦芽糖醇、果葡糖浆等多种功能性糖醇及淀粉糖产品的生产。

2017-2019年及2020年上半年,华康股份果葡糖浆实现的收入分别为2.64亿元、2.47亿元、2.51亿元、0.91亿元,占当期主营业务收入的比例分别为28.63%、17.73%、16.65%、12.98%。

同期,麦芽糖醇实现的收入分别为0.65亿元、0.42亿元、0.83亿元、0.4亿元,占当期主营业务收入的比例分别为7.08%、3%、5.52%、5.64%。

历经数十年的发展,全球功能性糖醇行业的市场集中度不断提升,目前华康股份在功能性糖醇行业取得了一定的竞争优势,但随着行业发展,新增投资主体进入或原有竞争对手大规模扩张,未来其是否会面临更激烈的市场竞争?尚未可知。且行业内,受运输效率下降、淀粉厂商生产成本上涨等因素影响,原材料价格上涨也是华康股份需直面的风险之一。

而面对市场的变化与挑战,华康股份进行多产品线布局,构建完整的产业链,并依托产品、技术、客户等核心竞争优势,其在巩固和提高核心竞争力的同时,增强抗风险能力,华康股份的未来发展值得期待。