《金基研》云灵/作者 杨起超 时风/编审

植物蛋白饮料是以植物果仁、果肉及大豆为原料,经加工、调配后,再经高压杀菌或无菌包装制得的乳状饮料,能够为人们提供一定的营养元素。主流植物蛋白饮料产品根据其使用主要原料的不同,可分为核桃露(乳)饮料、杏仁露(乳)饮料、花生露(乳)饮料、椰子汁(乳)饮料、豆奶(乳)饮料等品种。行业市场方面,中国植物蛋白饮料市场竞争愈发激烈,除具有先发优势的几家细分品类大头企业外,饮料行业知名企业接连推出新品以分食市场。

然而,因中国植物蛋白饮料市场细分品类企业具有先发优势,早期进入市场后,消费者形成一定的消费习惯,细分品类大头企业地位稳固,新进入的企业市场占比较小。这其中,河北养元智汇饮品股份有限公司(以下简称“养元饮品”)作为中国核桃饮品品类的开创企业,其品牌得到市场高度认可,毛利率与市场规模上,领先于同行业其他公司。另外,行业龙头普遍进入成熟稳健发展时期,经营业绩好,已拥有丰厚的资金积累,具备高分红的实力和底气。从近年来的分红来看,养元饮品使投资者能够分享经济发展及上市公司成长产生的收益,行业龙头的责任和担当凸显。

一、植物蛋白饮料行业竞争充分,细分品类大头企业地位稳固

目前,植物蛋白饮料行业为充分市场竞争行业,具有完全的市场化程度。

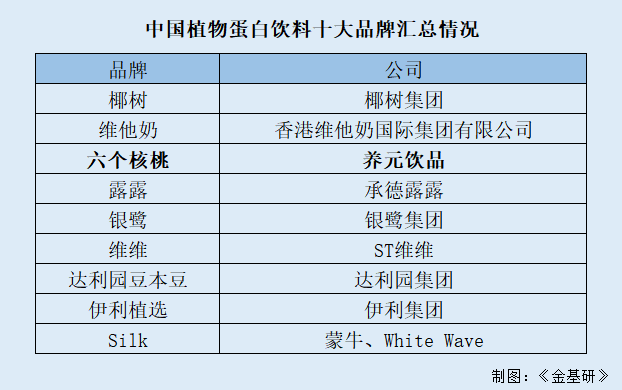

据前瞻网数据,规模以上的植物蛋白饮料生产厂家中,前六大厂家产量占整体产量的85%。植物蛋白饮料较为典型的十大品牌便包含养元饮品旗下品牌——六个核桃。

与此同时,中国植物蛋白饮料市场竞争愈发激烈,除具有先发优势的几家细分品类大头企业如养元饮品、承德露露、椰树集团、ST维维之外,饮料行业知名企业接连推出新品以分食市场,例如蒙牛植朴磨坊、伊利红枣核桃乳和豆奶、可口可乐植场新人等。但上述企业在中国植物蛋白饮料市场占比较小,低于一半比重。

因前述中国植物蛋白饮料市场细分品类企业具有先发优势,早期进入市场后,消费者形成一定的消费习惯,细分品类大头企业地位稳固。

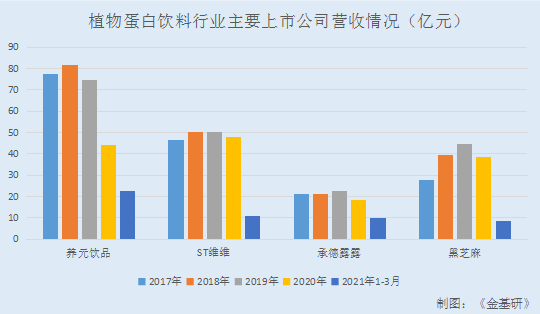

营收和毛利率方面,2017-2020年及2021年1-3月,植物蛋白饮料行业主要上市公司近年来毛利率较高;除2020年外,植物蛋白饮料行业营业收入总体不断增加。

其中,养元饮品等2家公司毛利率显著,领先于同行业其他公司。市场规模上,养元饮品优势明显,行业地位稳固。

2017-2020年及2021年1-3月,养元饮品的营业收入分别为77.41亿元、81.44亿元、74.59亿元、44.27亿元、22.37亿元。

同期,ST维维的营业收入分别为46.47亿元、50.33亿元、50.39亿元、47.99亿元、10.74亿元;承德露露的营业收入分别为21.12亿元、21.22亿元、22.55亿元、18.61亿元、9.72亿元;黑芝麻的营业收入分别为27.72亿元、39.64亿元、44.76亿元、38.41亿元、8.41亿元。

2017-2020年及2021年1-3月,养元饮品的毛利率分别为47.85%、49.96%、52.83%、47.82%、51.16%。

同期,ST维维的毛利率分别为23.44%、23.06%、23.54%、22.74%、21.65%;承德露露的毛利率分别为47.25%、50.76%、52.62%、50.13%、50.87%。2017-2020年,黑芝麻的毛利率分别为26.28%、20.57%、19.19%、19.29%、19.19%。

深耕核桃乳市场二十余年的养元饮品,具备行业先发优势,市场知名度高,品牌价值极高。

自1997年9月24日设立起,养元饮品一直致力于主要以核桃仁为原料的植物蛋白饮料的研发、生产和销售。养元饮品主要产品为同时标注“养元”商标、“六个核桃”商标的植物蛋白饮料核桃乳,具体品种主要有养元精品型六个核桃核桃乳、养元智汇养生六个核桃核桃乳和养元精研型六个核桃核桃乳等。

除核桃乳外,养元饮品产品结构中还包括植物蛋白饮料核桃发酵乳、核桃咖啡乳、核桃大豆乳和核桃杏仁露等。

此外,养元饮品“YANGYUAN及图”和“六个核桃”商标被认定为“中国驰名商标”。2020年,养元饮品与“养元·六个核桃”核桃乳是中国核桃乳产销量最大的企业和品牌。六个核桃品牌入选“2020年CCTV品牌强国工程”及世界品牌实验室发布的《2020年中国500最具价值品牌》榜单,养元饮品品牌得到市场高度认可影响力不断提高,具有极高的品牌价值。

二、一季度营收净利同比“双增”,高分红凸显行业龙头底气

回顾2020年,严峻的市场环境给养元饮品产品动销造成很大冲击。而养元饮品科学研判市场,顺应市场需求,适时调整企业战略,通过多项举措为市场注入活力,在巨大挑战中快速抓住机遇,助力企业提质增效,持续夯实行业地位。

到2021年第一季度,养元饮品营收净利同比实现“双增”,业绩显著转好。

2020年1-3月及2021年1-3月,养元饮品的营业收入分别为12.78亿元、22.37亿元,2021年1-3月同比增长75.04%;归母净利润分别为5.26亿元、7.39亿元,2021年1-3月同比增长40.42%。

同期,植物蛋白饮料行业主要上市公司ST维维、承德露露、黑芝麻的业绩规模依旧不敌养元饮品,营收增速已存在差异。

2021年1-3月,ST维维、承德露露、黑芝麻的营业收入分别为10.74亿元、9.72亿元、8.41亿元,3家公司营收同比增长率均值为21.47%,远低于养元饮品同期的营收同比增长率。

同期,ST维维、承德露露、黑芝麻的归母净利润分别为0.64亿元、2.12亿元、0.11亿元,3家公司归母净利润同比增长率均值为42.04%,增幅与养元饮品一致,但利润规模与养元饮品仍存在极大的差距。

此外,养元饮品的货币资金大幅增加,同比增速达261.84%,且基本每股收益提升。

2020年1-3月及2021年1-3月,养元饮品的货币资金分别为2.98亿元、10.78亿元,2021年1-3月同比增长261.84%。

2020年末及2020年1-3月末,养元饮品基本每股收益分别为0.4156元/股、0.5836元/股,环比增长40.42%。

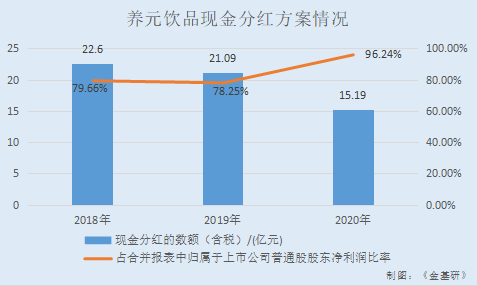

值得注意的是,经养元饮品第五届董事会第八次会议决议,养元饮品2020年年度拟以实施权益分派股权登记日登记的总股本为基数分配利润,拟向全体股东每10股派发现金红利12元(含税)。

截至2020年12月1日,养元饮品总股本126,549.36万股,以此计算合计拟派发现金红利15.19亿元(含税)。

据公开信息,截至4月30日,A股上市公司2020年度现金分红总额超过10亿元的公司有194家,从分红规模超过10亿元、分红率超过50%的指标来看,食品饮料行业成高分红的“豪客”,而养元饮品位列其中。

拉长时间来看,2018-2020年,养元饮品现金分红的数额(含税)分别为22.6亿元、21.09亿元、15.19亿元,占合并报表中归属于上市公司普通股股东的净利润的比率分别为79.66%、78.25%、96.24%。

实际上,行业龙头普遍进入成熟稳健发展时期,经营业绩好,已拥有丰厚的资金积累,具备高分红的实力和底气。养元饮品在专注主业、提升竞争力的同时,积极回报股东,使投资者能够分享经济发展及上市公司成长产生的收益,行业龙头的责任和担当凸显。