在创业板创6年新高后,近期以创业板指、中证500为代表的中小盘市场迎来回调,这是否意味着中小盘的投资机遇重新到来?

一、中小盘更具投资性价比

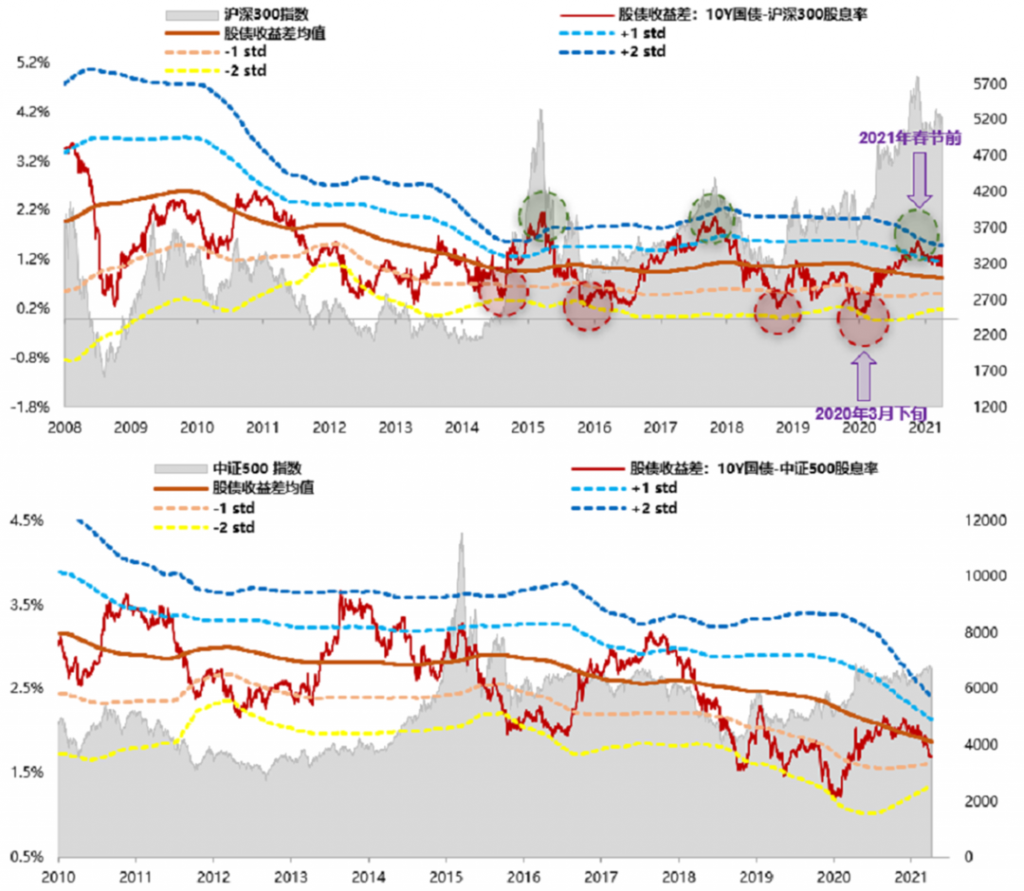

从股债收益率角度看,中证500相比沪深300更有吸引力。目前中证500的股债收益率差处于负一倍的标准差,而沪深300的股债收益率差处于正一倍的标准差,股债收益率差越低意味着股市越被低估,显然中证500更具投资性价比更足。

从估值角度,中证500和中证1000估值处于历史低位,而沪深300估值处于历史高位。中证500和中证1000的估值10年分位数分别为6.45%和18.84%,远低于沪深300估值10年分位数的87.30%,因此以中证500和中证1000为代表中小盘估值性价比更足。

图表1:从股债收益率角度,中证500强于沪深300

数据来源:天风证券

二、要寻找成长赛道上的中小盘

当前市场对高成长高景气的偏好胜于对估值“安全垫”的追求。

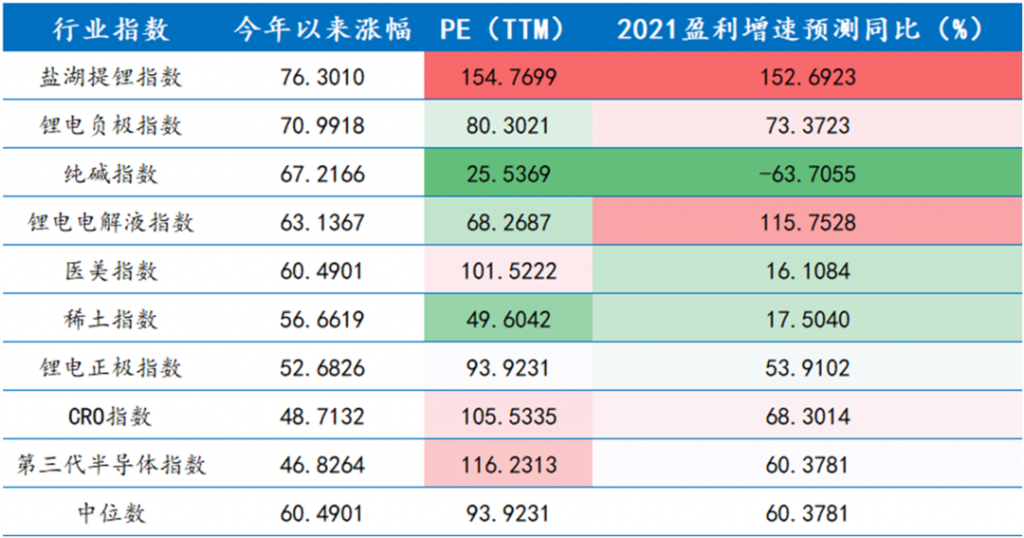

从市场表现来看,今年涨幅最大的十个行业PE(TTM)估值中位数为94倍,而2021年盈利预测同比增速中位数为60%,可见当前市场对估值并不敏感,但对高成长非常渴求。

图表2:今年涨幅最大的前十个行业估值和2021年盈利增速

数据来源:Wind

顺应市场风格,今年下半年的中小盘标的值得重视。在如新能源车、CXO、医美、光伏等成长赛道中,原本行业的β成长就可以给公司带来较好的业绩推动,再加上部分中小市值公司的α,因此聚焦成长赛道上的中小市值投资标的,或许不失为相对稳妥的选择。