《金基研》星月/作者 杨起超 时风/编审

功能性硅烷同时含亲有机和亲无机两类官能团,在改善下游产品性能方面有重要作用,是一类非常重要、用途非常广泛的助剂。近年来,功能性硅烷下游应用领域增长强劲,全球及国内功能性硅烷产量持续走高。目前,全球功能性硅烷产能已逐步向国内转移,国内已成为全球最大的硅烷生产国。作为一家专业从事硅烷偶联剂产品的国家高新技术企业,湖北江瀚新材料股份有限公司(以下简称“江瀚新材”)抓住行业发展机遇,进一步做大做强。

近年来,江瀚新材营收净利润呈逐年上涨态势,特别是2021年及2022年前三季度其净利润均实现翻倍增长。同时,江瀚新材毛利率及加权平均ROE高于行业均值,盈利能力突出。在客户资源方面,凭借过硬的产品质量、完善的售后服务和良好的信誉,江瀚新材积累了优质的客户资源。在生产规模方面,江瀚新材已成为国内规模最大,全球排名第三的全品种硅烷偶联剂生产企业,具备规模优势。在研发方面,江瀚新材打造三大创新平台,其发明专利数量大幅高于同行业可比公司。

一、下游需求增长行业产量持续扩大,产能转移叠加环保政策利好国内领先企业

功能性硅烷品种繁多、应用广泛,在改善下游产品性能方面有重要作用,是重要的化工原料。功能性硅烷的应用领域主要包括:新能源、半导体、航空航天、玻纤、复合材料、橡胶加工、塑料加工、密封胶、粘合剂领域、涂料、金属表面处理和建筑防水等,主要应用于高技术含量的工业品中。

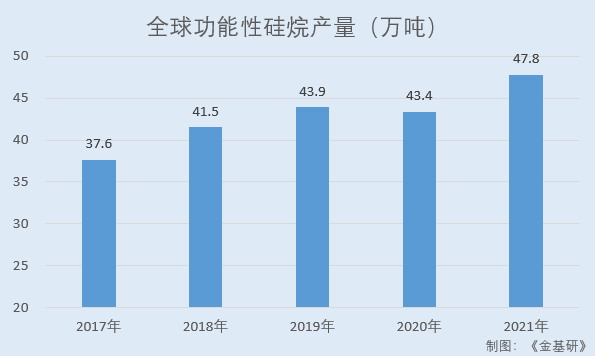

近年来,随着下游行业的产业升级,终端客户对产品品质要求的不断提高,功能性硅烷行业的整体需求呈稳定上升趋势,全球功能性硅烷行业产量持续增长。

据SAGSI数据,2017-2021年,世界功能性硅烷产量分别为37.6万吨、41.5万吨、43.9万吨、43.4万吨、47.8万吨。预计2023年全球功能性硅烷产量达到约53.8万吨,2018-2023年均增长约5.3%。

据SAGSI预测,未来五年内,传统消费领域如橡胶加工、粘合剂、涂料和塑料加工等的需求仍将构成功能性硅烷消费需求的绝大部分,并保持稳定增长。受新能源行业需求拉动,复合材料领域对功能性硅烷需求将保持快速增长。

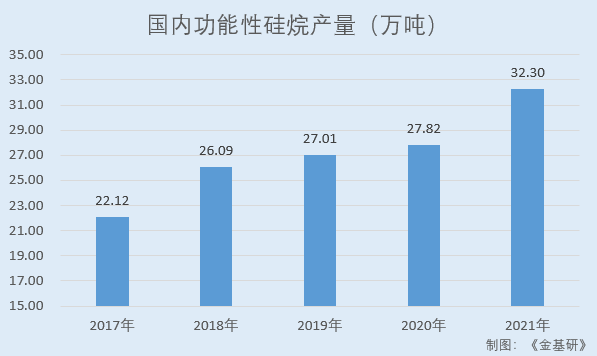

视线回到国内,作为世界主要硅烷消费国,国内引领世界硅烷市场的发展,同时国内已成为全球最大的硅烷生产国。目前,国内功能性硅烷产业链布局完善,产品质量不断提高,企业市场竞争力持续增强,全球产能已逐步转移到国内。

据SAGSI数据,2017-2021年,国内功能性硅烷产量分别为22.12万吨、26.09万吨、27.01万吨、27.82万吨、32.30万吨,占全球产量市场份额分别为58.83%、62.87%、61.53%、64.10%、67.57%。

从国内功能性硅烷消费来看,主要消费领域橡胶加工领域占比33.9%,密封胶、粘合剂领域占比17.5%,涂料、金属表面处理及建筑防水占比17.0%,复合材料占比12.3%。

预计2026年国内功能性硅烷产量为38.1万吨,行业进一步往国内集中,国内硅烷产品将继续占据行业主导地位,逐步提高国际市场份额。

此外,近年来国家加大在环保和低端产能方面的限制力度,相继出台了限制和淘汰落后产品产能、加大环保督察力度的政策。政策的推动将加速国内有机硅行业的发展,实现有机硅产业链从初级加工向高附加值产品开发转变,并加速低端产能产线出清,有利于资金实力强、有技术积淀的行业龙头企业进一步扩大市场份额和优势。

综上,功能性硅烷的广泛应用,下游需求持续增长。同时,功能性硅烷在国内、国际两个市场上的拓展,给国内功能性硅烷行业本身的发展带来了具有潜力的机遇。此外,国内加大在环保和低端产能方面的限制力度,国内功能性硅烷行业集中度进一步提高,有利于龙头企业进一步提高市场份额。

二、前三季度净利翻倍增长,ROE高于行业均值盈利能力突出

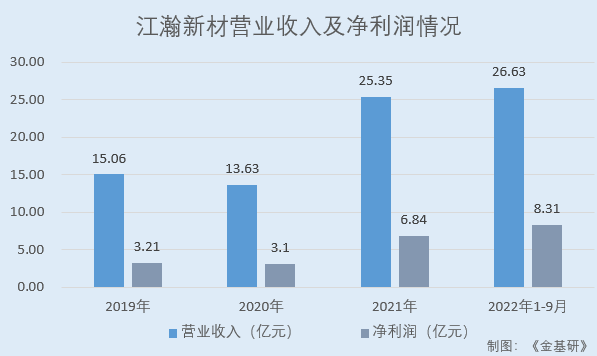

受益于下游需求的持续增长,近年来江瀚新材的业绩整体呈持续增长态势。

据招股书,2019-2021年,江瀚新材的营业收入分别为15.06亿元、13.63亿元、25.35亿元,净利润分别为3.21亿元、3.10亿元、6.84亿元。

到2022年1-9月,经天健会计师审阅(下同),江瀚新材实现营业收入26.63亿元,同比增长68.13%;实现净利润8.31亿元,同比增长133.88%。

需要说明的是,江瀚新材2020年业绩较2019年小幅下滑,主要原因为2020年全球爆发新冠感冒,其地处新冠感冒最严重的湖北地区,受新冠感冒影响,江瀚新材2020年4月才完全恢复开工,整体生产和销售时间相比往年减少。

从毛利率看,江瀚新材的毛利率整体高于同行业可比公司。

据招股书,2019-2021年及2022年1-6月,江瀚新材毛利率分别为 39.76%、33.91%、37.98%、43.72%。

同期,江瀚新材同行业可比公司江西宏柏新材料股份有限公司(以下简称“宏柏新材”)、江西晨光新材料股份有限公司(以下简称“晨光新材”)的毛利率均值分别为31.38%、26.38%、34.68%、42.45%。

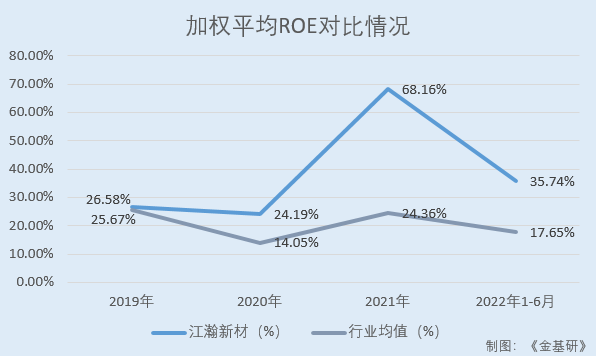

从净资产收益率情况看,江瀚新材近年来加权平均ROE高于行业均值,盈利能力突出。

据东方财富choice数据,2019-2021年及2022年1-6月,江瀚新材加权平均ROE分别为26.58%、24.19%、68.16%、35.74%。

同期,江瀚新材同行业可比公司宏柏新材的加权平均ROE分别为21.50%、10.94%、9.84%、13.05%;晨光新材的加权平均ROE分别为29.84%、17.16%、38.88%、22.24%。

经金基研计算,2019-2021年及2022年1-6月,上述两家江瀚新材同行业可比公司的加权平均ROE均值分别为25.67%、14.05%、24.36%、17.65%。

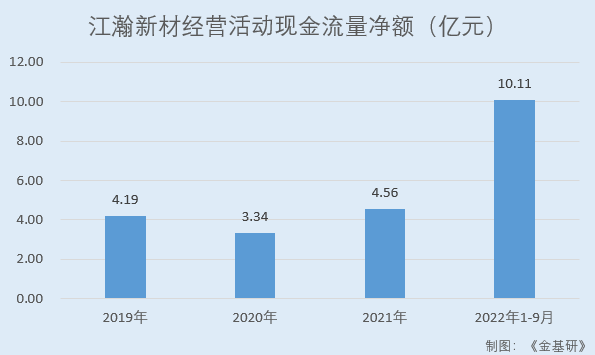

与此同时,江瀚新材的经营活动现金流量净额均超3亿元,且整体呈逐年上涨趋势,“造血”能力增强。

据招股书,2019-2021年及2022年1-9月,江瀚新材经营活动产生的现金流量净额分别为4.19亿元、3.34亿元、4.56亿元、10.11亿元。

另一方面,江瀚新材近年来期间费用率整体呈下降趋势,内部管理能力提升。

据招股书,2019-2021年及2022年1-6月,江瀚新材的期间费用分别为2.56亿元、1.24亿元、1.91亿元、1.04亿元,占营业收入的比例分别为17.02%、9.10%、7.53%、5.60%。其中,江瀚新材2019年期间费用率大幅高于2020年,主要系股份支付影响。

简言之,江瀚新材营业收入、净利润呈逐年上涨态势,特别是2021年及2022年前三季度净利润均实现翻倍增长。此外,江瀚新材经营活动现金流量净额均超3亿元,且整体呈逐年上涨趋势,“造血”能力提升;毛利率及加权平均ROE高于行业均值,盈利能力突出。

三、主要客户包括世界前十五轮胎企业,外销收入及占比走高

经过多年的发展,江瀚新材与倍耐力、米其林等橡胶领域世界顶级企业、世界500强企业建立起长期战略合作伙伴关系,主要客户包括世界排名前十五的知名国际橡胶轮胎企业。

基于有机硅产品的特殊性质,客户对江瀚新材的产品具有依赖性,客户在选择供应商时,需要进行一系列产品质量检测和产品认证,非常严格、谨慎。而一旦确立了合作关系,客户往往会长期合作并且很少更换供应商。由于江瀚新材能够长期稳定地提供高质量的有机硅产品,现已成为部分客户长期信赖的供应商,积累了大批优质稳定的客户资源。

凭借过硬的产品质量、完善的售后服务和良好的信誉,江瀚新材获得客户高度认可。如:获得当今世界享有盛名的米其林轮胎公司颁发的“2019年度最佳供应商”、“2021年度米其林优秀供应商”和倍耐力轮胎公司颁发的“2012年度最佳供应商”等荣誉。

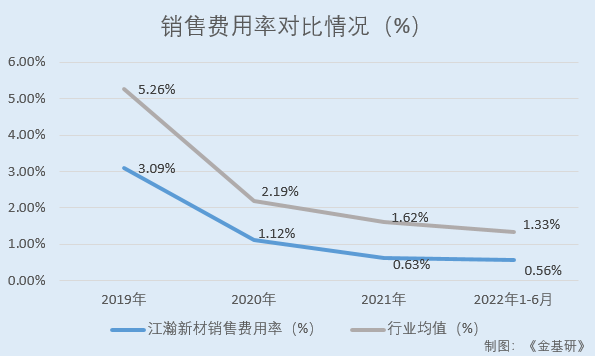

由此,江瀚新材的市场推广、业务宣传等费用相对较少。结合江瀚新材对销售部门的精细化管理,其销售费用率逐年下降,且低于行业均值。

2019-2021年及2022年1-6月,江瀚新材销售费用分别为4,659.82万元、1,529.46万元、1,590.89万元、1,029.18万元,分别占营业收入的3.09%、1.12%、0.63%、0.56%。

同期,江瀚新材同行业可比公司宏柏新材、晨光新材的销售费用率均值分别为5.26%、2.19%、1.62%、1.33%。

从客户数量情况看,近年来江瀚新材各销售金额区间客户数量相对稳定,且总体呈现增长态势。

2019-2021年及2022年1-6月,江瀚新材销售金额在“0-100万元”区间的客户数量分别为952家、953家、1,034家、708家;“100-500万元”区间的客户数量分别为129家、141家、171家、147家;“500-1,000万元”区间的客户数量分别为27家、29家、47家、32家;“1,000-5,000万元”区间的客户数量分别为25家、21家、43家、27家;“5,000万元以上”区间的客户数量分别为4家、3家、8家、6家。

其中,销售金额在“1,000-5,000万元”和“5,000万元以上”区间的客户销售金额最大,主要为大型轮胎厂商及长期合作的经销商,与江瀚新材合作具有稳定性和持续性。

按照销售区域划分,江瀚新材销售可以分为境内销售(内销)及境外销售(外销),外销客户主要是米其林、倍耐力、固特异等全球大型轮胎厂商,内销客户结构相对更为多元,主要为各大轮胎厂商和玻纤、涂料等厂商。江瀚新材产品出口比例达到50%以上,远销至欧美、南美、澳大利亚、东南亚、日本、印度、韩国等80多个国家和地区。

2019-2021年及2022年1-6月,江瀚新材外销收入分别为7.68亿元、6.52亿元、14.13亿元、11.45亿元,占主营业务收入的比例分别为51.12%、47.90%、55.95%、62.17%,除2020年受疫情影响外,其他年份江瀚新材外销收入占比均略高于内销占比,整体呈走高趋势。

总的来说,江瀚新材行业口碑良好,积累了优质的客户资源,其销售费用率低于行业均值,各销售额区间客户数量总体呈现增长态势。此外,近年来江瀚新材产品出口比例达到50%以上,外销收入及占比整体呈走高趋势。

四、硅烷偶联剂市占率国内居首,产品品质处于行业领先地位

通过十余年的创新与拓展,江瀚新材已成为国内功能性硅烷行业产品最为丰富、产业链最长的生产厂商之一。江瀚新材现已形成一个完整的硅烷产业链,涵盖含硫硅烷、氨基硅烷、乙烯基硅烷、环氧硅烷、酰氧基硅烷、硅烷交联剂及硅烷衍生物等13个系列100多个硅烷品种,并建成了多条工艺先进的自动化生产线。

无论从销售量,还是产品的品质,江瀚新材在国内外已经具有一定的规模和影响力,特别是绿色含硫硅烷、氨基硅烷、乙烯基硅烷等主导系列产品,在国内、国际占不俗的市场份额,产品品质在行业中处于领先地位。

与主要竞争对手相比,江瀚新材更专注于硅烷偶联剂领域,硅烷偶联剂产品种类更为丰富齐全,涵盖各类产品,且各种类产品规模大,是国内规模最大的硅烷偶联剂研发和生产企业。

经中国氟硅有机材料工业协会认定,2016-2021年,江瀚新材硅烷偶联剂在国内市场占有率均为第一,在全球市场占有率排名第三。

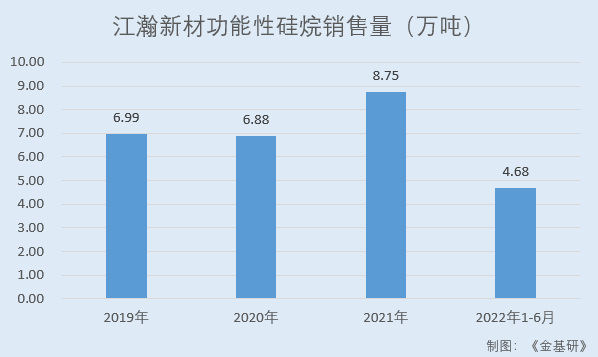

据招股书,2019-2021年及2022年1-6月,江瀚新材功能性硅烷销售量分别为6.99万吨、6.88万吨、8.75万吨、4.68万吨。其中,2020年销售量小幅下降主要系受新冠感冒影响。

作为国内硅烷行业的领军企业之一,江瀚新材获得工信部、省授予的“第一批制造业单项冠军示范(培育)企业”,“中国氟硅行业协会功能性硅烷产业示范基地”、“中国氟硅行业十大品牌”、“中国精细化工百强企业”、“中国氟硅行业领军企业”、“湖北省首批支柱产业细分领域隐形冠军示范企业”、“中国氟硅行业创新型企业”等称号。

产品品质方面,江瀚新材设有专门负责质量体系的机构,以保证其各质量要素的控制程序运转良好。江瀚新材依靠高质量的产品、持续的质量控制措施、先进的质量检测设备、可靠的技术支持服务,与客户建立了长期的合作信任关系。

目前,江瀚新材通过了多项质量管理体系认证,如德国TUV认证机构的IS09001、IATF16949、IS014001和IS045001等四大质量、环境和职业健康安全管理体系认证。

不仅拥有高品质管控标准,江瀚新材还有一批高素质的技术人员,并配有高精密的分析仪器,由技术人员指导产品在生产和出货阶段的质量检验,确保全部符合品质标准。

值得一提的是,作为硅烷偶联剂生产商,江瀚新材掌握生产中间体γ1、γ2的生产能力,这一优势将使江瀚新材能够有效将上游成本的提升传导至下游产品的售价中。

综上,江瀚新材是国内规模最大,全球排名第三的全品种硅烷偶联剂生产企业,其产品品质在行业中处于领先地位。江瀚新材具备规模优势、产品优势、质量优势。

五、重创新打造三大技术研发平台,发明专利数“领跑”同行

自成立以来,江瀚新材持续增加功能性硅烷产品研发投入,将研发能力提升作为其发展的重要战略。

据招股书,2019-2021年及2022年1-6月,江瀚新材的研发投入分别为7,061.56万元、4,245.37万元、7,841.04万元、6,549.69万元。其中,2020年研发投入低于2019年系受疫情影响2020年一季度研发活动中断,且2019年研发投入中含股份支付2,010.66万元。

与此同时,作为国家高新技术企业,江瀚新材注重科技人才队伍的建设,通过不断完善创新管理和激励制度,打造企业技术创新平台,先后吸引了归国博士在内的多名高科技人才的加盟,技术人员队伍不断壮大,核心技术团队保持稳定,组建了一支高素质创新研发技术团队。

截至2022年6月30日,江瀚新材技术人员共计114人,占员工人数比例为12.00%。江瀚新材研发人员知识水平结构、年龄结构等配置科学合理,为企业持续开展技术创新奠定了良好的人力资源基础。

目前,江瀚新材设有“湖北省功能性硅烷工程技术中心”和“湖北省企业技术中心”省级研发平台2个,以及与武汉大学有机硅化合物及材料教育部工程研究中心成立“功能性硅烷应用技术中心”校企合作研发平台1个。江瀚新材拥有多个产品合成实验室、产品应用实验室、产品分析检测实验室和中试车间等,并已购置了多种先进的研发检测设备。

在研发领域的持续投入,使得江瀚新材研发效果显著。

2018年至今,江瀚新材累计完成研发项目30余项,主要涉及硅烷偶联剂新产品的开发、现有硅烷产品的工艺改进、产品品质改进、副产物综合利用,以及硅烷衍生物的研究与开发等。

目前,江瀚新材掌握了含氢氯硅烷加成技术、含硫硅烷绿色生产工艺技术、烷氧基硅烷连续自动化酯化精馏技术、环氧硅烷加成生产工艺技术、特级硅烷生产工艺控制技术等八大核心技术,是其核心竞争力的重要组成部分之一。

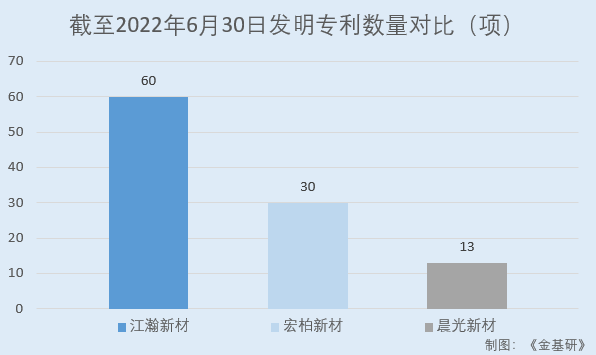

值得一提的是,江瀚新材的发明专利数量远超同行业可比公司,凸显其创新能力。

据招股书,截至2022年6月30日,江瀚新材累计获得授权发明专利60项。

另据半年报数据,截至2022年6月30日,江瀚新材同行业可比公司宏柏新材共获得授权发明专利30项;晨光新材拥有发明专利13项。

未来,江瀚新材将坚持自主创新,进一步提升研发能力、技术水平以及生产能力,进行产能扩张及产品品类更新,为市场提供结构更多元、资源利用更高效、循环经济效益更显著的优质功能性硅烷产品。