《金基研》云灵/作者 罗小莉 钟倩 时风/编审

“吃”可以说是人们生活中离不开的话题,无论是舌尖上的中国的爆红,还是各种网红食品的热销,都蕴含着中华民族经久不衰的“吃货”文化。一方面,消费已连续6年成为中国经济增长的头号引擎。另一方面,消费升级浪潮下,许多龙头企业孕育而出。加之食品饮料行业多年的高成长和较强的抗风险能力,展望2021年,食品饮料行业有望进一步恢复,或维持并实现较快增长,业绩可期。

与此同时,美食也开始风靡基金行业。近年来,ETF产品成为基金公司“兵家必争之地”,市场上股票ETF的总规模也在近期突破了7,800亿元大关。此前,首只食品饮料ETF(认购代码515173)花落华夏基金,在业内引发持续关注,这只基金的面世,背后或是投资界对饮料食品行业发展的自信。

一、股票ETF总规模突破7,800亿元,首只食品饮料ETF面世

近年来,ETF产品正持续走俏,成为基金公司“兵家必争之地”。数据显示,今年以来,共有超700亿资金涌入新发行的股票ETF,而目前市场上股票ETF的总规模已经超过7,800亿元。

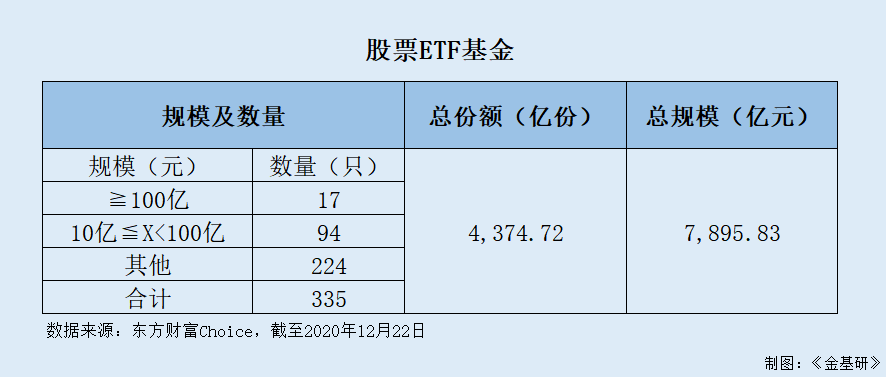

东方财富Choice数据显示,截至12月22日,A股市场共有335只股票ETF,总份额约为4,374.72亿份,总规模约为7,895.83亿元,相比年初的6,091.72亿元增长29.62%。其中,2020年1月1日后发行的股票ETF共89只(按成立日计),最新规模约为1,182.18亿元,约占存量总规模的14.97%,在年内股票ETF新增规模中的占比则达65.53%。

在总规模增加的同时,ETF产品头部效应依旧显著。基金结构方面,百亿级别和中型规模股票ETF的数量均有所增加。

据东方财富Choice数据,截至12月22日,共有17只股票ETF基金规模超过百亿,10亿元以上规模的股票ETF共111只。而在今年年初,以上数据则分别为14只和82只。其中,华夏基金旗下上证50ETF资金规模在560亿元以上,暂为唯一一只规模破500亿的股票ETF基金。

与此同时,年内股票ETF也普遍取得了较好的收益,赚钱效应显现。

东方财富Choice数据显示,从今年年初至12月22日,有149只股票ETF区间单位净值增长率超过20%,97只超过30%,净值增长收益率的中位数为24.87%,超过了沪深300指数年初至今的涨幅21.19%。而今年新发行的89只股票ETF中,有47只自上市首日至今的涨幅超过20%,占比超五成。

此外,在上证50、沪深300、中证500、创业板等传统宽基ETF较多的情况下,行业主题类ETF正成为各大基金公司的发力点。

据不完全统计,三季度以来,基金上报的ETF产品数量己超过100只。从具体产品布局来看,消费行业类产品迎来上报热潮。

值得注意的是,12月1日,华夏中证细分食品饮料产业主题交易型开放式指数证券投资基金(以下简称“华夏食品饮料ETF”)获得证监会发行批文,市场上首只食品饮料ETF获得“准生证”,行业主题ETF迎“新成员”。

据了解,华夏食品饮料ETF是一只布局食品饮料产业机遇的指数型产品,跟踪中证细分食品饮料产业主题指数(000815,以下简称“细分食品指数”),以细分食品指数收益率为业绩比较基准。该指数设计科学,长期涨幅在宽基指数、同类大消费指数中具备极强的竞争优势,同时ETF交易便捷、费用较低,是非常好用的工具型产品。

作为股票基金,华夏食品饮料ETF风险等级为R3(中风险),其预期风险和预期收益高于混合基金、债券基金与货币市场基金。

12月8日,华夏基金发布公告,旗下华夏食品饮料ETF将于12月14日开售,基金认购代码为515173,网上现金认购时间为2020年12月21日至2020年12月23日。

二、龙头基金管理人与味蕾碰撞,多次“首开先河”ETF管理实力强

实际上,以上并不是华夏基金头一次首开先河,观其历史,华夏基金创造了很多个“第一”。

据华夏基金官网数据,华夏基金成立于1998年4月9日,是经中国证监会批准成立的首批全国性基金管理公司之一,公司总部设在北京,在北京、上海、深圳、成都、南京、杭州、广州和青岛设有分公司,在香港、深圳、上海设有子公司。

定位于综合性、全能化的资产管理公司,华夏基金服务范围覆盖多个资产类别、行业和地区,构建了以公募基金和机构业务为核心,涵盖华夏香港、华夏资本、华夏财富的多元化资产管理平台。

总体来看,自成立以来,华夏基金管理资产规模呈逐年增长趋势,20多年时间管理资产规模已增加逾600倍。

截至2020年3季度末,华夏基金母公司及子公司管理资产规模持续突破1.4万亿元,服务超过1.5亿户个人投资者以及57,000户机构客户。

此外,华夏基金率先成为联合国责任投资原则组织(UNPRI)签约方,是境内第一家参与UNPRI的公募基金公司。

而首只食品饮料ETF花落华夏基金,或并非偶然。多项数据显示,华夏基金实力雄厚,既为国内ETF产品发行的“开拓者”,也系行业“佼佼者”。

2004年,华夏基金推出国内首支ETF产品——华夏上证50ETF,推动中国公募基金行业发展进入ETF时代。截至2020年9月底,华夏基金旗下管理的权益ETF产品数量达到27只,规模超1,600亿元,是境内首家旗下管理权益类ETF突破千亿规模的基金公司,也是唯一一家规模连续16年排名行业第一的基金公司。

而不到三个月的时间,华夏基金权益类ETF管理规模再次破纪录。

据统计,截至12月4日,华夏基金旗下权益类ETF(含香港子公司发行的RQFII ETF)规模达2,020亿元,为国内首家突破2,000亿元的基金公司。

经过16年的实战,华夏基金不断创新并积累了丰富的经验,管理能力获海内外机构认可。其中,有不少关于ETF的重量级奖项。

具体来看,华夏基金连续五年获评“被动投资金牛基金公司”奖(2015-2019年度,中国证券报),连续8次荣获亚太区“最受认可ETF品牌”奖(2010-2017年度,全球ETF行业权威网站Exchangetradedfunds.com),荣获“中国最佳ETF管理人”(2018-2019年度,Asia Asset Management)。

从近期数据来看,华夏基金股票ETF业绩“亮眼”。

东方财富Choice数据显示,截至2020年12月22日,全市场规模前十大股票ETF中,华夏基金占据四席,也系唯一一个两只及以上股票ETF同时上榜的基金管理人。其中,华夏上证50ETF规模567.6亿元,位列市场第一。

此外,截至12月22日,全市场共有17只股票ETF规模突破100亿元。值得注意的是,除了“老牌”ETF,科创板指数相关ETF不少也跻身百亿规模。华夏基金旗下的芯片ETF、5GETF位列其中。

好的业绩也影射出基金管理着的能力,实际上,华夏基金精英人才荟萃。

以华夏食品饮料ETF拟任基金经理徐猛为例,其长期深耕指数研究与管理行业,证券从业年限17年,公募基金管理经验7年,在管公募基金规模646.3亿。且荣获上交所2019年“十佳ETF行业分析师”、新浪财经金麒麟2020最受青睐指数与ETF基金经理等众多荣誉。在管产品获评中国证券报金牛基金、上海证券报金基金两项大奖。

至此,这场舌尖上的投资机遇“香味”愈盛。

三、穿越周期跨越牛熊,细分食品指数比较优势突出

值得一提的是,华夏食品饮料ETF跟踪的细分食品指数也表现不俗。

据中证指数有限公司官网公开信息,细分食品指数反映沪深两市细分食品产业公司股票的整体走势,从食品制造等细分产业中挑选规模较大、流动性较好的公司股票组成样本股,已纳入截至2018年9月30日的IOSCO金融基准原则鉴证报告范围。

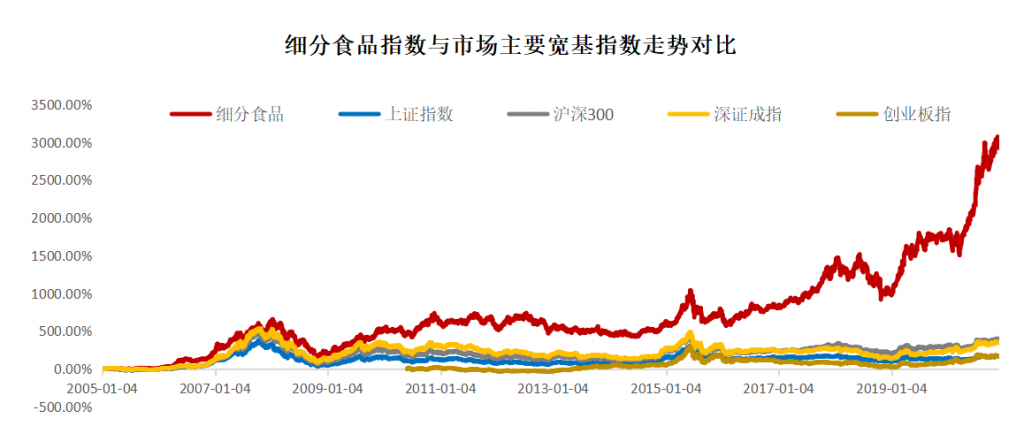

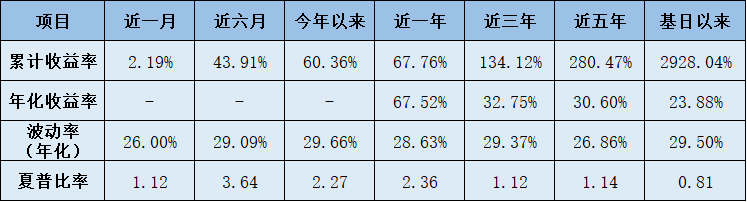

决定一只指数型产品可投性的最关键因素,在于指数本身的生命力。从收益方面来看,细分食品指数长期走牛,创造了明显的超额收益,具备长期投资价值。

东方财富Choice数据显示,2005年以来,截至2020年11月30日,细分食品指数自基日(2004年12月31日)以来累计涨幅达2,928.04%,大幅跑赢同期上证综指、沪深300、深成指等主流宽基指数。

(数据来源:东方财富Choice,截至2020年11月30日)

值得关注的“亮点”是,2020年疫情之下,食品饮料业绩依然保持双位数稳健增长,抗风险能力较为出色。截至11月底,细分食品指数整体上涨60.4%,沪深300指数上涨21.1%,行业跑赢沪深300指数39.3个百分点。

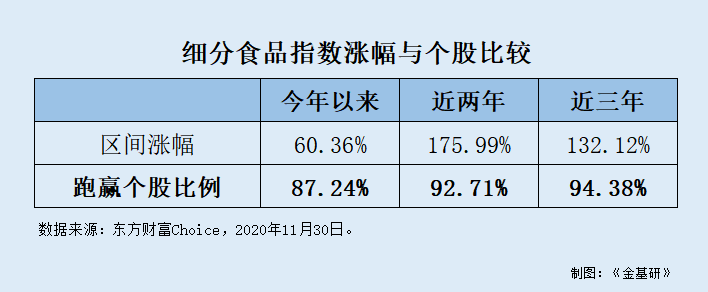

而把价值交给时间,也是细分食品指数长期大幅跑赢个股及普通股票型、偏股混合型、平衡混合型基金指数的关键。

与个股相比,近两年,细分食品指数涨幅175.99%,跑赢92.71%个股;而再看近三年,细分食品指数涨幅132.12%,跑赢94.38%个股,胜算随着时间的长度而增加。

另一方面,与偏股型基金相比,近两年,细分食品指数涨幅175.99%,跑赢97.06%偏股型基金;近三年,细分食品指数涨幅132.12%,跑赢97.41%偏股型基金。

与此同时,细分食品指数在同类大消费指数中竞争优势突出,盈利表现及预期更优。

中证食品饮料指数(以下简称“CS食品饮”)和中证酒指数(以下简称“中证酒”)为细分食品指数市场主要竞品。其中,CS食品饮以中证全指为样本空间,选取归属于饮料、包装食品与肉类两个行业的上市公司股票作为成份股,以反映食品饮料类相关上市公司整体表现,为市场提供多样化的投资标的。中证酒以中证全指为样本空间,将白酒、啤酒、葡萄酒酿造等行业的股票纳入酒主题。

据东方财富Choice数据,截至2020年11月30日,统计三条可比指数自2013年1月4日以来区间涨幅情况,细分食品指数累计涨幅达361.72%,年化收益21.31%,均跑赢另外两条可比指数。

同期,细分食品指数在波动率居中的情况下,拥有更高的夏普比率以及更小的回撤。

除此之外,细分食品指数在食品和白酒行业分布方面更为均衡。

四、指数成分股聚焦食饮龙头,或长期享受估值提升

在中华民族经久不衰的“吃货”文化中,食品饮料行业总能成为投资界眼中的“香饽饽”。原因之一,是消费升级下对“品质”和“品牌”的需求激增,孕育出许多龙头企业。

目前,细分食品指数具有50只成分股,白酒、乳品、调味发酵品的权重位列前三。

截至2020年12月22日,按照申万三级行业分类,细分食品指数第一大权重行业为白酒,行业权重为58.76%,共计15只成分股,总市值4.88万亿;乳品为权重第二大行业,占比13.88%,共计5只成分股,总市值3,125亿元;调味发酵品为权重第三大行业,占比12.66%,共计5只成分股,总市值7,672.07亿元。

具体来看,细分食品指数50只成分股中,包括五粮液、伊利股份、贵州茅台、海天味业、泸州老窖、洋河股份、青岛啤酒等行业龙头股。截至2020年12月22日,细分食品指数十大成分股权重分别为14.65%、14.55%、12.02%、9.05%、7.6%、6.5%、5.52%、1.77%、1.73%、1.72%。

而以上十只成分股,说“家喻户晓”或也不为过。

其中,白酒行业中的贵州茅台酒历史悠久、源远流长,1915年荣获巴拿马万国博览会金奖,与法国科涅克白兰地、英国苏格兰威士忌一起并称“世界三大(蒸馏)名酒”,是中国大曲酱香型白酒的鼻祖和典型代表,其酿制技艺入选国家首批非物质文化遗产代表作名录,是一张香飘世界的“国家名片”。而五粮液集团拥有全国最大的纯粮固态发酵白酒生产基地,具有商品酒生产能力20万吨/年,有年产4万吨级的世界最大酿酒车间及60万吨的原酒储存能力;有窖池3.2万余口,最老的明代古窖池从1368年连续生产至今。

属于乳品行业的伊利股份,稳居全球乳业第一阵营,蝉联亚洲乳业第一,也是中国规模最大、产品品类最全的乳制品企业。

而调味品行业龙头海天味业,溯源于清代中叶乾隆年间开始鼎盛的佛山酱园,距今己有300多年的历史,是商务部公布的首批“中华老字号”企业之一。

可见,食品饮料指数涵盖了行业中各个细分行业的龙头公司,具备较强的市场代表性与竞争力。

近几年,市场有效性不断提高,伴随好公司不断成长,依靠盈利的提升来赚钱逐渐成为市场共识。未来随着利率长期下行,以消费为代表的优质公司有望长期享受估值提升机遇。

以高端白酒为例,对标奢侈品,高端白酒或享受更高的品牌溢价。

长期以来,白酒消费需求快速扩张,行业呈现出供需两旺的格局。目前,中国白酒行业在经历了高速扩张以后进入了存量竞争阶段,在挤压式竞争中头部集中趋势明显,马太效应显现。

一方面,白酒越存越香,其增值属性吸引下游主动承接库存。另一方面,白酒特殊的酿造工艺使得基酒储备成为企业核心竞争力之一,存货价值凸显,以飞天茅台为例,其当年产能取决于五年前的基酒产量。

据东方财富Choice及招商证券数据,截至2020年9月30日,高端白酒的业绩稳健增长、稳定的竞争格局获得外资青睐,外资对高端白酒持股比例长期呈现提升趋势。2020 年以来,贵州茅台、五粮液、泸州老窖平均估值(PE TTM)41/36/31倍,较2016 年平均估值21/18/29倍有不同程度的提高。

据中银证券在最新发布的《食品饮料2021年度策略》,2020年以来,一级行业中,食品饮料涨跌幅排名靠前,跑消赢沪深300指数。当前白酒费场景逐步恢复正常,二三季度需求持续改善,平稳增长是常态。

时间孕育价值,认可品牌溢价。展望未来,随着居民收入的不断提升和消费结构的升级,高端白酒未来发展空间较大。

乳品行业方面,随着疫情后社交需求逐渐恢复,原奶价格快速提升。因疫情加速中小奶企退出常温领域,龙头企业由于抗冲击能力更强,市场占有率提升。

例如,2020年前三季度伊利股份常温奶市场占有率提升0.8百分点,长期来看,市场占有率中枢从2016年的31%附近提升至今年38%。

而调味品是难得的拥有长青壁垒的行业,行业空间大增长确定性较高。调味品习惯消费属性强,厨师在长期、重复、高频的烹饪过程中,对产品和品牌都建立较强用户黏性。

从空间来看,即使是传统调味品,中国人均消费量与海外成熟期对比仍有很大差距,价格方面收益产品属性可长期跑赢通胀,龙头企业平均每2-3年可提价一次。

餐饮恢复助力,企业阶段性改革红利更值得关注。此外,调味品龙头加大渠道下沉和扩张,经销商数量逆势增加,逐步进入规模效应释放的新周期。

五、十年高成长抗风险能力强,食品饮料行业发展可期

食品饮料行业总能成为投资界眼中的“香饽饽”的原因之二,是消费已经连续6年成为中国经济增长的第一引擎,今年疫情虽然冲击消费市场,但消费市场增长势能依然稳健。

延长时间轴来看,食品饮料行业的发展经得起推敲,且行业多年的高成长和抗风险能力突出。

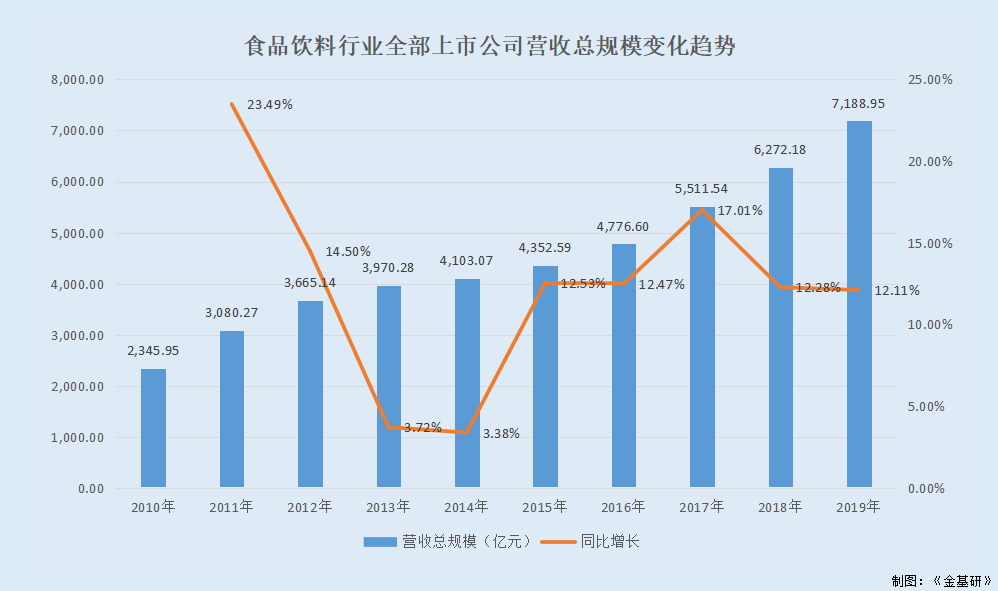

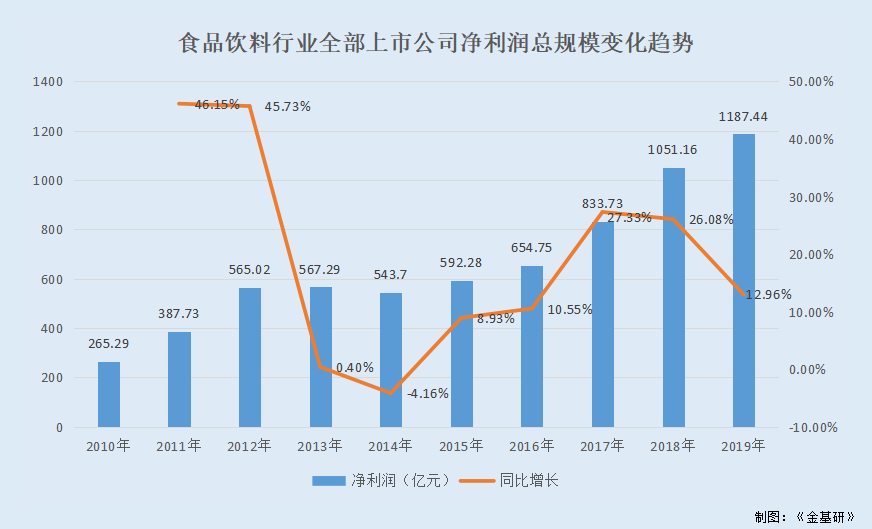

近十年,食品饮料行业营收及净利润总规模均呈逐年上升趋势,营收增速逐渐趋稳,近年来维持在12%左右。

据Choice数据,2010-2019年,食品饮料行业全部上市公司营收总规模分别为2,345.95亿元、3,080.27亿元、3,665.14亿元、3,970.28亿元、4,103.07亿元、4,352.59亿元、4,776.6亿元、5,511.54亿元、6,272.18亿元、7,188.95亿元。2011-2019年,营收分别同比增长23.49%、14.5%、3.72%、3.38%、12.53%、12.47%、17.01%、12.28%、12.11%。

同期,食品饮料行业全部上市公司净利润总规模分别为265.29亿元、387.73亿元、565.02亿元、567.29亿元、543.7亿元、592.28亿元、654.75亿元、833.73亿元、1051.16亿元、1187.44亿元。2011-2019年,净利润分别同比增长46.15%、45.73%、0.4%、-4.16%、8.93%、10.55%、27.33%、26.08%、12.96%。

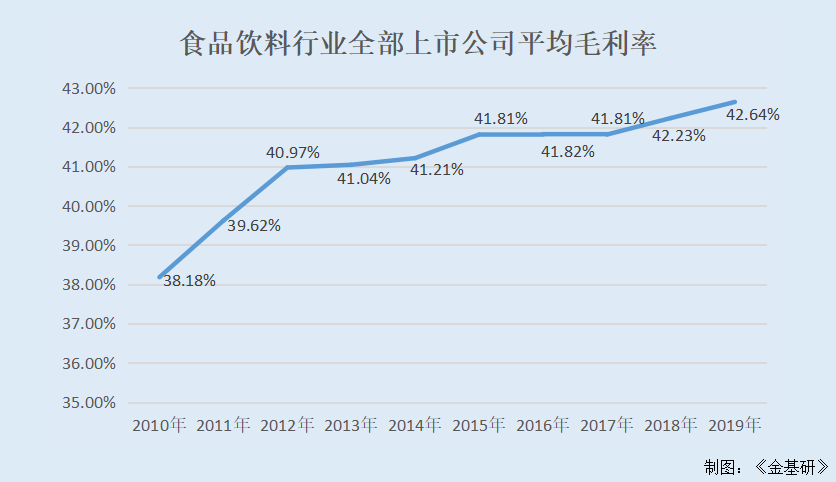

毛利率方面,食品饮料行业平均毛利率也系稳步走高,2018年已超42%。

2010-2019年,食品饮料行业全部上市公司平均毛利率分别为38.18%、39.62%、40.97%、41.04%、41.21%、41.81%、41.82%、41.81%、42.23%、42.64%。

同期,平均扣非后加权平均净资产收益率分别为11.82%、11.49%、16.77%、13.88%、10.82%、12.68%、6.12%、10.35%、11.5%、10.23%。

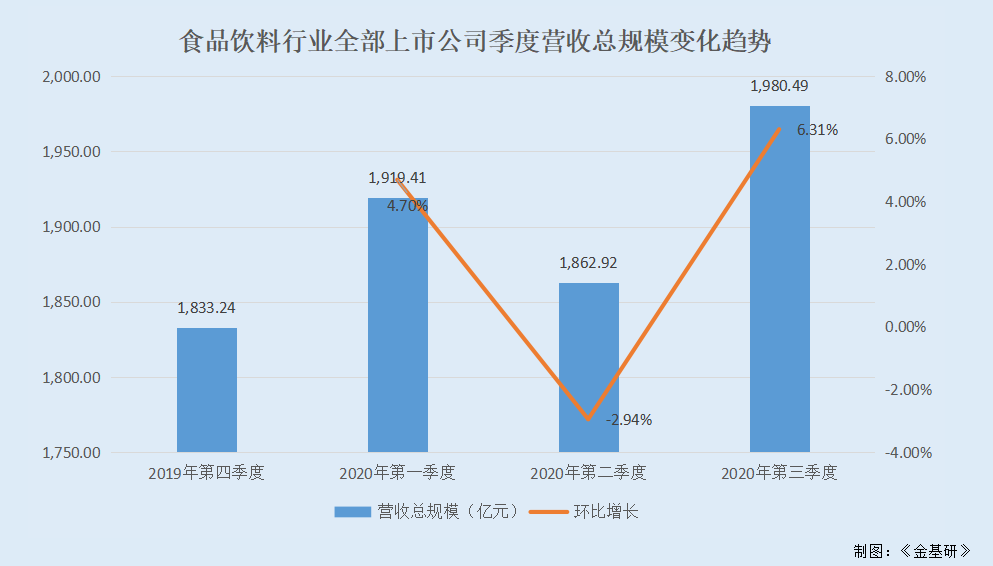

突如其来的疫情,也让投资者增加了对投资标的“抗风险能力”的关注。而疫情开始到现在,分季度看,食品饮料行业抗风险能力突出。

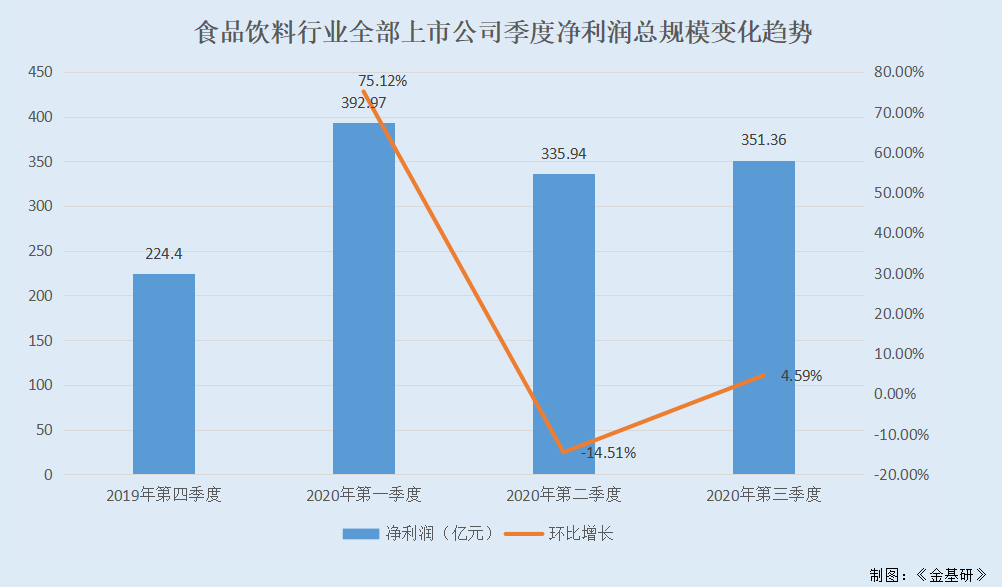

值得一提的是,虽受大环境影响,食品饮料行业业绩同比增长放缓,但增长率仍为正。且2020年第二季度疫情影响开始消退后,食品饮料行业业绩回升,环比增长回正,向上弹性较大。

2019年第四季度、2020年第一季度至第三季度,食品饮料行业全部上市公司营收总规模分别为1,833.24亿元、1,919.41亿元、1,862.92亿元、1,980.49亿元,分别同比增长14.62%、0.11%、5.84%、7.6%。2020年第一季度至第三季度,分别环比增长4.7%、-2.94%、6.31%。

同期,净利润总规模分别为224.4亿元、392.97亿元、335.94亿元、351.36亿元,分别同比增长12.96%、-0.67%、9.7%、12.17%。2020年第一季度至第三季度,分别环比增长75.12%、-14.51%、4.59%。

与此同时,食品饮料行业平均毛利率未出现大幅度变化,且第三季度,平均毛利率重回42%以上水平,平均扣非后加权平均净资产收益率环比增长超3倍。

东方财富Choice数据显示,2019年第四季度、2020年第一季度至第三季度,食品饮料行业全部上市公司平均毛利率分别为42.64%、41.72%、41.85%、42.32%。

同期,食品饮料行业全部上市公司平均扣非后加权平均净资产收益率分别为10.23%、4.92%、5.1%、17.57%。

展望2021年,疫苗研发进展乐观,上半年或全球开始接种,消费有望进一步恢复,食品饮料行业积极性较强,或维持并实现较快增长,投资吸引力进一步增强,业绩可期。